Apa itu Pembiayaan Mezzanine?

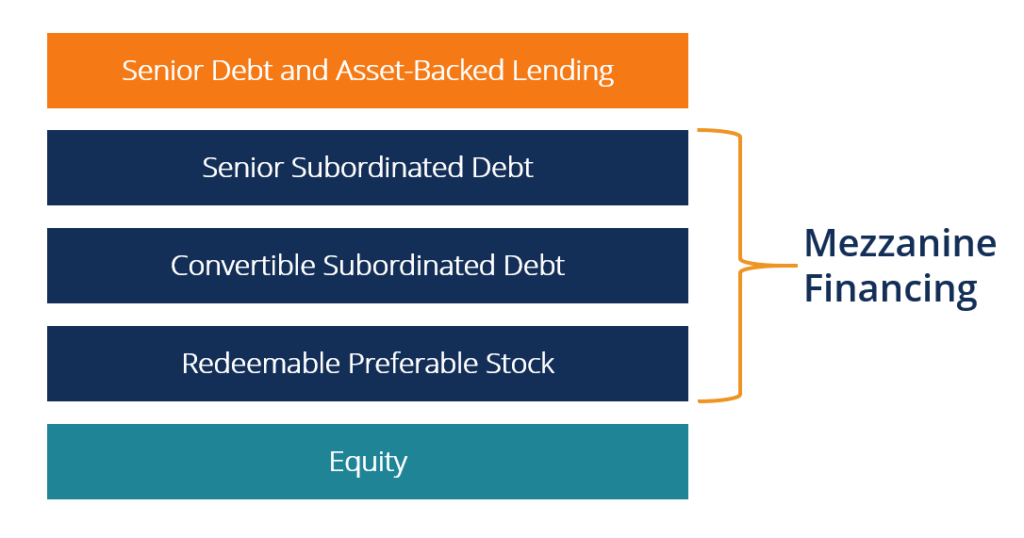

Pembiayaan mezzanine adalah lapisan pembiayaan yang mengisi kesenjangan antara utang senior dan ekuitas di sebuah perusahaan. Ini dapat disusun baik sebagai saham preferenSaham preferenSaham preferen (saham preferen, saham preferen) adalah kelas kepemilikan saham dalam suatu perseroan terbatas yang memiliki hak prioritas atas kekayaan perseroan di atas saham biasa. Sahamnya lebih senior daripada saham biasa tetapi lebih junior relatif terhadap utang, seperti obligasi. atau sebagai utang tanpa jaminan, dan memberikan investor pilihan untuk mengkonversi ke bunga ekuitas. Pembiayaan mezzanine biasanya digunakan untuk mendanai prospek pertumbuhan, seperti akuisisi dan ekspansi bisnis.

Kesenjangan antara utang senior dan pembiayaan ekuitas ada karena alasan umum berikut:

- Inventaris, piutang dagangPiutang UsahaPiutang Usaha (AR) mewakili penjualan kredit bisnis, yang belum dipungut dari pelanggannya. Perusahaan mengizinkan, dan aset tetap Aset Tetap Aset tetap mengacu pada aset berwujud jangka panjang yang digunakan dalam operasi bisnis. Mereka memberikan manfaat keuangan jangka panjang yang didiskon pada tingkat yang lebih tinggi karena takut tidak diakui nilainya.

- Ada sejumlah besar aset tidak berwujud yang dicatat di neraca.

- Untuk mengatasi peningkatan default dan tekanan regulasi, bank memberlakukan batasan total utang yang dapat diperoleh bisnis.

Tingkat Pengembalian Pembiayaan Mezzanine

Bentuk dasar pembiayaan mezzanine adalah hutang tanpa jaminan dan saham preferen. Karena pembiayaan mezzanine tidak aman, memiliki risiko yang lebih tinggi, dan investor membutuhkan tingkat pengembalian yang lebih tinggi daripada pemberi pinjaman yang dijamin. Khas, itu membayar investor 12-20%, yang lebih tinggi dari tingkat pengembalian utang biasa.

Investor mezzanine dapat memperoleh pengembalian dari sumber yang tersedia berikut ini:

1. Bunga tunai

Berdasarkan porsi saldo pendanaan mezzanine, investor menerima uang tunai secara berkala. Tingkat bunga dapat ditetapkan atau dapat berfluktuasi selama periode pinjaman.

2. Bunga Pembayaran Dalam Bentuk Barang (PIK)

Ini juga merupakan metode pembayaran berkala. Namun, jumlah bunga tidak dibayar tunai. Sebagai gantinya, itu ditambahkan ke jumlah utama keamanan, dan jumlah total dibayarkan pada akhir periode pinjaman. Sebagai contoh, obligasi $50 juta dengan tingkat bunga PIK 10% akan berjumlah $55 juta pada akhir periode, dan tidak akan ada pembayaran bunga tunai.

3. Kepemilikan

Mirip dengan obligasi konversi, pembiayaan mezzanine sering kali mencakup kepentingan ekuitas dalam bentuk fitur konversi atau waran. Biasanya, bunga PIK atau bunga tunai mengikuti porsi kepemilikan surat berharga.

4. Pembayaran partisipasi

Sebagai pengganti ekuitas, investor dapat mengambil pengembalian ekuitas dalam bentuk persentase kinerja perusahaan yang diukur dengan penjualan bersih atau EBITDAEBITDAEBITDA atau Laba Sebelum Bunga, Pajak, Penyusutan, Amortisasi adalah keuntungan perusahaan sebelum pemotongan bersih ini dilakukan. EBITDA berfokus pada keputusan operasi bisnis karena melihat profitabilitas bisnis dari operasi inti sebelum dampak struktur modal. Rumus, contoh, atau keuntungan.

5. Biaya pengaturan

Investor mezzanine juga diharuskan membayar biaya pengaturan pada saat menutup transaksi.

Manfaat Pembiayaan Mezzanine

Kepada Penerbit

1. Peningkatan total modal

Pembiayaan mezzanine dapat membantu perusahaan mengamankan lebih banyak modal dan menghindari kapitalisasi bisnis yang kurang. Pembayaran bunga atas pendanaan mezzanine juga dapat dikurangkan dari pajak.

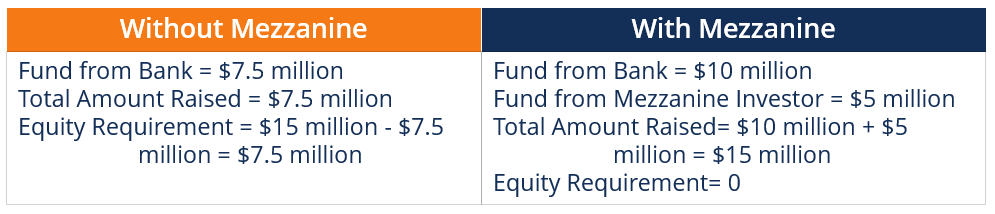

Mari kita asumsikan Anda ingin memulai bisnis Anda sendiri dan Anda membutuhkan $15 juta. Anda berencana untuk mengumpulkan $5 juta melalui ekuitas dan mendekati bank yang mencari pinjaman sebesar $10 juta. Namun, bank biasanya akan menganggapnya tidak masuk akal dan hanya akan meminjamkan 75% dari pinjaman yang diperlukan. Ini memberi Anda opsi untuk mengumpulkan $7,5 juta melalui ekuitas.

Misalkan seorang investor mezzanine mengusulkan untuk meminjamkan Anda $5 juta. Karena bank menganggap mezanin sebagai ekuitas dan melihat mitra tepercaya dengan komponen mezanin, bank pada akhirnya akan meminjamkan Anda jumlah yang awalnya diminta sebesar $10 juta. Karena itu, total modal yang dikumpulkan dengan dan tanpa mezzanine adalah:

Karenanya, lapisan mezzanine mengurangi persyaratan ekuitas dan membantu mengamankan lebih banyak modal total.

2. Pengurangan biaya modal dan peningkatan pengembalian ekuitas

Ekuitas adalah sumber modal yang paling mahal, dan itu melemahkan pemegang saham saat ini. Karena itu, utang mezzanine bisa menjadi alternatif yang menarik untuk mengakses modal yang sangat dibutuhkan. Perusahaan menggunakan kombinasi yang tepat dari hutang senior, hutang mezanin, dan ekuitas untuk mengurangi biaya modal yang sebenarnya dan meningkatkan pengembalian aset.

Kepada Investor

1. Investasi yang menarik dan aman

Investor mezzanine menikmati keuntungan dari investasi ekuitas dalam bentuk pengembalian yang tinggi dan portofolio yang beragam. Dalam kasus di mana perusahaan peminjam menjadi sukses, investor mezzanine dapat menggunakan opsi ekuitas dan menerima manfaatnya.

Tambahan, bahkan dalam kasus terburuk, investor mezzanine mendapatkan setidaknya pembayaran bunga. Bunga yang diterima untuk pembiayaan mezzanine mengungguli yang diterima dibandingkan pembiayaan tradisional.

2. Opsi surat perintah

Pembiayaan mezzanine sering kali mencakup waran atau opsi ekuitas yang dapat dikonversi yang dapat dilakukan oleh investor mezzanine untuk mendapatkan saham di perusahaan. Hak dapat dilaksanakan pada tanggal tertentu atau terjadinya peristiwa tertentu, sebagaimana dituangkan dalam perjanjian.

Batasan Pembiayaan Mezzanine

Untuk Penerbit

1. Probabilitas kegagalan

Pembiayaan mezanin, meskipun tersedia, menuntut tingkat bunga yang tinggi. Jika proyek gagal lepas landas, kreditur harus membayar kembali pinjaman yang sangat mahal.

2. Potensi kehilangan kendali dan kebebasan

Ketika kreditur mengambil utang mezzanine, mereka mengorbankan kebebasan dan kontrol, karena konversi ke ekuitas selalu memungkinkan. Lebih-lebih lagi, opsi ekuitas, saat berolahraga, mengakibatkan pengenceran EPS, memicu reaksi negatif dari pemegang saham yang ada.

Untuk Investor

1. Risiko tinggi

Pembiayaan mezzanine diberikan tanpa agunan, dan investasi sebagian besar dilakukan dengan hasil tinggi tetapi berisiko, proyek. Dengan demikian, investor dihadapkan pada risiko kehilangan investasi jika perusahaan bangkrut.

2. Jangka waktu yang lama untuk pengembalian investasi

Perusahaan biasanya mencari pembiayaan mezzanine untuk proses pertumbuhan atau ekspansi. Usaha seperti itu membutuhkan waktu sebelum mereka dapat menghasilkan pengembalian. Pembiayaan mezzanine tidak ditujukan untuk investor yang mencari uang cepat. Itulah sebabnya mengapa perjanjian pembiayaan mezzanine menentukan permulaan bunga setelah suatu periode, tidak segera.

Takeaways Kunci

- Pembiayaan mezzanine menghasilkan pengembalian yang lebih tinggi daripada utang tradisional, dan investor dapat memperoleh pengembalian melalui bunga tunai, minat PIK, kepemilikan, dan pembayaran sebagai persentase dari kinerja perusahaan.

- Ini membantu bisnis mengamankan lebih banyak modal, menurunkan biaya modal, meningkatkan tingkat pengembalian, dan menghemat pajak atas pembayaran bunga.

- Pembiayaan mezzanine mencakup opsi atau waran yang dapat dikonversi yang memberi investor hak untuk mendapatkan saham dalam bisnis. Dia, Namun, mengakibatkan pemilik yang ada terdilusi dengan penerbitan saham tambahan.

Sumber daya tambahan

CFI menawarkan Halaman Program Commercial Banking &Credit Analyst (CBCA)® - CBCADapatkan sertifikasi CBCA™ CFI dan menjadi Commercial Banking &Credit Analyst. Daftarkan dan tingkatkan karir Anda dengan program dan kursus sertifikasi kami. program sertifikasi bagi mereka yang ingin membawa karir mereka ke tingkat berikutnya. Untuk terus belajar dan memajukan karir Anda, sumber daya berikut akan membantu:

- Biaya Modal Biaya Modal Biaya modal adalah tingkat pengembalian minimum yang harus diperoleh bisnis sebelum menghasilkan nilai. Sebelum bisnis dapat menghasilkan keuntungan, setidaknya harus menghasilkan pendapatan yang cukup untuk menutupi biaya pendanaan operasinya.

- Hak Partisipasi Pro-RataHak Partisipasi Pro-RataHak Partisipasi Pro-rata, atau hak investasi pro-rata, menjamin investor yang ada hak untuk berpartisipasi dalam kegiatan penggalangan dana di masa depan. Pro-

- Tingkat Pengembalian Tingkat Pengembalian Tingkat Pengembalian (ROR) adalah keuntungan atau kerugian dari suatu investasi selama suatu periode waktu yang dibandingkan dengan biaya awal investasi yang dinyatakan dalam persentase. Panduan ini mengajarkan formula yang paling umum

- Pembiayaan Seri A Pembiayaan Seri A Pembiayaan seri A (disebut juga pendanaan seri A atau seri A) merupakan salah satu tahapan dalam proses penghimpunan modal oleh sebuah startup. Pada dasarnya, Putaran seri A merupakan pembiayaan startup tahap kedua dan pembiayaan modal ventura tahap pertama.

keuangan

-

Bertujuan Tinggi dan Lakukan Segalanya Dalam Kendali Anda untuk Menjadi Diri Terbaik Anda

Bertujuan Tinggi dan Lakukan Segalanya Dalam Kendali Anda untuk Menjadi Diri Terbaik Anda Dunia ini penuh dengan paradoks. Salah satu yang terbesar adalah tradeoff antara memiliki harapan tinggi dan rendah. Ini adalah prasyarat untuk menjadi diri Anda yang terbaik. Di tangan satunya, kit...

-

Apa itu CRM?

Apa itu CRM? Hubungan pelanggan membuat dunia bisnis berputar, jadi memformalkan proses manajemen hubungan pelanggan adalah hal mendasar—terutama ketika perusahaan tumbuh melampaui ukuran di mana pendiri mengenal ...

-

Apa itu Bilangan Fibonacci?

Apa itu Bilangan Fibonacci? Bilangan Fibonacci adalah bilangan yang ditemukan dalam barisan bilangan bulat yang disebut barisan Fibonacci. Barisan adalah serangkaian angka yang dicirikan oleh fakta bahwa setiap angka adalah juml...

-

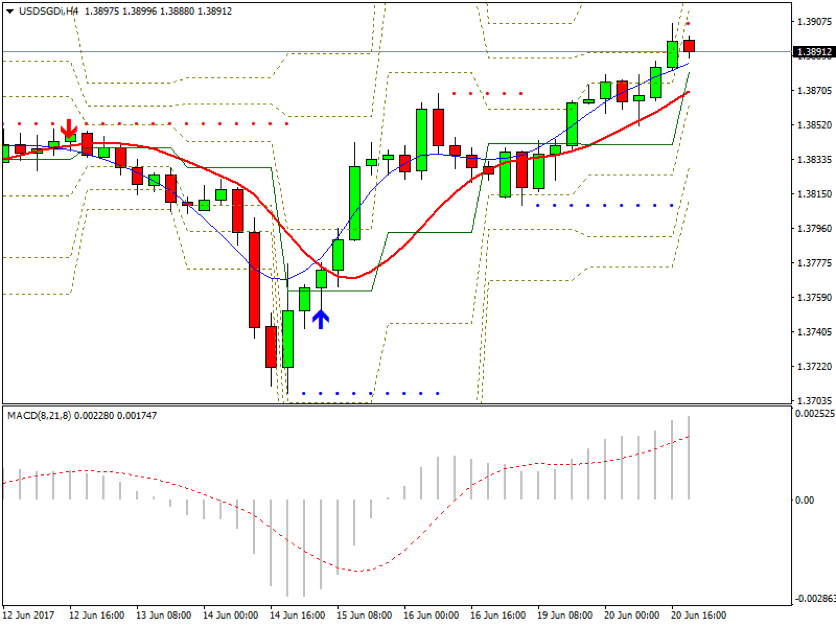

Apa itu Candlestick Hammer?

Apa itu Candlestick Hammer? Candlestick hammer adalah formasi candlestick yang digunakan oleh analis teknikal sebagai indikator potensi bullish dan bearish yang akan datang. Profesional di keuangan perusahaan secara teratur meny...