Apa itu Entitas Flow-Through?

Entitas flow-through – juga dikenal sebagai “pass-through entity” atau “entitas yang transparan secara fiskal” – adalah entitas bisnis legal di mana keuntungannya mengalir langsung ke investor/pemilik, dan hanya investor atau pemilik yang dikenakan pajak atas penghasilan tersebut. Struktur membantu menghindari pajak berganda, yaitu ketika penghasilan dari sumber yang sama dikenakan pajak baik di tingkat perusahaan maupun pribadi.

Jenis Entitas Flow-Through

Entitas flow-through dapat dikategorikan menjadi tiga jenis:

1. Kepemilikan Tunggal

Kepemilikan tunggalKepemilikan tunggalKepemilikan tunggal (juga dikenal sebagai kewirausahaan individu, pedagang tunggal, atau kepemilikan) adalah jenis entitas tidak berbadan hukum yang hanya dimiliki, juga dikenal sebagai pedagang tunggal, adalah bisnis yang dimiliki dan dioperasikan oleh satu individu. Tidak ada perbedaan hukum antara pemilik dan perusahaan—keduanya beroperasi sebagai badan hukum yang sama.

Dalam kasus seperti itu, pendapatan entitas sama dengan pendapatan pemilik tunggal entitas. Penghasilan ini dilaporkan oleh individu dalam pengembalian pajak pribadi mereka (Jadwal C). Internal Revenue Services (IRS) juga menganggap ini sebagai entitas perseorangan karena pendapatan diperlakukan sama dengan pendapatan pribadi pemilik.

2. Perseroan Terbatas (PT)

Sebuah perseroan terbatas (LLC)Limited Liability Company (LLC)Perusahaan terbatas (LLC) adalah struktur bisnis untuk perusahaan swasta di Amerika Serikat, salah satu yang menggabungkan aspek kemitraan dan corp adalah struktur bisnis yang menggabungkan perpajakan flow-through dengan kewajiban terbatas - di mana pemilik atau mitra tidak bertanggung jawab secara pribadi atas kewajiban utang perusahaan.

Entitas diberi opsi untuk memilih struktur pajak yang berlaku untuk mereka – entitas perseorangan, sebuah perusahaan, dan seterusnya. Beberapa LLC memilih untuk dikenakan pajak sebagai kemitraan, di mana keuntungan / kerugian dialokasikan di seluruh pemilik / pemegang saham LLC sesuai dengan perjanjian kepemilikan formal dan dikenakan pajak secara individual.

3. Perusahaan S

S Corporations adalah bentuk LLC yang dipegang erat, dimana kepemilikan terbatas pada individu tertentu, percaya diri, dan perkebunan, dan kurang dari 100 pemegang saham.

S CorporationsS Corporation (S Subchapter)S Corporation (S Corp) adalah perusahaan tertutup (Perseroan Terbatas (LLC), kemitraan, atau C Corporation) yang diperlakukan sebagai wajib untuk mengajukan pajak perusahaan, tetapi keuntungan tercermin dalam Jadwal E dari pajak penghasilan pribadi mereka. Sebuah undang-undang baru menyatakan bahwa dari 2018-2025, sebuah S Corporation memungkinkan pemegang saham untuk mengklaim pengurangan 20% dari pajak atas bagian keuntungan mereka.

Keuntungan dari Entitas Flow-Through

Ada dua alasan utama mengapa pemilik memilih entitas flow-through:

1. Keuntungan pajak

Pendapatan entitas hanya melewati satu lapisan pajak daripada dua – pajak perusahaan dan pajak pemegang saham. Ini memungkinkan pemilik/pemegang saham untuk menerima pengembalian bersih yang lebih tinggi atas investasi mereka.

2. Risiko keuangan yang lebih rendah

Individu umumnya tidak dapat menggunakan pendapatan yang diperoleh melalui sumber untuk mengimbangi kerugian dari yang lain. Namun, pemegang saham entitas flow-through dapat mengurangi kerugian bisnis dari pendapatan pribadi mereka yang berasal dari sumber lain.

Kekurangan Entitas Flow-Through

Meskipun entitas flow-through membawa beberapa keuntungan bagi pemegang saham dan pemilik, beberapa kelemahan juga perlu dievaluasi sebelum struktur pajak flow-through dipilih untuk entitas seseorang.

1. Potensi beban pajak penghasilan

Secara khusus, untuk perusahaan perseorangan, selalu ada dilema dalam menginvestasikan kembali laba entitas karena beban pajak penghasilan pribadi – bahkan jika pemilik tidak menahan laba atau membayar dividen kepada diri mereka sendiri, mereka dikenakan pajak untuk itu karena aliran langsung.

2. Proses yang rumit untuk pemotongan amal

Juga, mengurangi sumbangan amal adalah proses yang rumit dalam entitas flow-through. Jika pemegang saham berencana untuk mengalokasikan sumbangan moneter yang signifikan untuk amal, mereka akan lebih baik mengadopsi struktur pajak Perusahaan C.

Contoh Praktis

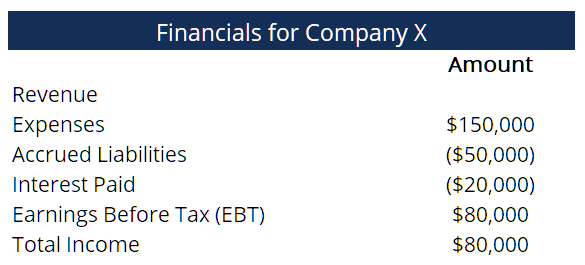

Perusahaan X dimiliki oleh dua pengusaha di Los Angeles. Keuangan dasar X adalah sebagai berikut:

Karena itu adalah entitas aliran-melalui, pemilik harus melaporkan penghasilan mereka sebagai penghasilan saat mengajukan pajak penghasilan pribadi. Mengingat ini adalah kemitraan, pendapatan untuk setiap pemilik akan menjadi setengah dari $80, 000 – keduanya akan melaporkan pendapatan sebesar $40, 000 masing-masing.

Dengan asumsi mereka tidak menerima banyak sumber pendapatan dan bahwa mereka belum menikah, sesuai dengan Kalkulator Pajak Penghasilan AS, mereka akan dikenakan pajak $6, 202. Artinya, dalam semua, entitas membayar sekitar $12, 404 (dua kali lipat dari $6, 202) dalam pajak, yang datang ke tarif pajak 15,5%.

Jika itu bukan entitas flow-through, tarif pajak penghasilan badan yang diterapkan pada total penghasilan entitas adalah 21%, seperti yang ditentukan oleh undang-undang dan peraturan AS pada tahun 2020. Lebih dari itu, itu tidak mengakomodasi pajak tambahan yang akan dibayarkan ketika pemilik individu mengajukan pajak penghasilan pribadi mereka, sehingga kehilangan lebih banyak uang dibandingkan dengan tarif pajak 15,5%, membuat penerapan struktur pajak flow-through sebagai pilihan yang menguntungkan.

Bacaan Terkait

CFI menawarkan Halaman Program Capital Markets &Securities Analyst (CMSA)® - CMSADaftar dalam program CMSA® CFI dan menjadi Analis Pasar Modal &Sekuritas bersertifikat. Tingkatkan karir Anda dengan program dan kursus sertifikasi kami. program sertifikasi bagi mereka yang ingin membawa karir mereka ke tingkat berikutnya. Untuk terus belajar dan memajukan karir Anda, sumber daya berikut akan membantu:

- Struktur BisnisStruktur BisnisStruktur bisnis mengacu pada struktur hukum suatu organisasi yang diakui dalam yurisdiksi tertentu. Struktur hukum organisasi adalah penentu utama

- Perusahaan DomestikPerusahaan DomestikPerusahaan domestik mengacu pada perusahaan yang didirikan dan menjalankan urusan bisnis di negaranya sendiri. Perusahaan domestik adalah

- KemitraanKemitraan Kemitraan adalah jenis bisnis di mana dua orang atau lebih mendirikan dan menjalankan bisnis bersama. Ada tiga jenis utama kemitraan:GP, LP, LLP

- Jadwal CSjadwal CFormulir pajak Jadwal C digunakan untuk melaporkan keuntungan atau kerugian dari suatu bisnis. Ini adalah bentuk bahwa pemilik tunggal (pemilik tunggal bisnis)

keuangan

-

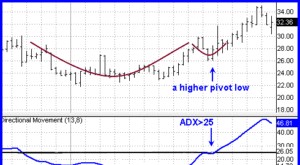

Apa itu Indikator ADX?

Apa itu Indikator ADX? Average Directional Movement Index (ADX) dikembangkan oleh analis teknis terkenal Welles Wilder sebagai indikator kekuatan tren. Sebagai pedagang komoditasPanduan belajar mandiri CFI adalah cara yang ...

-

Perbedaan antara investasi dan spekulasi (atau:Masalah dengan Bitcoin)

Perbedaan antara investasi dan spekulasi (atau:Masalah dengan Bitcoin) Pegang topimu, orang-orang. Saatnya mengamuk! Berdasarkan apa yang saya dengar di Facebook, Indonesia, dan dalam kehidupan nyata, saatnya untuk kursus penyegaran tentang perbedaan antara investasi ...

-

3 jenis dana:Open-end,

3 jenis dana:Open-end, tertutup, ETF Apa yang dimaksud dengan dana open-end, dana tertutup dan dana yang diperdagangkan di bursa semuanya memiliki kesamaan? Investor dapat menggunakan ketiga opsi tersebut sebagai cara ya...

-

7 Langkah Membuat Rencana Pengembangan Pribadi

7 Langkah Membuat Rencana Pengembangan Pribadi Sementara kita sering menjalani hidup dengan autopilot, terkadang ada baiknya meluangkan waktu untuk berhenti dan mengevaluasi. Di mana Anda ingin berada dalam lima tahun? Apakah Anda ingin mengubah k...