Apa itu Pinjaman Jembatan?

Pinjaman jembatan adalah bentuk pembiayaan jangka pendek yang digunakan untuk memenuhi kewajiban saat ini sebelum mendapatkan pembiayaan permanen. Ini memberikan arus kas langsungValuationFree panduan penilaian untuk mempelajari konsep yang paling penting dengan kecepatan Anda sendiri. Artikel ini akan mengajarkan Anda praktik terbaik penilaian bisnis dan cara menilai perusahaan menggunakan analisis perusahaan yang sebanding, pemodelan arus kas diskonto (DCF), dan transaksi sebelumnya, seperti yang digunakan dalam perbankan investasi, penelitian ekuitas, ketika dana dibutuhkan tetapi belum tersedia. Pinjaman jembatan datang dengan tingkat bunga yang relatif tinggi dan harus didukung oleh beberapa bentuk jaminan seperti inventaris bisnisInventarisPersediaan adalah akun aset lancar yang ditemukan di neraca, terdiri dari semua bahan baku, pekerjaan dalam proses, dan barang jadi yang merupakan properti atau real estate. Pinjaman tersebut dapat diakses baik oleh individu maupun perusahaan untuk memenuhi kewajiban tertentu.

Pinjaman jembatan biasanya diatur dalam waktu singkat dan dengan sedikit dokumentasi. Sebagai contoh, jika ada jeda antara pembelian properti real estat dan pelepasan properti lain, pembeli dapat mengambil pinjaman jembatan untuk memfasilitasi pembelian. Pada kasus ini, properti asli menjadi jaminan untuk pinjaman. Setelah pembiayaan jangka panjang tersedia, itu digunakan untuk membayar kembali pinjaman jembatan dan juga memenuhi kapitalisasi lainnya Rekapitalisasi LeveragedRekapitalisasi leverage terjadi ketika penerbit beralih ke pasar utang untuk menjual obligasi dan menggunakan hasilnya untuk membeli kembali ekuitas. kebutuhan. Pinjaman jembatan terutama digunakan di real estat untuk mengambil properti dari penyitaan atau untuk menutup properti dengan cepat.

Jenis Pinjaman Jembatan

Ada empat jenis pinjaman jembatan, yaitu:pinjaman bridging terbuka, pinjaman bridging tertutup, pinjaman bridging biaya pertama, dan pinjaman bridging biaya kedua.

1. Pinjaman Bridging Tertutup

Pinjaman talangan tertutup tersedia untuk jangka waktu yang telah ditentukan yang telah disepakati oleh kedua belah pihak. Ini lebih mungkin untuk diterima oleh pemberi pinjaman karena memberi mereka tingkat kepastian yang lebih besar tentang pembayaran pinjaman Jadwal Hutang Jadwal hutang menjabarkan semua hutang yang dimiliki bisnis dalam jadwal berdasarkan jatuh tempo dan tingkat bunganya. Dalam pemodelan keuangan, arus beban bunga. Ini menarik suku bunga yang lebih rendah daripada pinjaman bridging terbuka.

2. Pinjaman Bridging Terbuka

Metode pembayaran untuk pinjaman jembatan terbuka tidak ditentukan pada penyelidikan awal, dan tidak ada tanggal pembayaran yang pasti. Dalam upaya untuk memastikan keamanan dana mereka, sebagian besar perusahaan bridging memotong bunga pinjaman dari uang muka pinjaman. Pinjaman bridging terbuka lebih disukai oleh peminjam yang tidak yakin kapan keuangan yang diharapkan akan tersedia. Karena ketidakpastian pembayaran pinjaman, pemberi pinjaman membebankan tingkat bunga yang lebih tinggiHutang BungaHutang Bunga adalah akun kewajiban yang ditunjukkan pada neraca perusahaan yang mewakili jumlah beban bunga yang telah diperoleh untuk jenis pinjaman bridging ini.

3. Pinjaman Bridging Biaya Pertama

Pinjaman bridging biaya pertama memberi pemberi pinjaman biaya pertama atas properti. Jika ada default, pemberi pinjaman pinjaman jembatan biaya pertama akan menerima uangnya terlebih dahulu sebelum pemberi pinjaman lainnya. Pinjaman ini menarik suku bunga yang lebih rendah daripada pinjaman bridging biaya kedua karena tingkat risiko underwriting yang rendah.

4. Pinjaman Bridging Biaya Kedua

Untuk pinjaman bridging biaya kedua, pemberi pinjaman mengambil biaya kedua setelah pemberi pinjaman biaya pertama yang ada. Pinjaman ini hanya untuk jangka waktu kecil, biasanya kurang dari 12 bulan. Mereka membawa risiko default yang lebih tinggi dan, karena itu, menarik tingkat bunga yang lebih tinggi. Pemberi pinjaman pinjaman biaya kedua hanya akan mulai mendapatkan pembayaran kembali dari klien setelah semua kewajiban yang masih harus dibayar ke pemberi pinjaman pinjaman bridging biaya pertama telah dibayar. Namun, pemberi pinjaman penghubung untuk pinjaman biaya kedua memiliki hak kepemilikan kembali yang sama dengan pemberi pinjaman biaya pertama.

Bagaimana mereka bekerja?

Pinjaman jembatan digunakan dalam industri real estat untuk membayar uang muka untuk rumah baru. Sebagai pemilik rumah yang ingin membeli rumah baru, Anda memiliki dua pilihan.

Opsi pertama adalah memasukkan kontingensi dalam kontrak untuk rumah yang ingin Anda beli. Kontinjensi akan menyatakan bahwa Anda hanya akan membeli rumah setelah penjualan rumah lama Anda selesai. Namun, beberapa penjual mungkin menolak opsi ini jika pembeli siap lainnya bersedia membeli rumah secara instan.

Pilihan kedua adalah mendapatkan pinjaman untuk membayar uang muka rumah sebelum penjualan rumah pertama dilakukan. Anda dapat mengambil pinjaman jembatan dan menggunakan rumah lama Anda sebagai jaminan pinjaman. Hasilnya kemudian dapat digunakan untuk membayar uang muka untuk rumah baru dan menutupi biaya pinjaman. Umumnya, pemberi pinjaman akan menawarkan pinjaman jembatan senilai sekitar 80% dari nilai gabungan kedua rumah.

Pemilik bisnis dan perusahaan juga dapat mengambil pinjaman jembatan untuk membiayai modal kerja dan menutupi biaya saat mereka menunggu pembiayaan jangka panjang. Mereka dapat menggunakan pinjaman jembatan untuk menutupi pengeluaran seperti tagihan listrik, daftar gaji, menyewa, dan biaya persediaan. Bisnis yang tertekan juga dapat mengambil pinjaman jembatan untuk memastikan kelancaran bisnis, sementara mereka mencari investor besar atau pengakuisisiMerger Akuisisi Proses M&APanduan ini membawa Anda melalui semua langkah dalam proses M&A. Pelajari bagaimana merger dan akuisisi serta kesepakatan diselesaikan. Dalam panduan ini, kami akan menguraikan proses akuisisi dari awal hingga akhir, berbagai jenis pengakuisisi (pembelian strategis vs. finansial), pentingnya sinergi, dan biaya transaksi. Pemberi pinjaman kemudian dapat mengambil posisi ekuitas di perusahaan untuk melindungi kepentingannya di perusahaan.

Kelebihan Pinjaman Jembatan

Salah satu keuntungan dari pinjaman jembatan adalah memungkinkan Anda untuk mengamankan peluang yang seharusnya Anda lewatkan. Pemilik rumah yang ingin membeli rumah baru dapat menempatkan kontingensi dalam kontrak yang menyatakan bahwa dia hanya akan membeli rumah setelah menjual rumah lama mereka. Namun, beberapa penjual mungkin tidak nyaman dengan perjanjian seperti itu dan mungkin akhirnya menjual properti Ventura Bersama Real Estat Joint Venture (JV) Real Estat memainkan peran penting dalam pengembangan dan pembiayaan sebagian besar proyek real estat besar. untuk pembeli siap lainnya. Dengan pinjaman jembatan, Anda dapat membayar uang muka untuk rumah sambil menunggu penjualan rumah lainnya selesai.

Juga, kualifikasi dan mendapatkan persetujuan untuk pinjaman jembatan membutuhkan waktu lebih sedikit daripada pinjaman tradisional. Proses cepat pinjaman jembatan memberi Anda kemudahan membeli rumah baru sambil menunggu penawaran terbaik untuk rumah lama. Waktu tunggu yang lama untuk pinjaman tradisional mungkin memaksa Anda untuk menyewa apartemen, dan ini dapat memengaruhi anggaran Anda. Juga, pinjaman jembatan memungkinkan untuk persyaratan pembayaran yang fleksibel tergantung pada perjanjian pinjaman. Anda dapat memilih untuk mulai melunasi pinjaman sebelum atau setelah mendapatkan pembiayaan jangka panjang atau menjual properti lama.

Kekurangan Pinjaman Jembatan

Mengambil pinjaman jembatan akan memberi Anda beban untuk membayar dua hipotek dan pinjaman jembatan sementara Anda menunggu penjualan rumah lama Anda selesai atau pembiayaan jangka panjang ditutup. Jika Anda gagal memenuhi kewajiban pinjaman Anda, pemberi pinjaman pinjaman jembatan bisa menyita rumah dan meninggalkan Anda dalam kesulitan keuangan bahkan lebih dari Anda sebelum mengambil pinjaman jembatan. Plus, penyitaan mungkin meninggalkan Anda tanpa rumah.

Sebagai bentuk pembiayaan jangka pendek, pinjaman jembatan mahal, karena tingkat bunga yang tinggi dan biaya terkait seperti pembayaran penilaian, biaya ujung depan, dan biaya hukum pemberi pinjaman. Juga, beberapa pemberi pinjaman bersikeras bahwa Anda harus mengambil hipotek dengan mereka, membatasi kemampuan Anda untuk membandingkan tingkat hipotek di berbagai perusahaan.

Aplikasi dalam Pemodelan Keuangan

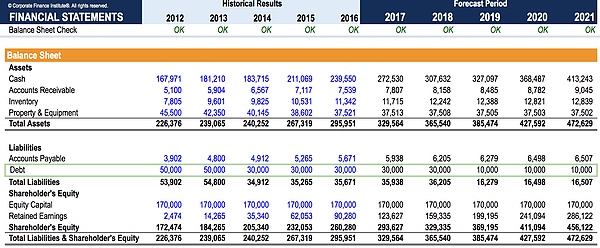

Dalam pemodelan keuanganApa itu Pemodelan Keuangan Pemodelan keuangan dilakukan di Excel untuk meramalkan kinerja keuangan perusahaan. Sekilas tentang apa itu pemodelan keuangan, bagaimana &mengapa membangun model., mungkin perlu untuk membangun fungsionalitas agar model memiliki pinjaman jembatan yang dimulai jika perusahaan kehabisan uang tunai.

Dalam banyak jenis model keuanganJenis Model KeuanganJenis model keuangan yang paling umum meliputi:3 model pernyataan, model DCF, model M&A, model LBO, model anggaran. Temukan 10 jenis teratas, akan ada revolver yang membuatnya, tetapi bagian yang lebih besar dari utang jangka pendek mungkin diperlukan jika perusahaan tampaknya akan memiliki saldo kas negatif. Pada kasus ini, analis akan menambahkan tahap utang jangka pendek ke jadwal utang Jadwal utang Jadwal utang menjabarkan semua utang yang dimiliki bisnis dalam jadwal berdasarkan jatuh tempo dan tingkat bunganya. Dalam pemodelan keuangan, arus beban bunga serta di neraca di bawah utang jangka pendek.

Untuk mempelajari lebih lanjut, luncurkan kursus pemodelan keuangan kami!

Belajarlah lagi

Untuk menambah pengetahuan dan memajukan karir Anda, lihat sumber daya CFI gratis berikut:

- Bullet LoanBullet LoanPinjaman peluru adalah jenis pinjaman di mana pokok yang dipinjam dibayar kembali pada akhir jangka waktu pinjaman. Dalam beberapa kasus, beban bunga adalah

- Fasilitas Kredit BergulirFasilitas Kredit Bergulir Fasilitas kredit bergulir adalah jalur kredit yang diatur antara bank dan bisnis. Itu datang dengan jumlah maksimum yang ditetapkan, dan

- Trade CreditTrade CreditKredit dagang adalah perjanjian atau kesepahaman antara agen yang bergerak dalam bisnis satu sama lain yang memungkinkan pertukaran barang dan jasa

- Bank LineBank LineA bank line atau line of credit (LOC) adalah jenis pembiayaan yang diberikan kepada individu, perusahaan, atau badan pemerintah, oleh bank atau lainnya

keuangan

- Apa itu Mobile Banking?

- 15+ Bagan Pekerjaan yang Akan Memotivasi Anak Anda untuk Membantu di Sekitar Rumah

- 70 Statistik Keuangan Tentang Wanita Yang Harus Anda Ketahui

- Apa itu Penghasilan Bersih?

- Ulasan pinjaman mobil keuangan Prestise:Orang dengan kredit buruk dan kebangkrutan mungkin memenuhi syarat

- Apa itu Asuransi Tanggung Jawab Pribadi dan Bagaimana Cara Kerjanya?

-

Cara Berinvestasi (dan Untung) di Real Estat - Tanpa Membeli Properti

Cara Berinvestasi (dan Untung) di Real Estat - Tanpa Membeli Properti Tom Gentile Virus corona telah membuat 13,3% orang di Amerika Serikat kehilangan pekerjaan. Pengeluaran ritel turun sekitar 8% dibandingkan dengan masa pra-pandemi. Penghasilan dari perusahaan besar ...

-

Cara Menghitung Eksposur Risiko

Cara Menghitung Eksposur Risiko Perhitungan eksposur risiko membantu Anda menyeimbangkan risiko versus pengembalian. Risiko adalah fakta kehidupan bagi investor. Bahkan sertifikat deposito yang diasuransikan secara federal memiliki...

-

6 Pertanyaan untuk Ditanyakan Sebelum Mengambil Pinjaman Pelajar

6 Pertanyaan untuk Ditanyakan Sebelum Mengambil Pinjaman Pelajar Orang Amerika lebih terbebani oleh hutang pinjaman mahasiswa daripada sebelumnya, dengan rata-rata lulusan berusia 20-an menghasilkan $351 per bulan dalam pembayaran pinjaman mahasiswa. Perubahan yang...

-

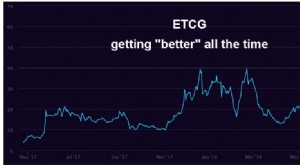

Premi GBTC dan ETCG Mencair

Premi GBTC dan ETCG Mencair Premi pada GBTC dan ETCG terus turun dan turun seiring dengan berlanjutnya pasar crypto bear. Jika kripto pulih, menemukan bagian bawah ini bisa menjadi epik. Bisa jadi epik karena, di dunia terbaik...