3 Biro Kredit | Bagaimana Agen Pelaporan Kredit Utama Bekerja

Laporan kredit Anda – ya, ada lebih dari satu – berisi beberapa informasi terpenting tentang Anda.

Laporan ini tersedia untuk orang dan organisasi yang memiliki dampak signifikan pada kehidupan Anda, termasuk pemberi pinjaman, majikan, tuan tanah, dan bahkan perusahaan asuransi.

Untuk alasan itu, Anda harus tetap di atas tiga laporan kredit Anda – satu dikeluarkan oleh masing-masing dari tiga biro kredit utama.

Dalam panduan ini, Saya akan memberikan penjelasan rinci tentang tiga agen pelaporan kredit. Anda perlu meninjau dan memantau kredit Anda secara teratur, tetapi Anda juga harus tahu siapa yang menerbitkan laporan kredit dan nilai kredit.

Kebanyakan orang sadar bahwa biro kredit ada. Tapi persis apa yang mereka lakukan dan bagaimana mereka melakukannya, adalah agak misteri. Itulah yang akan saya coba ungkapkan di sini.

Siapakah 3 Biro Kredit Utama?

Tiga agen pelaporan kredit utama adalah berpengalaman, Ekuifaks, dan TransUnion .

Ketiganya sejauh ini merupakan biro kredit terbesar di industri, terutama karena mereka berfungsi sebagai repositori kredit umum. Itu adalah, mereka memelihara file kredit dan informasi agregat secara teratur di hampir seluruh populasi orang dewasa di Amerika Serikat, serta orang-orang di negara lain dan bahkan banyak bisnis.

Apakah Ada Lebih dari Tiga Biro Kredit?

Badan-badan lain dapat secara longgar disebut sebagai biro kredit, tetapi mereka melayani tujuan yang sangat spesifik. Faktanya, mereka umumnya sangat sempit dalam cakupan sehingga mereka cenderung beroperasi di luar pandangan konsumen biasa.

Sebagai contoh, Dun &Bradstreet memelihara database kredit terutama pada organisasi bisnis besar. ChexSystems melayani industri perbankan, mengumpulkan informasi tentang sejarah rekening bank konsumen. Informasi ini digunakan oleh bank untuk menentukan apakah konsumen memenuhi syarat untuk membuka rekening.

Tetapi untuk tujuan praktis, dan untuk konsumen rata-rata, berpengalaman, Ekuifaks, dan TransUnion adalah apa yang biasanya dimaksud dengan istilah "biro kredit."

Ada Apa di 3 Laporan Kredit Anda?

Masing-masing dari tiga biro kredit menyediakan lebih dari sekadar informasi kredit Anda. Mereka mengumpulkan data tentang Anda dari banyak sumber dan memasukkannya ke dalam laporan mereka.

Informasi umum yang dapat Anda temukan pada laporan kredit mencakup hal-hal berikut:

Informasi pribadi

Setiap informasi pengenal yang adalah atau telah terkait dengan Anda di masa lalu akan dicantumkan.

Berikut adalah beberapa informasi pribadi yang ditemukan pada laporan kredit:

- Variasi yang berbeda dari nama Anda (termasuk nama gadis Anda, nama menikah sebelumnya, nama Anda dengan dan tanpa nama tengah atau inisial Anda, atau bahkan semua alias yang mungkin pernah Anda operasikan)

- Alamat Anda saat ini dan sebelumnya

- Nomor Jaminan Sosial Anda

- Tanggal lahir

- Informasi pemberi kerja saat ini dan sebelumnya, meskipun informasi ini mungkin tidak sepenuhnya lengkap

Informasi Kredit

Informasi kredit Anda adalah informasi paling signifikan yang dilaporkan pada setiap laporan kredit Anda dan secara alami memakan jumlah ruang terbesar.

Jenis kredit yang termasuk adalah:

- Pembiayaan Rumah

- Pinjaman Mobil

- Pinjaman Mahasiswa

- Pinjaman pribadi

- Pinjaman Angsuran Lainnya

- Kartu kredit

Yang tidak akan dilaporkan adalah pembayaran Anda ke sumber non-kredit, seperti riwayat sewa Anda, asuransi premium, pembayaran utilitas, dan berbagai langganan, seperti keanggotaan gym. Namun, bahwa kelompok vendor kedua dapat melaporkan jika Anda memiliki tagihan atau penagihan.

Informasi tentang masing-masing kreditur yang tercantum dalam bagian ini akan mencakup hal-hal berikut:

- Nama dan alamat kreditur

- Nomor rekening pinjaman atau jalur kredit

- Tanggal akun dibuka

- Status akun – buka, tertutup, dibayar, ditransfer, dalam koleksi, atau deskripsi lainnya

- Jenis rekening (kartu kredit, pinjaman mobil, dll.)

- Kepemilikan akun, yang dapat bersifat individu, persendian, atau pengguna resmi

- Jumlah pinjaman asli, atau batas kredit maksimum

- Saldo terutang saat ini dan pembayaran bulanan

- Riwayat pembayaran

Pertanyaan

Setiap kali laporan kredit Anda ditarik oleh pihak ketiga, pertanyaan akan muncul di laporan kredit Anda.

Ini akan mewakili konfirmasi bahwa informasi dalam laporan Anda telah diakses. Itu pasti akan terjadi setiap kali Anda mengajukan kredit, tetapi juga umum ketika Anda melamar pekerjaan, sebuah polis asuransi, atau menyewa apartemen.

Pertanyaan umumnya akan tetap ada di laporan kredit Anda hingga dua tahun, kemudian menghilang.

Saat Anda menarik dan meninjau laporan kredit Anda, jangan pernah mengabaikan bagian ini. Anda harus akrab dengan pihak ketiga yang telah mengakses laporan kredit Anda di masa lalu. Dan jika Anda tidak, seseorang mungkin telah mengakses laporan kredit Anda secara curang.

Catatan Publik

Ini mungkin bagian paling menakutkan dari laporan kredit Anda, setidaknya itu akan terjadi jika ada informasi yang muncul di bagian ini. Hal itu karena bagian catatan publik mencakup informasi yang telah melalui sistem pengadilan dan telah menjadi kewajiban atau peristiwa hukum.

Contoh entri yang mungkin muncul di bagian catatan publik meliputi:

- Kebangkrutan

- penyitaan

- penilaian

- Hiasan

- Hak gadai pajak

- Hak gadai yang melekat pada real estat apa pun yang Anda miliki

Informasi hukum yang terkandung dalam bagian ini akan bersifat perdata. Itu tidak termasuk catatan kriminal atau bahkan pelanggaran kendaraan bermotor.

Dari Mana Biro Kredit Mendapatkan Informasi Anda?

Mari kita mulai dengan informasi kredit karena ini yang paling melimpah. Informasi ini diberikan langsung ke biro kredit oleh kreditur sendiri. Mereka tidak diharuskan untuk melaporkan riwayat pembayaran Anda, dan sering akan melaporkan informasi hanya ke satu atau dua biro, dan tidak ketiganya.

Mengapa mereka melaporkan informasi jika mereka tidak diharuskan melakukannya?

Ini sesuatu yang quid pro quo. Karena kreditur mengandalkan riwayat kredit Anda untuk membuat keputusan pinjaman, mereka menginginkan informasi paling akurat yang tersedia. Satu-satunya cara yang terjadi adalah ketika pemberi pinjaman dengan setia melapor ke biro.

Setiap kreditur memiliki kepentingan dalam melaporkan informasi Anda ke biro. Karena sebagian besar kreditur melakukannya, informasi perkreditan yang terdapat dalam laporan perkreditan cukup lengkap.

Informasi pribadi dan catatan publik berasal dari beberapa lembaga yang melacak data tersebut. Dan tentu saja, informasi tentang pertanyaan berasal dari biro kredit itu sendiri. Lagipula, setiap kali laporan kredit Anda ditarik, biro kredit masing-masing mengetahui pertanyaan tersebut.

Bagaimana Biro Kredit Menghitung Skor Kredit?

Kami tidak akan membahas topik ini terlalu dalam karena ini adalah cerita tersendiri.

Sebagai gantinya, Saya akan membatasi diskusi ini pada pandangan yang tinggi tentang bagaimana proses itu bekerja.

Bagaimana Skor FICO Anda Dihitung?

Ada nilai kredit yang berbeda yang dikeluarkan, tetapi skor resmi adalah skor FICO Anda, yang mungkin sudah sering Anda dengar.

Menurut myFICO.com, yang disediakan oleh perusahaan yang menciptakan model skor FICO, skor Anda dipecah menjadi lima faktor.

Menurut myFICO.com, yang disediakan oleh perusahaan yang menciptakan model skor FICO, skor Anda dipecah menjadi lima faktor.

Berikut adalah rumus umumnya:

- Jumlah Hutang :30%

- Riwayat Pembayaran :35%

- Campuran Kredit :10%

- Panjang Sejarah Kredit :15%

- Kredit Baru :10%

Agak mengejutkan melihat bahwa meskipun riwayat pembayaran adalah satu-satunya komponen terbesar dalam menentukan skor FICO Anda, faktor lain membuat 65% dari perhitungan. Skor Anda tidak ditentukan oleh riwayat pembayaran Anda saja.

Perhatikan bahwa 30% berada di bawah kategori "Jumlah Hutang." Faktor ini memiliki dua komponen:

1. Jumlah hutang kartu kredit yang Anda miliki dibandingkan dengan batas kredit Anda. Ini sering disebut sebagai rasio pemanfaatan kredit Anda. Katakanlah Anda memiliki $10, 000 dalam hutang kartu kredit yang terutang pada empat jalur kredit dengan batas kredit sebesar $20, 000. Rasio pemanfaatan kredit Anda adalah 50% ($10, 000 dibagi $20, 000). FYI:FICO ingin jumlah ini kurang dari 30%. 2. Saldo terutang atas cicilan hutang. FICO akan menganalisis berapa banyak Anda berhutang pada pinjaman, dibandingkan dengan jumlah aslinya. Saldo persentase yang lebih tinggi akan membebani skor kredit Anda, sementara saldo persentase yang lebih rendah akan meningkatkannya.Faktor-Faktor Lain Yang Mempengaruhi Skor Kredit

Panjang riwayat kredit mewakili 15% dari skor Anda. Sederhananya, semakin lama Anda memiliki kredit yang ditetapkan, semakin besar dampak positifnya terhadap skor Anda.

Kredit baru adalah 10% dan dapat membebani skor Anda jika Anda memiliki terlalu banyak. Karena hanya ada pengalaman kredit terbatas pada akun ini, FICO menganggapnya negatif dan menurunkan skor Anda. Anda harus meminimalkan kredit baru untuk meningkatkan faktor ini.

Akhirnya, faktor bauran kredit adalah 10%. Meskipun ini tidak terlalu signifikan, model penilaian mempertimbangkan jenis kredit yang Anda miliki. Mereka suka melihat perpaduan yang baik antara pinjaman angsuran dan jalur kredit bergulir. Sebagai contoh, jika Anda memiliki lima batas kredit, dan semuanya berputar, yang akan membebani Anda. Tetapi jika Anda memiliki tiga jalur bergulir dan dua pinjaman angsuran, yang akan membebani Anda. Memiliki hipotek dalam campuran juga akan memiliki pengaruh positif yang besar.

Dimana Anda Bisa Mendapatkan Salinan Laporan Kredit Anda?

Di bawah hukum federal, Anda berhak menerima satu salinan gratis laporan kredit Anda dari masing-masing dari tiga biro kredit setiap tahun. Lihat di bagian FAQ di bawah ini untuk mendapatkan informasi kontak untuk masing-masing biro.

Cara yang lebih mudah untuk mendapatkan ketiga laporan, itu juga sepenuhnya gratis, adalah melakukannya melalui situs yang dikenal sebagai AnnualCreditReport.com. Ini adalah satu-satunya situs resmi resmi untuk memberikan salinan laporan kredit Anda dari masing-masing dari tiga biro kredit.

Meskipun Anda harus mendapatkan salinan masing-masing dari tiga laporan kredit setiap tahun untuk memastikan Anda memiliki informasi yang paling akurat, ketahuilah bahwa mereka tidak akan menyertakan nilai kredit Anda.

Jika Anda tertarik untuk mendapatkan skor kredit Anda, Anda harus mempertimbangkan sumber alternatif. Dan untungnya, ada banyak yang akan memberikan skor kredit Anda secara gratis.

Dapatkan Skor Kredit Gratis

Mulailah dengan bank atau serikat kredit Anda. Kebanyakan sekarang menawarkan nilai kredit bulanan sebagai layanan gratis. Ini cenderung lebih akurat daripada sumber gratis lainnya karena mewakili skor FICO Anda yang sebenarnya, jenis yang digunakan oleh pemberi pinjaman.

Anda juga dapat menggunakan penyedia skor kredit gratis. Saya merekomendasikan Kredit Wijen. Anda tidak akan mendapatkan skor FICO resmi Anda, melainkan apa yang dikenal sebagai VantageScores. Ini adalah skor informasional, artinya mereka paralel dengan FICO, tetapi mereka tidak tepat atau resmi.

Tetap, mereka adalah cara terbaik untuk memantau skor kredit Anda secara gratis secara berkelanjutan. Perubahan signifikan dalam skor Anda dapat menunjukkan masalah, seperti kesalahan atau kenakalan baru-baru ini. Ini akan memberi Anda kesempatan untuk segera mengatasi masalah tersebut.

Memantau skor kredit Anda secara teratur adalah cara terbaik untuk melacak kredit Anda dengan representasi numerik yang diperbarui secara berkala.

Sengketa Kesalahan pada Laporan Kredit Anda

Anda harus memesan salinan laporan kredit resmi Anda dari ketiga biro kredit setahun sekali, minimal. Tetapi Anda juga harus secara teratur memantau skor kredit Anda. Penurunan yang signifikan, seperti 30 poin atau lebih dalam satu bulan, dapat menjadi indikasi informasi yang merendahkan.

Jika Anda tahu sumber informasi yang menghina, seperti keterlambatan pembayaran, tidak banyak yang dapat Anda lakukan. Tetapi jika Anda mengalami penurunan skor kredit yang substansial, dan belum melakukan pembayaran terlambat, ada kemungkinan besar bahwa informasi telah dilaporkan salah.

Ini dapat mencakup kreditur yang melaporkan keterlambatan pembayaran yang tidak terlambat, munculnya akun koleksi yang bukan milik Anda, atau – dalam skenario terburuk – penipuan penggunaan kredit Anda.

Jika salah satu dari peristiwa ini adalah sumber penurunan skor kredit, Anda harus bergerak cepat untuk membantah dan memperbaiki kesalahan.

Cara Sengketa Kesalahan Laporan Kredit

Anda dapat menyengketakan entri kredit baik dengan menghubungi kreditur secara langsung atau dengan memperdebatkan entri tersebut dengan masing-masing biro kredit yang melaporkannya. Jika Anda pergi melalui biro kredit, mereka akan memiliki waktu 30 hari untuk menyelidiki klaim Anda. Jika kreditur tidak dapat membuktikan kesalahannya, biro kredit harus menghapusnya dari laporan kredit.

Hukum federal ada di pihak Anda dalam kasus ini, mewajibkan biro kredit untuk menyelidiki perselisihan, dan untuk menghapusnya jika salah.

Jika Anda akan mencoba mengatasi kesalahan dengan menghubungi kreditur, sebaiknya dilakukan secara tertulis. Anda mungkin perlu menghubungi mereka terlebih dahulu melalui telepon untuk mendapatkan nama pihak yang bertanggung jawab. Tapi semuanya setelah itu harus dilakukan secara tertulis.

Mulailah dengan mengumpulkan dokumentasi. Ketika datang ke salah satu kreditur atau biro kredit, mereka biasanya akan menghapus informasi negatif dari laporan kredit Anda hanya berdasarkan penjelasan Anda. Tetapi jika Anda dapat mendukung klaim Anda dengan dokumentasi, Anda adalah kasus yang jauh lebih kuat. Sebagai contoh, jika pembayaran terlambat muncul di laporan kredit Anda, Anda mungkin perlu mengumpulkan salinan cek yang dibatalkan untuk membuktikan bahwa pembayaran terlambat tidak pernah terjadi.

Kirim surat dengan kata-kata yang baik kepada kreditur yang menjelaskan informasi yang disengketakan, menjelaskan mengapa itu salah, dan sertakan salinan dokumentasi pendukung Anda.

Jika kreditur setuju bahwa entri itu salah, pastikan untuk mendapatkan surat atau email dari mereka yang mengonfirmasi kesalahan, dan setuju untuk menghubungi masing-masing biro kredit dengan informasi yang benar.

Jika kreditur gagal melaporkan informasi yang dikoreksi ke biro kredit, Anda akan memiliki surat kreditur sebagai bukti saat Anda menghubungi biro kredit agar informasi tersebut dikoreksi secara langsung.

FAQ:Yang Ingin Anda Ketahui Tentang 3 Biro Kredit

Berikut adalah jawaban atas beberapa pertanyaan yang paling sering diajukan tentang tiga biro kredit.

Manakah dari 3 biro kredit yang paling penting?

Benar-benar tidak ada jawaban untuk pertanyaan itu. Ketiga biro kredit itu penting karena masing-masing berisi sejumlah informasi tertentu tentang Anda. Tidak mungkin untuk mengatakan mana yang paling penting, karena ketiga agen pelaporan kredit secara bersama-sama memberikan pandangan yang hampir menyeluruh tentang riwayat kredit dan informasi pribadi Anda. Banyak pemberi pinjaman, khususnya pemberi pinjaman hipotek, mengandalkan ketiga biro kredit.

Alasan mereka sama pentingnya adalah karena tidak semua kreditur melapor ke ketiga lembaga pelaporan kredit. Sebagai contoh, kreditur dapat melaporkan kepada Experian dan TransUnion, tapi tidak untuk Equifax. Ini sangat umum di seluruh spektrum pinjaman, jadi masing-masing biro kredit penting dalam dirinya sendiri.

Biro kredit mana yang paling sering digunakan?

Experian adalah yang terbesar dari tiga agen pelaporan kredit, mengumpulkan informasi tentang lebih dari 1 miliar orang dan bisnis di seluruh dunia. Untuk alasan itu, mereka kemungkinan yang paling banyak digunakan dari tiga biro kredit.

Equifax adalah yang terbesar berikutnya dari tiga biro kredit, melacak informasi tentang lebih dari 800 juta konsumen dan hampir 90 juta bisnis di seluruh dunia. TransUnion adalah sepertiga jauh, mengumpulkan informasi tentang sekitar 200 juta orang, terutama di AS. Kemungkinan paling sedikit digunakan di antara ketiganya.

Bagaimana saya menghubungi tiga biro kredit utama?

Anda dapat menghubungi masing-masing dari tiga biro kredit melalui telepon atau email. Tapi berhati-hatilah dengan menghubungi melalui telepon terkenal sulit. Umumnya, Anda akan lebih baik menghubungi salah satu dari tiga biro melalui email melalui situs web mereka.

Informasi kontak untuk tiga agen pelaporan kredit adalah sebagai berikut:

- Eksperimen: (888) 397-3742

- TransUnion: (800) 909-8872

- Ekuifaks: (800) 685-1111

Memahami 3 Biro Kredit Utama

Semoga, ketiga biro kredit sekarang tidak lagi menjadi misteri dibandingkan sebelum Anda mulai membaca panduan ini. Penting untuk memahami siapa mereka dan apa yang mereka lakukan sehingga Anda berada dalam posisi yang lebih baik untuk menanggapi kesalahan dan kesalahan informasi.

Baik kredit Anda dan nilai kredit Anda merupakan bagian integral dari siapa Anda di abad ke-21. Secara khusus, mereka memiliki dampak yang signifikan pada kesejahteraan ekonomi Anda. Anda berhutang pada diri Anda sendiri untuk menjadi akrab dengan proses dan secara teratur memantau laporan kredit Anda dan nilai kredit Anda.

utang

- Semua Cara Pembayaran Minimum Itu Jahat

- Layanan Konseling Kredit Nirlaba

- Pro dan Kontra Pinjaman Hipotek Piggyback

- 6 Tanda Anda Harus Membiayai Kembali Pinjaman Siswa Anda Dengan Pemberi Pinjaman Swasta

- Lakukan Ini Jika Anda Memiliki Terlalu Banyak Hutang Kartu Kredit

- Mengapa utilitas listrik Afrika Selatan tidak dalam kondisi keuangan yang bagus

-

Bagaimana Saya Menghemat – Memprioritaskan Pengeluaran &Melacak Kemajuan Saya

Bagaimana Saya Menghemat – Memprioritaskan Pengeluaran &Melacak Kemajuan Saya Ada kutipan terkenal yang dikaitkan dengan Peter Williams yang menyatakan, “Kamu bisa mendapatkan apapun yang kamu mau. Anda tidak bisa memiliki semua yang Anda inginkan.” Ada banyak hikmah da...

-

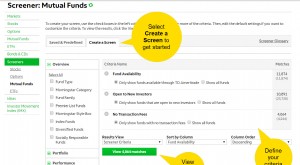

Pilih dan Pilih:Cara Berinvestasi di Reksa Dana

Pilih dan Pilih:Cara Berinvestasi di Reksa Dana Banyak orang berpikir mereka tidak punya cukup uang untuk berinvestasi. Tetapi dimungkinkan untuk membuat portofolio yang terdiversifikasi tanpa melanggar anggaran. Salah satu cara yang paling populer...

-

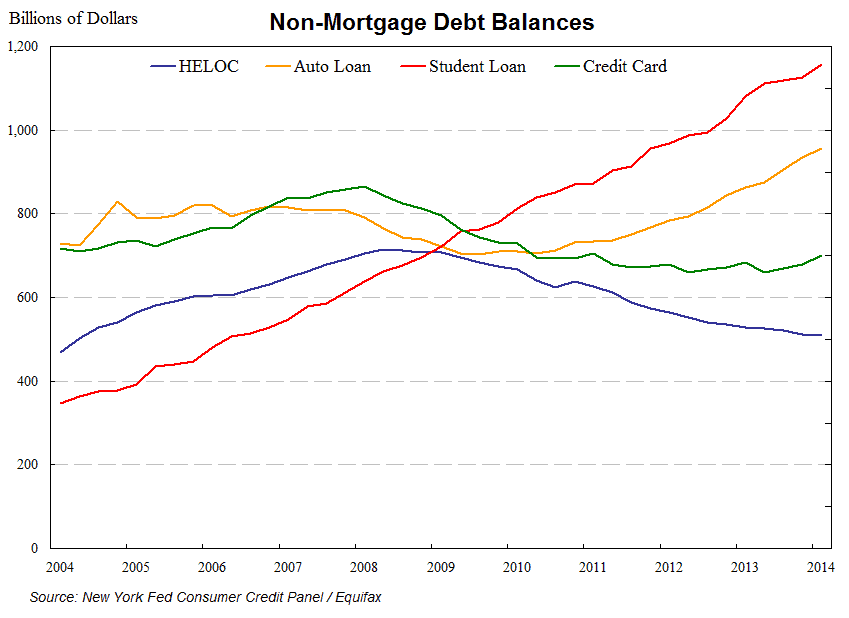

Lunasi pinjaman mahasiswa atau investasikan — cara bergerak menuju pendanaan pensiun

Lunasi pinjaman mahasiswa atau investasikan — cara bergerak menuju pendanaan pensiun Dalam posting saya baru-baru ini, “Mengapa berinvestasi bisa lebih baik daripada membayar utang, ” Komentar Dianecy menimbulkan pertanyaan yang dihadapi banyak orang: Apa yang Anda lakukan tentang i...

-

14 Ide Kencan Hari Kasih Sayang yang Praktis dan Hemat

14 Ide Kencan Hari Kasih Sayang yang Praktis dan Hemat Artikel ini mungkin berisi tautan dari mitra kami. Silakan baca bagaimana kami menghasilkan uang untuk info lebih lanjut. Cokelat, bunga-bunga, makan malam romantis, dan kartu adalah bagian dari ...