Apa itu Biaya Penerbitan Ekuitas?

“Biaya penerbitan ekuitas” adalah istilah akuntansi yang digunakan untuk merujuk biaya yang dikeluarkan perusahaan ketika mereka memperkenalkan sekuritas. Perusahaan penerbit menciptakan instrumen-instrumen ini dengan tujuan untuk mengumpulkan dana guna membiayai lebih lanjut kegiatan bisnis dan ekspansi ke pasar. Sebuah perusahaan biasanya memperkenalkan saham modal saham ketika ingin mengembangkan bisnisnya, memperluas jejak operasinya, dan membangun basis pemegang saham yang lebih luas.

Biaya (Biaya) yang Terjadi Selama Penerbitan

Ada berbagai biaya – atau biaya – yang dikeluarkan perusahaan saat menerbitkan sekuritas baru ke pasar atas nama perusahaan mereka. Diantara biaya tersebut adalah:

1. Biaya administrasi

Biaya administrasi mengacu pada biaya yang dikeluarkan untuk menyiapkan formulir yang harus diisi dan diajukan ketika sekuritas baru diperkenalkan. Ada juga formulir untuk mendaftarkan surat berharga tersebut, yang membutuhkan informasi spesifik tentang perusahaan. Khas, ini adalah biaya yang dikeluarkan oleh akuntan pihak ketiga atau profesional lain dengan pengetahuan profesional.

2. Pengajuan ke Securities and Exchange Commission

Terpisah dari biaya pengarsipan klerikal, sekuritas baru harus terdaftar di Securities and Exchange Commission (SEC)Securities and Exchange Commission (SEC)Komisi Sekuritas dan Bursa AS, atau SEC, adalah lembaga independen dari pemerintah federal AS yang bertanggung jawab untuk menerapkan undang-undang sekuritas federal dan mengusulkan aturan sekuritas. Ini juga bertanggung jawab untuk menjaga industri sekuritas dan bursa saham dan opsi atas nama perusahaan. Biaya yang terkait dengan pengajuan SEC adalah bagian dari biaya penerbitan ekuitas.

3. Biaya penjaminan

Individu – atau lebih sering, perusahaan seperti bank investasi – yang bertindak sebagai perantara, mendapatkan sekuritas baru kepada investor yang sesuai, membebankan komisiKomisiKomisi mengacu pada kompensasi yang dibayarkan kepada karyawan setelah menyelesaikan tugas, yang, sering, menjual sejumlah produk atau jasa (biaya) untuk menemukan investor yang tepat dan untuk menyelesaikan penjualan sekuritas kepada investor.

4. Biaya pemasaran

Ada biaya yang terkait dengan pemasaran sekuritas baru yang melibatkan iklan dan promosi sekuritas yang diperkenalkan ke pasar. Kegiatan promosi adalah komponen kunci untuk sekuritas karena kampanye pemasaran yang sukses Presentasi Roadshow Presentasi roadshow adalah serangkaian pertemuan langsung yang diadakan antara tim manajemen perusahaan yang mengumpulkan uang dan investor institusi. inilah yang membantu penjamin emisi menemukan investor yang tepat untuk sekuritas dan memungkinkan sekuritas untuk dijual dengan sukses dengan harga setinggi mungkin.

Akuntansi untuk Biaya Penerbitan

Ada dua cara dasar untuk mempertanggungjawabkan biaya penerbitan, yaitu:

1. Sebagai pengurang modal disetor

Biaya emisi ekuitas dapat dicatat sebagai pengurang modal disetor. Pengurangan tersebut diambil dari modal disetor (jumlah yang dibayarkan oleh investor selama penerbitan saham biasa atau saham preferen) yang melebihi nilai nominal Nilai ParNilai Par adalah nilai nominal atau nominal obligasi, atau stok, atau kupon seperti yang tertera pada sertifikat obligasi atau saham. Ini adalah nilai statis keamanan. Pendekatan akuntansi ini digunakan oleh mereka yang percaya bahwa biaya penerbitan tidak boleh dianggap sebagai bagian dari operasi reguler perusahaan, melainkan, merupakan bagian dari kegiatan pembiayaannya.

2. Sebagai bagian dari biaya organisasi

Cara kedua agar biaya penerbitan ekuitas dapat dipertanggungjawabkan adalah sebagai bagian dari biaya organisasi perusahaan. Dengan metode akuntansi ini, biaya penerbitan dipandang sebagai aset tidak berwujud. Ini berarti bahwa biaya (biaya) dapat dibebankan selama waktu. Namun, mereka harus sepenuhnya dihapuskan dalam batas 40 tahun. Teori di balik metode akuntansi ini adalah bahwa biaya menciptakan manfaat berkelanjutan bagi penerbit.

Ringkasan

Setiap kali sebuah perusahaan menerbitkan sekuritas baru ke pasar, ada biaya yang terkait dengan upaya yang dilakukan untuk berhasil memperkenalkan sekuritas ke pasar. Semuanya, dari biaya audit hingga biaya iklan adalah bagian dari biaya penerbitan yang harus diperhitungkan oleh perusahaan saat mengeluarkan sekuritas baru.

Sumber daya tambahan

CFI menawarkan Halaman Program Capital Markets &Securities Analyst (CMSA)® - CMSADaftar dalam program CMSA® CFI dan menjadi Analis Pasar Modal &Sekuritas bersertifikat. Tingkatkan karir Anda dengan program dan kursus sertifikasi kami. program sertifikasi bagi mereka yang ingin membawa karir mereka ke tingkat berikutnya. Untuk terus belajar dan memajukan karir Anda, sumber daya CFI berikut akan membantu:

- Proses IPO Proses IPO Proses IPO adalah di mana perusahaan swasta menerbitkan sekuritas baru dan/atau yang sudah ada kepada publik untuk pertama kalinya. 5 langkah dibahas secara rinci

- Retainer FeeRetainer FeeRetainer fee adalah biaya dimuka yang dibayarkan oleh seorang individu untuk jasa seorang penasihat, konsultan, pengacara, pekerja lepas, atau profesional lainnya.

- Biaya LayananBiaya LayananBiaya layanan, juga disebut biaya layanan, mengacu pada biaya yang dikumpulkan untuk membayar layanan yang berhubungan dengan produk atau layanan yang dibeli.

- Jenis Pengajuan SECJenis Pengajuan SEC SEC AS mewajibkan perusahaan publik untuk menyerahkan berbagai jenis pengajuan SEC, bentuk termasuk 10-K, 10-Q, S-1, S-4, lihat contoh. Jika Anda seorang investor atau profesional keuangan yang serius, mengetahui dan mampu menafsirkan berbagai jenis pengajuan SEC akan membantu Anda dalam membuat keputusan investasi yang tepat.

Akuntansi

-

Bagaimana memilih penasihat keuangan:6 tips untuk menemukan yang tepat

Jika Anda tidak ahli dalam masalah uang, memilih penasihat keuangan untuk mengelola kehidupan uang Anda bisa menjadi keputusan yang sulit. Hampir tidak mungkin untuk mengetahui setiap arena keuangan d...

-

Apa itu Indeks Harga?

Apa itu Indeks Harga? Indeks harga (PI) adalah ukuran bagaimana harga berubah selama periode waktu tertentu, atau dengan kata lain, itu adalah cara untuk mengukur inflasiInflasiInflasi adalah konsep ekonomi yang mengacu pa...

-

Pemeriksaan Realitas Ini Dapat Membantu Anda Menghemat Besar

Pemeriksaan Realitas Ini Dapat Membantu Anda Menghemat Besar Kami punya banyak alasan untuk mencintai optimisme. Itu bisa membawa kita melewati situasi paling sulit, belum lagi membuat kita tetap ceria ketika ada hal-hal yang membuat kita sedih. Tapi kacamata b...

-

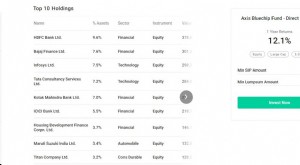

Apakah Top Holding Penting dalam Evaluasi Reksa Dana?

Apakah Top Holding Penting dalam Evaluasi Reksa Dana? Di era dimana investasi reksa dana semakin berkembang, pertanyaan di benak investor telah tumbuh pada kecepatan yang sama. Lagipula, itu adalah uang yang diperoleh dengan susah payah yang diinvestas...