Pendapatan Bruto Disesuaikan yang Dimodifikasi:Apa itu MAGI?

Sangat penting untuk memiliki pemahaman yang nyata tentang penghasilan Anda. Jelas bahwa itu menentukan ukuran gaji Anda, dan IRS juga mendasarkan pajak Anda pada penghasilan Anda. Namun, tidak semua pendapatan diperlakukan dengan cara yang sama dan terkadang aturan khusus berlaku.

Salah satu angka penting yang harus diperhatikan adalah pendapatan kotor yang disesuaikan dengan modifikasi (MAGI). Kami akan membahas mengapa angka ini penting beserta cara menghitungnya.

Apa yang dimaksud dengan Modified Adjusted Gross Income (MAGI)?

Anda mungkin tahu bahwa pendapatan kotor yang disesuaikan (AGI) adalah jumlah penghasilan Anda yang kena pajak. MAGI menambahkan arah dan kredit tertentu kembali ke penghasilan Anda. Nomor ini digunakan untuk menentukan apakah Anda memenuhi syarat untuk program pensiun tertentu, serta pengurangan pajak dan kredit tertentu.

Bagaimana Pendapatan Bruto Disesuaikan yang Dimodifikasi Mempengaruhi Rencana Pensiun

MAGI digunakan untuk menentukan beberapa hal terkait rencana pensiun yang akan kita bahas lebih dalam di bawah ini.

- Apakah Anda dapat berkontribusi pada Roth IRA

- Apakah kontribusi IRA tradisional yang Anda buat dapat dikurangkan dari pajak

Kontribusi MAGI Dan Roth IRA

MAGI memengaruhi apakah Anda dapat berkontribusi pada Roth IRA dan jumlah yang dapat Anda sumbangkan. Ada batas ambang batas yang bervariasi dari tahun ke tahun. Berikut adalah tabel yang mencakup kelayakan untuk kontribusi Roth IRA pada tahun pajak 2019 dan 2020.

| Batas Kontribusi IRA Berdasarkan Status Pengajuan Dan MAGI Untuk Tahun Pajak 2019 | ||

| Status Pengarsipan | MAGI | Batas Kontribusi |

| Menikah mengajukan bersama atau janda atau duda yang memenuhi syarat | Kurang dari $193.000 | Hingga batas keseluruhan, yaitu kurang dari $6.000 per tahun ($7.000 jika berusia 50 tahun atau lebih) atau total kompensasi kena pajak Anda |

| Lebih dari $193.000 tetapi kurang dari $203.000 | Jumlah yang lebih sedikit | |

| $203.000 atau lebih | $0 | |

| Pengajuan pernikahan secara terpisah (dan Anda pernah tinggal bersama pasangan Anda selama tahun pajak sebelumnya) | Kurang dari $10.000 | Jumlah yang lebih sedikit |

| $10.000 atau lebih | $0 | |

| Lajang, kepala rumah tangga atau pengajuan menikah secara terpisah (dan tidak tinggal bersama pasangan Anda selama tahun pajak sebelumnya) | Kurang dari $122.000 | Hingga batas |

| $122.000 atau lebih tetapi kurang dari $137.000 | Jumlah yang lebih sedikit | |

| $137.000 atau lebih | $0 | |

Berikut adalah bagaimana ambang batas untuk tahun pajak 2020.

| Batas Kontribusi IRA Berdasarkan Status Pengajuan Dan MAGI Untuk Tahun Pajak 2020 | ||

| Status Pengarsipan | MAGI | Batas Kontribusi |

| Menikah mengajukan bersama atau janda atau duda yang memenuhi syarat | Kurang dari $196.000 | Hingga batas keseluruhan, yaitu kurang dari $6.000 per tahun ($7.000 jika berusia 50 tahun atau lebih) atau total kompensasi kena pajak Anda |

| $196.000 atau lebih, tetapi kurang dari $206.000 | Jumlah yang lebih sedikit | |

| $206.000 atau lebih | $0 | |

| Pengajuan pernikahan secara terpisah (dan Anda pernah tinggal bersama pasangan Anda selama tahun pajak sebelumnya) | Kurang dari $10.000 | Jumlah yang lebih sedikit |

| $10.000 atau lebih | $0 | |

| Lajang, kepala rumah tangga atau pengajuan menikah secara terpisah (dan tidak tinggal bersama pasangan Anda selama tahun pajak sebelumnya) | Kurang dari $124,000 | Hingga batas |

| Lebih dari $124,000, tetapi kurang dari $139,000 | Jumlah yang lebih sedikit | |

| $139,000 atau lebih | $0 | |

Buat Akun Rocket hari ini.

Lacak kredit Anda, kelola keuangan pribadi Anda, dan bersiaplah untuk membeli rumah. Buat AkunSetelah Anda mengetahui ambang batas, pertanyaannya menjadi bagaimana menghitung batas kontribusi Anda jika Anda berada di tengah. Mari kita bahas itu dengan sangat cepat. Untuk tujuan contoh ini, kami akan menggunakan angka dari pengembalian 2019, tetapi aturan untuk tahun 2020 sama dengan angka yang sedikit berbeda.

- Temukan AGI Anda yang telah dimodifikasi. Kita akan membahas penghitungan ini nanti.

- Kurangi jumlah berikut berdasarkan status pengarsipan Anda:

- $193,000 jika diajukan bersama atau sebagai janda atau duda yang memenuhi syarat

- Anda tidak mengurangi apa pun jika Anda menikah dan mengajukan pengembalian terpisah dan tinggal bersama pasangan Anda kapan pun selama tahun pajak 2019.

- $122.000 untuk semua orang

- Bagi hasil dari langkah kedua dengan $15.000 ($10.000 jika Anda mengajukan pengembalian bersama, sebagai duda yang memenuhi syarat atau individu yang sudah menikah yang mengajukan secara terpisah yang tinggal bersama pasangan mereka kapan saja sepanjang tahun.

- Kalikan batas kontribusi maksimum sebelum pengurangan apa pun dengan hasil bagi yang baru saja kita dapatkan di langkah 3.

- Kurangi produk dari langkah 4 dari jumlah kontribusi maksimum dan ini adalah seberapa banyak Anda dapat berkontribusi pada Roth IRA.

Itu agak rumit jadi mari kita lihat contohnya.

Mary dan John Smith, 45 dan 43, mengajukan pengembalian bersama dengan MAGI gabungan sebesar $200.000.

- MAGI adalah $200.000.

- Karena mereka mengajukan bersama, kurangi $193.000 (=$7.000).

- Karena mereka mengajukan bersama, bagi $7.000 dengan $10.000 (=0,7).

- Kalikan hasil ini dengan jumlah kontribusi maksimum (untuk mempermudah, $6.000 (=$4.200).

- Kurangi hasil langkah 4 dari batas maksimum untuk mendapatkan batas Anda (dalam hal ini, $1.800).

Pengurangan Kontribusi MAGI Dan IRA Tradisional

Anda mungkin diizinkan untuk mengurangi kontribusi Anda ke IRA tradisional. Berapa banyak yang dapat dikurangkan dan apakah Anda dapat melakukannya tergantung pada MAGI Anda, status pengarsipan dan apakah Anda dan pasangan Anda memiliki rencana pensiun melalui pekerjaan. Jika Anda maupun pasangan Anda tidak memiliki rencana pensiun melalui pekerjaan, jumlah kontribusi penuh Anda hingga batas pribadi Anda selalu dapat dikurangkan.

Satu hal yang perlu diperhatikan adalah bahwa ini berlaku untuk IRA tradisional. Kontribusi ke Roth IRA tidak dipotong pajak.

Bagan berikut akan membantu Anda menentukan apakah Anda dapat mengambil pengurangan kontribusi IRA Anda. Kita akan mulai dengan 2019 sebelum pindah ke tahun pajak 2020.

| Anda Dilindungi oleh Program Pensiun Kerja Untuk Tahun Pajak 2019 | ||

| Status Pengarsipan | MAGI | Apakah Pajak Kontribusi IRA Dapat Dikurangi? |

| Pengarsipan lajang atau kepala rumah tangga atau menikah secara terpisah (dan Anda tidak tinggal bersama pasangan selama tahun pajak 2019) | $64,000 atau kurang | Pengurangan penuh hingga batas kontribusi, yang merupakan jumlah yang lebih rendah dari kompensasi kena pajak Anda atau $6.000 ($7.000 di atas usia 50 tahun) |

| Lebih dari $64,000 tapi kurang dari $74,000 | Anda dapat mengambil potongan sebagian. | |

| $74,000 atau lebih | Anda tidak dapat mengurangi kontribusi IRA tradisional. | |

| Menikah mengajukan bersama atau memenuhi syarat janda atau duda | $103.000 atau kurang | Potongan penuh hingga batas Anda |

| Lebih dari $103.000 tetapi kurang dari $123.000 | Anda dapat mengambil potongan sebagian. | |

| Lebih dari $123.000 | Anda tidak dapat mengurangi kontribusi IRA tradisional. | |

| Menikah mengajukan secara terpisah | Kurang dari $10.000 | Anda dapat mengambil potongan sebagian. |

| Lebih dari $10.000 | Anda tidak dapat mengurangi kontribusi IRA tradisional. | |

| Anda TIDAK Dicakup oleh Rencana Pensiun Kerja Untuk Tahun Pajak 2019 | ||

| Status Pengarsipan | MAGI | Apakah Pajak Kontribusi IRA Dapat Dikurangi? |

| Lajang, kepala rumah tangga, janda yang memenuhi syarat, atau pengajuan menikah secara terpisah (dan Anda belum tinggal bersama pasangan Anda selama tahun pajak 2019) | Tingkat pendapatan apa pun | Pengurangan penuh hingga batas kontribusi, yang merupakan jumlah yang lebih rendah dari kompensasi kena pajak Anda atau $6.000 ($7.000 di atas usia 50 tahun) |

| Menikah dan mengajukan baik bersama-sama atau secara terpisah ketika pasangan Anda tidak dilindungi oleh program pensiun berbasis pekerjaan | Tingkat pendapatan apa pun | Potongan penuh hingga batas kontribusi Anda |

| Pengarsipan menikah bersama dan pasangan Anda dilindungi oleh rencana pensiun berbasis pekerjaan | $193.000 atau kurang | Potongan penuh hingga batas Anda |

| Lebih dari $193.000 tetapi kurang dari $203.000 | Potongan sebagian | |

| Lebih dari $203.000 | Anda tidak dapat mengurangi kontribusi IRA tradisional. | |

| Menikah mengajukan secara terpisah ketika pasangan Anda dilindungi oleh rencana pensiun berbasis pekerjaan | Kurang dari $10.000 | Potongan sebagian |

| $10.000 atau lebih | Anda tidak dapat mengurangi kontribusi IRA tradisional. | |

Berikut adalah panduan untuk tahun 2020 terkait dengan kontribusi IRA dan MAGI.

| Anda Dilindungi oleh Program Pensiun Kerja Untuk Tahun Pajak 2020 | ||

| Status Pengarsipan | MAGI | Apakah Pajak Kontribusi IRA Dapat Dikurangi? |

| Lajang, kepala rumah tangga, atau pengajuan menikah secara terpisah (jika Anda tidak tinggal bersama pasangan Anda pada tahun 2020) | $65.000 atau kurang | Pengurangan penuh hingga batas kontribusi, yang merupakan jumlah yang lebih rendah dari kompensasi kena pajak Anda atau $6.000 ($7.000 di atas usia 50 tahun) |

| Lebih dari $65.000 tetapi kurang dari $75.000 | Potongan sebagian | |

| $75.000 atau lebih | Anda tidak dapat mengurangi kontribusi IRA tradisional. | |

| Menikah mengajukan bersama atau memenuhi syarat janda atau duda | $104,000 atau kurang | Anda dapat mengambil potongan penuh hingga batas Anda. |

| $104,000 tetapi kurang dari 124,000 | Potongan sebagian | |

| $124,000 atau lebih | Anda tidak dapat mengurangi kontribusi IRA tradisional. | |

| Pengajuan pernikahan secara terpisah (dan Anda tinggal bersama pasangan Anda) | Kurang dari $10.000 | Potongan sebagian |

| Lebih dari $10.000 | Tanpa potongan | |

| Anda TIDAK Dicakup oleh Rencana Pensiun Kerja Untuk Tahun Pajak 2020 | ||

| Status Pengarsipan | MAGI | Apakah Pajak Kontribusi IRA Dapat Dikurangi? |

| Lajang (atau pengajuan menikah secara terpisah dan Anda tidak tinggal bersama pasangan Anda dan tahun 2020), janda atau duda atau kepala rumah tangga yang memenuhi syarat | Jumlah berapa pun | Pengurangan penuh hingga batas kontribusi, yang merupakan jumlah yang lebih rendah dari kompensasi kena pajak Anda atau $6.000 ($7.000 di atas usia 50 tahun) |

| Pengarsipan menikah secara bersama-sama atau terpisah saat tinggal bersama pasangan Anda yang tidak ditanggung oleh program pensiun berbasis pekerjaan | Jumlah berapa pun | Potongan penuh |

| Pengajuan menikah bersama dengan pasangan yang dilindungi oleh rencana pensiun berbasis pekerjaan | $196.000 atau kurang | Potongan penuh |

| Lebih dari $196.000 tetapi kurang dari $206.000 | Potongan sebagian | |

| Lebih dari $206.000 | Anda tidak dapat mengurangi kontribusi IRA tradisional. | |

| Menikah mengajukan secara terpisah dengan pasangan yang dilindungi oleh rencana pensiun berbasis pekerjaan (dan Anda tinggal bersama mereka pada tahun 2020) | Kurang dari $10.000 | Potongan sebagian |

| $10.000 atau lebih | Anda tidak dapat mengurangi kontribusi IRA tradisional. | |

Pertanyaannya lagi adalah bagaimana Anda menghitung pengurangan sebagian, dan untuk itu Anda harus menggali lebih dalam tentang undang-undang pajak. Ada lembar kerja yang harus diikuti, tetapi semuanya menjadi jauh lebih rumit daripada yang ingin kami sentuh dalam lingkup posting ini. Lihat panduan IRS, tetapi jangan ragu untuk mengandalkan saran dari ahli persiapan pajak atau perangkat lunak pajak pilihan Anda.

Bagaimana Pendapatan Bruto Disesuaikan yang Dimodifikasi Mempengaruhi Pengurangan Pajak Dan Kredit

Selain penting untuk mengetahui kelayakan kontribusi Roth IRA dalam pengurangan kontribusi ke IRA tradisional, MAGI digunakan untuk menentukan kualifikasi untuk berbagai kredit dan pengurangan pajak termasuk yang berikut:

- Pajak Pendapatan Investasi Bersih: Pendapatan investasi bersih diperoleh dari bunga, dividen, anuitas tertentu, royalti dan sewa. Ini juga dianggap sebagai pendapatan investasi bersih jika Anda mendapatkannya dari aktivitas pasif seperti menjual properti atau memperdagangkan instrumen keuangan (misalnya saham, obligasi atau reksa dana, dll.) atau komoditas (seperti minyak). Ini dikenakan pajak dengan tarif kurang dari 3,8% dari pendapatan investasi bersih atau 3,8% dari MAGI di atas ambang batas tertentu.

- Kredit Pajak Premi: Ini adalah kredit pajak yang dirancang untuk membantu menutupi premi asuransi kesehatan yang dibeli melalui Pasar Asuransi Kesehatan oleh individu dan keluarga berpenghasilan rendah hingga sedang.

- Kredit Pendidikan: Anda bisa mendapatkan kredit pajak pendidikan untuk biaya kuliah yang memenuhi syarat dan biaya terkait. Namun, ada penghentian pendapatan yang didasarkan pada MAGI.

- Kredit Pajak Anak: Orang tua dapat memperoleh kredit pajak hingga $2.000 untuk setiap anak yang memenuhi syarat di bawah usia 17 tahun. Sebagian dari kredit ini juga dapat dikembalikan dalam banyak keadaan, yang memungkinkan Anda menerima pengembalian dana meskipun Anda tidak berhutang pajak. Ada penghentian pendapatan berdasarkan MAGI bagi mereka yang berpenghasilan lebih dari $200.000 ($400.000 jika Anda menikah dengan mengajukan bersama).

Ini hanyalah contoh dari banyak kredit dan pengurangan pajak federal.

Cara Menghitung Pendapatan Bruto Disesuaikan yang Dimodifikasi

Karena itu adalah aturan hidup bahwa pajak harus rumit, Anda tidak dapat menemukan MAGI Anda di mana pun di pengembalian pajak Anda. Itu harus dihitung. Ini adalah proses tiga langkah:

- Temukan penghasilan kotor tahunan Anda

- Temukan AGI Anda

- Tambahkan kembali potongan tertentu untuk menemukan MAGI Anda

Langkah 1:Temukan Pendapatan Kotor Tahunan Anda

Pendapatan kotor didefinisikan oleh IRS sebagai pendapatan untuk layanan, juga termasuk biaya, komisi, tunjangan dan item lain seperti ini. Pada dasarnya, penghasilan bruto adalah penghasilan kena pajak sebelum pajak diambil. Ini dapat ditemukan di baris 7b tahun 2019 1040 Anda.

Penghasilan kotor tahunan Anda termasuk upah Anda dari pekerjaan atau bisnis Anda serta yang berikut ini. Menambahkan semua ini akan memberi Anda penghasilan kotor tahunan.

- Bunga Kena Pajak: Ini bisa berupa bunga atas uang di bank. Anda mungkin mendapatkan 1099-INT jika harus membayar bunga ini.

- Penghasilan Dividen Kena Pajak: Jika Anda harus membayar pajak atas pembayaran dividen dari investasi, Anda akan mendapatkan 1099-DIV

- Pajak Atas Manfaat Pensiun: Ini termasuk jumlah kena pajak pada setiap distribusi IRA, pensiun dan anuitas dan manfaat Jaminan Sosial.

- Keuntungan Modal: Jika Anda mendapat untung dari penjualan rumah, kepemilikan materi, atau investasi, antara lain, Anda akan mendapatkan keuntungan modal yang mungkin harus Anda bayar pajak.

- Penghasilan Lainnya: Ini adalah kategori luas yang mencakup penghasilan apa pun yang Anda peroleh dari hal lain. Ini mencakup hal-hal seperti tunjangan dan pajak penghasilan dari bisnis. Ini ditemukan di Jadwal 1, baris 9.

Langkah 2:Temukan AGI Anda

AGI adalah pendapatan kotor yang disesuaikan. Ini adalah pendapatan kotor dikurangi penyesuaian tertentu. Ini penting karena ini adalah pendapatan yang menjadi dasar pajak Anda.

AGI Anda dapat ditemukan di baris 8b SPT Tahunan 1040 2019. Anda juga dapat menghitung ini dengan mengurangkan berbagai kategori pengurangan yang tercantum pada Jadwal 1, yang totalnya akan ada pada baris 22 dari formulir itu. Berikut daftar kategori yang dapat dikurangkan dari total pendapatan kotor saat menghitung AGI.

- Biaya Pendidik: Jika Anda seorang pendidik yang memenuhi syarat, Anda dapat mengurangi biaya tertentu jika Anda mendapatkan barang-barang untuk kelas dan siswa Anda yang digunakan dalam proses pengajaran Anda.

- Pengeluaran Bisnis Berkualitas Di Berbagai Bidang: Jika Anda berada di cadangan militer, artis pertunjukan, atau pejabat pemerintah berbayar, Anda dapat mengurangi biaya tertentu yang disebutkan di Formulir 2106.

- Rekening Tabungan Kesehatan: Jika Anda berada dalam rencana kesehatan yang dapat dikurangkan tinggi dan memiliki rekening tabungan kesehatan, Anda dapat mengurangi kontribusi Anda yang dibuat untuk rencana tersebut dari AGI Anda. Ini ada di Formulir 8889.

- Biaya Pemindahan Militer: Anggota angkatan bersenjata dapat mengurangi biaya pemindahan mereka ketika mereka menerima perubahan stasiun permanen. Ini Formulir 3903.

- Pengurangan Pajak Wiraswasta: Anda mungkin dapat mengurangi sebagian dari pajak wirausaha Anda. Ini akan diatur dalam Jadwal SE.

- SEP, SIMPLE, dan Kontribusi Pensiun Berkualitas Lainnya: Ini dirancang agar mereka yang bekerja di bisnis kecil atau wiraswasta mengurangi iuran pensiun.

- Potongan Asuransi Kesehatan Wiraswasta: Jika Anda membayar premi asuransi kesehatan untuk Anda atau keluarga Anda adalah wiraswasta, ini adalah potongan untuk Anda.

- Tunjangan: Tunjangan yang dibayarkan kepada mantan pasangan sebagai bagian dari perjanjian perceraian dapat dikurangkan.

- Pengurangan IRA: Bergantung pada apakah Anda memenuhi syarat, Anda mungkin dapat mengurangi kontribusi ke IRA tradisional. Sebagai pengingat, kontribusi Roth IRA tidak dapat dikurangkan.

- Denda Pada Penarikan Awal Tabungan: Dalam situasi yang memenuhi syarat, Anda dapat mengurangi dari pajak Anda penalti penarikan awal pada rekening tabungan. Hukumannya ada di Formulir 1099-INT.

- Pengurangan Bunga Pinjaman Mahasiswa: Bagi mereka yang membayar pinjaman pelajar yang memenuhi syarat, Anda dapat mengurangi kurang dari $2,500 atau jumlah bunga yang sebenarnya dibayarkan selama tahun pajak. Ini mengurangi dan akhirnya dihapus berdasarkan level MAGI Anda.

Langkah 3:Tambahkan Kembali Pengurangan Tertentu Untuk Menemukan MAGI Anda

Untuk mendapatkan MAGI Anda untuk mengetahui apakah Anda memenuhi syarat untuk potongan dan kredit tertentu, Anda perlu menambahkan kembali potongan tertentu yang Anda buat saat menghitung AGI Anda.

- Tambahkan kembali potongan yang diambil untuk kontribusi IRA dan pembayaran Jaminan Sosial kena pajak

- Bunga pinjaman mahasiswa atau potongan biaya kuliah

- Penghasilan luar negeri tidak termasuk

- Setengah dari pajak wiraswasta Anda

- Bunga dari obligasi tabungan EE yang digunakan untuk membayar biaya pendidikan pasca sekolah menengah

- Kerugian kemitraan yang diperdagangkan secara publik

- Kerugian pendapatan pasif (termasuk sewa)

- Biaya kuliah yang memenuhi syarat

- Pengecualian biaya adopsi

Adalah umum bagi MAGI Anda untuk berbaris sangat dekat dengan AGI Anda.

Hal Penting

MAGI Anda penting dalam menentukan kelayakan Anda untuk banyak kredit dan pengurangan pajak. Selain menentukan apakah Anda memenuhi syarat untuk berkontribusi pada Roth IRA, MAGI Anda juga menentukan apakah Anda dapat mengambil potongan untuk kontribusi IRA tradisional.

Selain implikasi pensiun, MAGI juga mempengaruhi apakah Anda memenuhi syarat untuk premi asuransi kesehatan, pendidikan dan kredit pajak anak antara lain. Ini juga menentukan berapa banyak Anda membayar pajak tertentu seperti pajak investasi baru. MAGI Anda tidak akan muncul di SPT Anda, tetapi dapat dihitung jika Anda terlebih dahulu mengetahui pendapatan kotor dan AGI Anda.

Seperti biasa, pajak itu rumit. Jika Anda memiliki kekhawatiran tentang keuangan pribadi atau situasi pajak, sebaiknya bicarakan dengan penasihat keuangan atau profesional pajak.

Jika Anda merasa ini bermanfaat, sebaiknya periksa beberapa konten kami yang lain untuk mempelajari lebih lanjut tentang keuangan pribadi Anda.

Buat Akun Rocket hari ini.

Lacak kredit Anda, kelola keuangan pribadi Anda, dan bersiaplah untuk membeli rumah. Buat AkunKeuangan Pribadi

- Apakah Penghasilan Bruto Disesuaikan yang Dimodifikasi Termasuk Kontribusi 401k?

- Apa itu Penghasilan Diskresi?

- Apa itu EBITDA?

- Apa itu Penghasilan?

- Pendapatan Bruto yang Disesuaikan (AGI):Didefinisikan &Dijelaskan

- Pendapatan Kotor:Definisi

- Berapa Total Pendapatan Tahunan?

- Apa itu Pendapatan Bruto Bulanan?

-

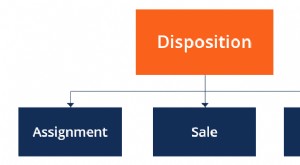

Apa itu Disposisi?

Apa itu Disposisi? Disposisi mengacu pada pelepasan aset atau sekuritas melalui penugasan, penjualan, atau metode transfer lainnya. Ini hanyalah transfer kepemilikan aset, dimana aset tersebut diberikan atau dijual. ...

-

Apa itu Pendapatan Bruto?

Apa itu Pendapatan Bruto? Pendapatan kotor mengacu pada total pendapatan yang diperoleh oleh seorang individu pada gaji sebelum pajak dan pengurangan lainnya. Ini terdiri dari semua pendapatan yang diterima oleh seorang indivi...