7 Kesalahan Investasi Umum yang Harus Dihindari

Orang sering berpikir bahwa ada semacam formula ajaib dalam hal investasi. Jika itu benar kita semua akan menjadi jutawan! Beberapa pengusaha jenius di suatu tempat akan menerbitkan formula dan menghasilkan miliaran (bukan jutaan) dari menjualnya.

Maaf menjadi pembawa berita buruk, tetapi tidak ada formula ajaib dan tidak ada gunanya membuang waktu untuk menemukannya. Ketika berbicara tentang investasi, jauh lebih baik untuk tetap berpegang pada dasar-dasar – dan sama pentingnya – untuk menghindari kesalahan investasi. Anda sering dapat unggul hanya dengan menghindari kesalahan berikut:

Investasi terlambat, atau tidak cukup berat

Nilai waktu uang adalah salah satu fenomena investasi yang paling didokumentasikan dengan baik sepanjang masa. Sederhananya, semakin banyak waktu uang Anda harus tumbuh, semakin besar portofolio Anda. Itu membuat sekarang waktu yang tepat untuk mulai berinvestasi! Jika tahun-tahun telah berlalu dan Anda belum berinvestasi, Anda harus mengganti sebagian waktu yang hilang dengan menginvestasikan lebih banyak uang daripada yang Anda miliki sebelumnya dalam hidup.

Anda tidak akan pernah bisa sepenuhnya mengatasi hilangnya keuntungan dari akumulasi pendapatan investasi selama bertahun-tahun, tetapi menabung dan menginvestasikan persentase yang lebih besar dari pendapatan Anda adalah langkah terbaik berikutnya.

Berikut adalah beberapa tip untuk menyeimbangkan portofolio Anda selama berbagai tahap kehidupan Anda:

- Berinvestasi di usia dua puluhan

- Berinvestasi di usia tiga puluhan

- Berinvestasi di usia empat puluhan

- Berinvestasi di usia lima puluhan

- Berinvestasi di usia enam puluhan

Mencoba mengatur waktu pasar

Di sinilah kita kembali ke masalah formula ajaib yang dicurigai itu. Logis seperti yang terlihat, tidak mungkin mengatur waktu pasar dengan tepat. Anda bahkan bisa kehilangan banyak uang karena mencoba melakukan ini, jadi yang terbaik adalah menemukan metode lain.

Metode yang lebih baik itu biasanya rata-rata biaya dolar . Daripada mencoba mencari tahu kapan waktu terbaik untuk membeli ke pasar, Anda mengalokasikan persentase tetap dari pendapatan Anda untuk dimasukkan ke dalam investasi baru. Dengan berinvestasi secara bertahap, Anda menyebarkan harga investasi yang Anda beli dalam jangka waktu yang sangat lama. Itu akan meminimalkan kebutuhan untuk membeli ke pasar pada waktu terbaik – yang bagaimanapun juga tidak akan pernah Anda lakukan.

Tidak menggulirkan lebih dari 401(k) paket

Ada epidemi di Amerika ketika harus menggulirkan rencana 401 (k) saat berganti pekerjaan. Karyawan sering melihat distribusi rencana 401 (k) dari majikan sebelumnya sebagai rejeki nomplok finansial untuk dilikuidasi untuk tujuan lain. Ketika Anda melakukan ini, Anda tidak hanya meningkatkan kewajiban pajak Anda dan dikenakan penalti penarikan awal, tetapi Anda juga mengganggu perencanaan pensiun Anda – bahkan mungkin harus memulai kembali dari awal.

Karena berganti pekerjaan semakin sering, pastikan untuk membatalkan rencana Anda setelah meninggalkan majikan. Entah menggulungnya ke IRA Anda sendiri, atau ke dalam rencana 401 (k) majikan baru Anda.

Menggunakan rekening pensiun sebagai rekening tabungan

Sangat disayangkan tetapi benar bahwa banyak orang menggunakan rekening pensiun sebagai rekening tabungan. Seringkali ini terjadi karena mereka tidak memiliki rekening tabungan – atau bahkan dana darurat. Ketika ada keadaan darurat, atau mereka perlu melakukan pembelian besar, mereka beralih ke satu-satunya aset nyata yang mereka miliki – 401(k) mereka.

Ada dua masalah besar dalam mencapai toples kue pensiun:yang pertama adalah penalti penarikan awal yang setara dengan 10% dari jumlah yang Anda tarik, selain membayar pajak atas jumlah yang Anda tarik. Masalah kedua adalah mengurangi ukuran sarang telur Anda.

Untuk menghindari hal ini terjadi pada Anda, menjadi penabung biasa di luar rencana pensiun Anda. Minimal, Anda harus memiliki dana darurat yang setara dengan biaya hidup minimal 30 hari, dan/atau rekening tabungan yang secara rutin Anda danai untuk membayar kontinjensi.

Membayar biaya investasi yang tinggi

Karena tradisi atau kurangnya pengetahuan, banyak investor membayar biaya investasi yang berlebihan. Mereka mungkin setia kepada broker layanan lengkap tradisional, atau sering berinvestasi di reksa dana dengan beban biaya tinggi. Tetapi perbedaan 1 – 2% dalam biaya investasi dapat membuat perbedaan besar dalam nilai portofolio investasi Anda setelah 10 atau 20 tahun.

Pendekatan yang lebih baik adalah menyimpan uang Anda diinvestasikan melalui akun pialang diskon, dan condong ke dana tanpa beban dan beban rendah.

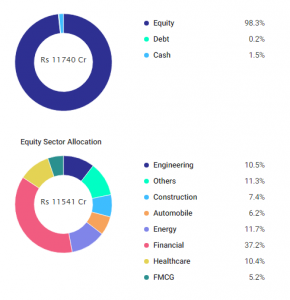

Alokasi investasi yang buruk

Saat Anda berinvestasi, membangun portofolio investasi yang seimbang adalah salah satu praktik yang paling penting. Anda harus membangun portofolio yang sesuai dengan usia dan toleransi risiko Anda. Beberapa orang berinvestasi terlalu banyak dalam aset pendapatan tetap yang tidak mengikuti inflasi. Yang lain menginvestasikan terlalu banyak uang ke dalam ekuitas dan dihancurkan selama penurunan pasar.

Kuncinya adalah memiliki campuran yang solid dari kedua jenis investasi. Bahkan jika Anda melihat diri Anda sebagai investor yang agresif, Anda masih harus memiliki sejumlah uang yang diinvestasikan dalam aset yang aman. Dengan begitu, ketika pasar saham sedang turun, Anda akan memiliki modal yang tersedia untuk meraup penawaran. Dan jika Anda seorang investor konservatif, Anda harus memiliki setidaknya sejumlah uang yang diinvestasikan dalam ekuitas sehingga inflasi tidak memakan semua kenaikan suku bunga Anda.

Membeli terlalu banyak di puncak pasar dan menjual di dasar pasar

Banyak investor terbakar dengan mengikuti "kawanan". Ketika pasar saham berada di wilayah rekor mereka membeli banyak, merasa lebih aman hanya karena kawanan membeli. Dan banyak investor – termasuk mereka yang membeli banyak di atau dekat puncak pasar – menjual investasi mereka setelah penurunan tajam pasar.

Ini menempatkan Anda dalam posisi membebani portofolio Anda saat harga tinggi, dan menjual setelah investasi Anda anjlok. Ini berarti bahwa Anda membeli tinggi, dan menjual rendah – yang merupakan kebalikan dari apa yang perlu Anda lakukan.

Sekali lagi, rata-rata biaya dolar adalah cara terbaik untuk menghindari membeli terlalu banyak di puncak pasar. Dan di sisi jual, itu selalu yang terbaik untuk mengambil keuntungan di pasar yang sehat. Hal terakhir yang Anda inginkan adalah menjual setelah penurunan pasar yang besar. Jika kamu melakukan, Anda hanya akan mengunci kerugian Anda. Sementara itu, jika Anda benar-benar mengambil keuntungan di puncak pasar, Anda akan memiliki uang tunai untuk membeli barang murah di bagian bawah – saat semua orang menjual.

menginvestasikan

- Saya Berusia 14 Tahun Selama Resesi Terakhir — Inilah yang Ada di Pikiran Saya Sekarang

- Startup - Mencari Modal Dari Grup Investasi Bisnis

- Apa itu Put-Call Ratio (PCR)?

- Inilah Seberapa Kaya Anda Jika Anda Menginvestasikan $500 di FAANG 6 Tahun Yang Lalu

- Berapa Tingkat Pertumbuhan Tahunan Rata-Rata (AAGR)?

- Cara membeli saham Spotify

-

Cara Mengunduh Formulir Promissory Note Gratis

Cara Mengunduh Formulir Promissory Note Gratis Ada surat promes untuk segala sesuatu mulai dari mobil hingga kuda. Sebuah artikel oleh pengacara Aaron Larson di situs ExpertLaw menggambarkan surat promes sebagai janji tertulis untuk membayar kemb...

-

Definisi Inflasi (Berapa Tingkat Inflasi?)

Definisi Inflasi (Berapa Tingkat Inflasi?) Tumbuh besar, Anda mungkin pernah mendengar orang tua Anda mengenang bagaimana bensin hanya seperempat per galon atau menghabiskan malam di bioskop hanya berharga satu sen. Ini mungkin membuat Anda be...

-

Cara menandatangani cek ke orang lain

Cara menandatangani cek ke orang lain Meskipun biasanya mungkin untuk menandatangani cek yang Anda terima kepada orang lain, itu mungkin tidak selalu menjadi pilihan terbaik Anda untuk membayar seseorang ketika Anda berutang uang kepada m...

-

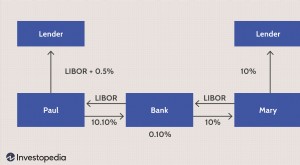

Currency Swap vs. Interest Rate Swap:Apa Bedanya?

Currency Swap vs. Interest Rate Swap:Apa Bedanya? Swap Mata Uang vs. Swap Suku Bunga:Gambaran Umum Swap adalah kontrak derivatif antara dua pihak yang melibatkan pertukaran arus kas. Satu pihak lawan setuju untuk menerima satu set arus kas sambil m...