Apa itu Covered Interest Rate Parity (CIRP)?

Covered interest rate parity (CIRP) adalah kondisi keuangan teoretis yang mendefinisikan hubungan antara suku bunga dan nilai tukar mata uang spot dan forward dari dua negara. Ini menetapkan fakta bahwa tidak ada peluang untuk arbitrase menggunakan kontrak forward Kontrak forward Kontrak forward, sering disingkat menjadi hanya "maju", adalah perjanjian untuk membeli atau menjual suatu aset pada harga tertentu pada tanggal tertentu di masa depan, yang sering digunakan untuk mengeruk keuntungan dengan memanfaatkan perbedaan suku bunga. Ini menyatakan bahwa perbedaan suku bunga harus sama dengan nilai tukar forward dan spot.

Ringkasan

- Covered interest rate parity (CIRP) adalah kondisi keuangan teoretis yang mendefinisikan hubungan antara suku bunga dan nilai tukar mata uang spot dan forward dari dua negara.

- CIRP berpendapat bahwa perbedaan suku bunga harus sama dengan nilai tukar forward dan spot.

- Tanpa paritas suku bunga, akan sangat mudah bagi bank dan investor untuk mengeksploitasi perbedaan nilai mata uang dan menghasilkan keuntungan yang longgar.

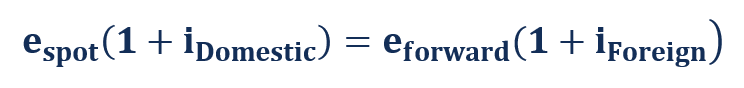

Formula untuk Paritas Suku Bunga Tertanggung

Covered interest rate parity dapat dikonseptualisasikan dengan menggunakan rumus berikut:

Di mana:

- e titik adalah nilai tukar spot antara dua mata uang

- e maju adalah kurs forward antara dua mata uang

- Saya Lokal adalah tingkat bunga nominal domestik

- Saya Luar negeri adalah tingkat bunga nominal asing

Asumsi CIRP

- Kondisi non-arbitrase :CIRP memberlakukan kondisi tanpa arbitrase yang menghilangkan semua peluang potensial untuk menghasilkan keuntungan bebas risiko di seluruh pasar keuangan internasional.

- Keseragaman aset :CIRP mengasumsikan bahwa dua aset identik dalam segala hal kecuali mata uang denominasinya.

- Perbedaan suku bunga =0 :CIRP bekerja dengan asumsi bahwa perbedaan suku bunga dari dua aset di pasar forward harus terus menerus sama dengan nol.

Contoh CIRP

Sebagai contoh, katakanlah mata uang Negara A diperdagangkan pada par dengan mata uang Negara B, tetapi tingkat bunga Tingkat BungaSuku bunga mengacu pada jumlah yang dibebankan oleh pemberi pinjaman kepada peminjam untuk segala bentuk hutang yang diberikan, umumnya dinyatakan sebagai persentase dari pokok. di Negara A adalah 8%, dan tingkat bunga di negara B adalah 6%. Karenanya, investor akan melihatnya bermanfaat untuk meminjam dalam mata uang B, mengubahnya menjadi mata uang A di pasar spot dan kemudian mengubah kembali hasil investasi menjadi mata uang B.

Namun, untuk membayar kembali pinjaman yang diambil dalam mata uang B, investor perlu masuk ke dalam kontrak forward untuk mengkonversi mata uang dari A ke B. Covered interest rate parity muncul ketika kurs forward yang digunakan untuk mengkonversi mata uang dari A ke B menghilangkan semua potensi keuntungan dari transaksi, dan menghilangkan peluang keuntungan bebas risiko, dan menempatkan kondisi non-arbitrase pada tempatnya.

Paritas Suku Bunga Tertutup vs. Paritas Suku Bunga Tidak Tercakup

1. Tarif masa depan

Paritas suku bunga tertutup melibatkan penggunaan kurs masa depan atau kurs forward ketika menilai nilai tukar, yang juga memungkinkan lindung nilai potensial. Namun, uncovered interest rate parity Uncovered Interest Rate Parity (UIRP)Uncovered Interest Rate Parity (UIRP) adalah teori keuangan yang mendalilkan bahwa perbedaan tingkat bunga nominal antara dua negara memperhitungkan tingkat yang diharapkan, yang pada dasarnya menyiratkan peramalan suku bunga masa depan. Karenanya, ini melibatkan penggunaan estimasi kurs masa depan yang diharapkan dan bukan kurs forward aktual.

2. Selisih Nilai Tukar

Menurut paritas suku bunga tertutup, perbedaan antara suku bunga akan disesuaikan dalam diskon/premi forward. Ketika investor meminjam dari mata uang dengan tingkat bunga yang lebih rendah dan berinvestasi dalam mata uang dengan tingkat bunga yang lebih tinggi, akibatnya mereka diuntungkan melalui penutup depan.

Perlindungan forward menghilangkan segala risiko yang terkait dengan investasi. Namun, bunga yang tidak tertutup untuk paritas menyesuaikan perbedaan antara tingkat bunga dengan menyamakan perbedaan dengan tingkat depresiasi mata uang domestik yang diharapkan. Ini karena, dalam kondisi paritas tingkat bunga yang tidak tertutup, investor tidak mendapatkan keuntungan dari forward cover.

Bacaan Terkait

CFI menawarkan Financial Modeling &Valuation Analyst (FMVA)™ Menjadi Certified Financial Modeling &Valuation Analyst (FMVA)® Sertifikasi Financial Modeling and Valuation Analyst (FMVA)® CFI akan membantu Anda mendapatkan kepercayaan diri yang Anda butuhkan dalam karir keuangan Anda. Daftar hari ini! program sertifikasi bagi mereka yang ingin membawa karir mereka ke tingkat berikutnya. Untuk terus belajar dan memajukan karir Anda, sumber daya berikut akan membantu:

- Keuntungan/Kerugian Valuta Asing Keuntungan/Kerugian Valuta Asing Keuntungan/kerugian selisih kurs terjadi ketika perusahaan membeli dan/atau menjual barang dan jasa dalam mata uang asing, dan mata uang itu berfluktuasi

- FX Carry TradeFX Carry TradeFX carry trade adalah strategi keuangan dimana mata uang dengan tingkat bunga yang lebih tinggi digunakan untuk mendanai perdagangan dengan mata uang dengan hasil rendah.

- Peluang Arbitrase Segitiga Peluang arbitrase segitiga adalah strategi perdagangan yang memanfaatkan peluang arbitrase yang ada di antara tiga mata uang dalam pertukaran mata uang asing. Arbitrase dijalankan melalui pertukaran berturut-turut dari satu mata uang ke mata uang lainnya ketika ada perbedaan dalam harga yang dikutip

- USD/CAD Currency CrossUSD/CAD Currency CrossPasangan mata uang USD/CAD mewakili nilai kuotasi untuk menukar AS ke CAD, atau, berapa banyak dolar Kanada yang diterima seseorang per dolar AS. Sebagai contoh, kurs USD/CAD 1,25 berarti 1 dolar AS setara dengan 1,25 dolar Kanada. Nilai tukar USD/CAD dipengaruhi oleh kekuatan ekonomi dan politik pada keduanya

menginvestasikan

-

Bagian 8 Masalah Penyewa

Bagian 8 Masalah Penyewa Program perumahan Bagian 8 menjamin bahwa tuan tanah akan menerima setidaknya sebagian dari uang sewa setiap bulan dan bahwa penyewa telah disaring sebagian oleh otoritas perumahan setempat. Namun, se...

-

Inilah Bagaimana Larangan Pengeluaran Dapat Membantu (dan Menyakiti) Anda

Inilah Bagaimana Larangan Pengeluaran Dapat Membantu (dan Menyakiti) Anda Jika Anda kesulitan mengatur keuangan, larangan pengeluaran bisa menjadi cara yang bagus untuk kembali ke jalur semula. Larangan pengeluaran adalah periode di mana saja dari satu minggu hingga satu ta...

-

Tempat Terbaik untuk Membuka Akun Roth IRA

Tempat Terbaik untuk Membuka Akun Roth IRA Saya pikir semua orang yang memenuhi syarat untuk membuka Roth IRA harus mempertimbangkannya. Keuntungan pajak jangka panjang biasanya menjadikan Roth IRA cara yang bagus untuk berinvestasi untuk masa...

-

Berapa jumlah pengurangan standar 2020?

Berapa jumlah pengurangan standar 2020? Artikel ini telah diperiksa faktanya oleh editor kami dan Christina Taylor, MBA, manajer senior operasi pajak untuk Credit Karma Tax®. Saat tiba waktunya untuk mengajukan pengembalian pajak penghas...