Apa itu Pengganda Ekuitas?

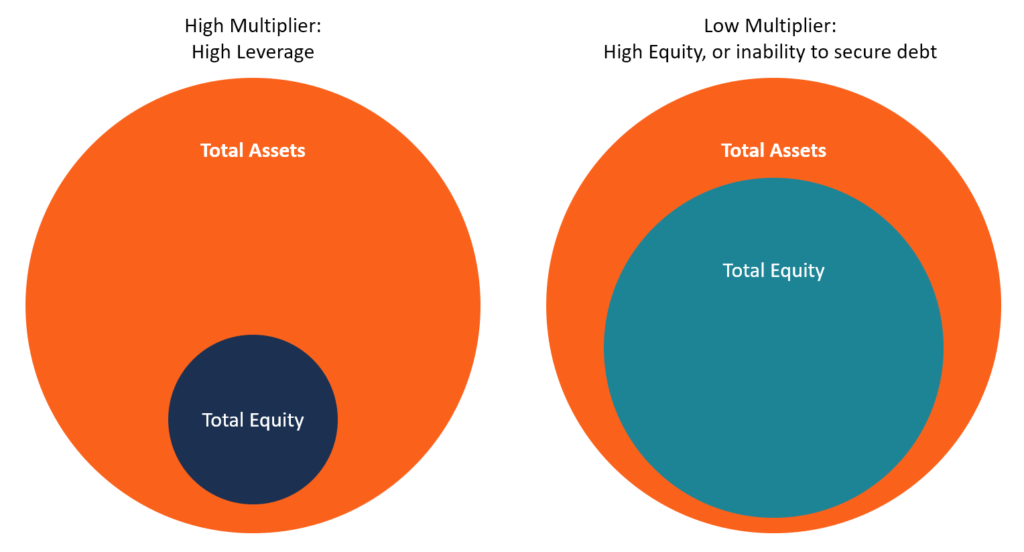

Pengganda ekuitas adalah rasio leverage yang mengukur porsi aset perusahaanJenis AsetJenis aset yang umum termasuk lancar, tidak lancar, fisik, tidak berwujud, Pengoperasian, dan non-operasional. Identifikasi dengan benar dan yang dibiayai oleh ekuitasEkuitas Pemegang Saham Ekuitas Pemegang Saham (juga dikenal sebagai Ekuitas Pemegang Saham) adalah akun di neraca perusahaan yang terdiri dari modal saham plus. Ini dihitung dengan membagi total aset perusahaan dengan total ekuitas pemegang saham. Pengganda ekuitas juga digunakan untuk menunjukkan tingkat pembiayaan utang yang telah digunakan perusahaan untuk memperoleh aset dan mempertahankan operasi. Pengganda yang tinggi menunjukkan bahwa sebagian besar aset perusahaan dibiayai oleh utang, sementara pengganda rendah menunjukkan bahwa perusahaan tidak dapat memperoleh utang dari pemberi pinjaman atau manajemen menghindari penggunaan utang untuk membeli aset.

Seperti rasio leverage keuangan lainnyaRasio LeverageRasio leverage menunjukkan tingkat hutang yang dikeluarkan oleh entitas bisnis terhadap beberapa akun lain di neraca, laporan laba rugi, atau laporan arus kas. templat excel, pengganda ekuitas dapat menunjukkan jumlah risiko yang dihadapi perusahaan kepada kreditur Bank-Bank Terkemuka di ASMenurut US Federal Deposit Insurance Corporation, ada 6, 799 bank komersial yang diasuransikan FDIC di AS per Februari 2014. . Faktanya, kreditur dan investor yang tertarik untuk berinvestasi di perusahaan menggunakan rasio ini untuk menentukan seberapa besar leverage perusahaan. Sebagai contoh, sebuah perusahaan yang terlalu bergantung pada pembiayaan utang akan dikenakan biaya layanan utang yang tinggi dan akan dipaksa untuk meningkatkan arus kas tambahan untuk memenuhi kewajibannya atau mempertahankan operasinya. Perusahaan juga mungkin tidak dapat memperoleh pembiayaan lebih lanjut untuk memperluas jangkauan pasarnya.

Analisis Leverage

Ketika sebuah perusahaan terutama didanai menggunakan utang, itu dianggap sangat berpengaruh, dan oleh karena itu investor dan kreditur mungkin enggan untuk memajukan pembiayaan lebih lanjut kepada perusahaan. Rasio aset terhadap ekuitas yang lebih tinggi menunjukkan bahwa pemegang saham saat ini memiliki aset yang lebih sedikit daripada kreditur saat ini. Pengganda yang lebih rendah dianggap lebih menguntungkan karena perusahaan semacam itu kurang bergantung pada pembiayaan utang dan tidak perlu menggunakan arus kas tambahan untuk membayar utang seperti yang dilakukan perusahaan dengan leverage tinggi.

Contoh

Untuk menjelaskan analisis leverage, kami menggunakan contoh Apple Inc. dan Verizon Communications Inc. Pada bulan Maret 2016, Total aset Apple mencapai $305 miliar sementara nilai ekuitas pemegang saham mencapai $130 miliar. Rasio pengganda ekuitas, pada kasus ini, adalah 2,346 ($305/$130). Per Maret 2016, Total aset Verizon adalah $ 245 miliar sementara nilai ekuitas pemegang saham mencapai $ 19 miliar. Rasio pengganda ekuitas untuk Verizon adalah 12,895 ($245/$19).

Penafsiran

Rasio pengganda ekuitas Apple lebih rendah dari Verizon. Apel, sebuah perusahaan blue-chip yang mapan dan sukses, menikmati leverage yang lebih rendah dan dapat dengan nyaman membayar utangnya. Karena sifat usahanya, Apple lebih rentan terhadap standar industri yang berkembang dibandingkan perusahaan telekomunikasi lainnya. Di samping itu, Risiko pengganda Verizon tinggi, artinya sangat bergantung pada pembiayaan utang dan kewajiban lainnya. Proporsi ekuitas perusahaan rendah, dan maka dari itu, tergantung terutama pada utang untuk membiayai operasinya.

Rumus Pengganda Ekuitas

Rumus pengganda ekuitas dihitung sebagai berikut:

Pengganda Ekuitas =Total Aset / Total Ekuitas Pemegang Saham

Nilai untuk total aset dan ekuitas pemegang saham tersedia di neraca dan dapat dihitung oleh siapa saja yang memiliki akses ke laporan keuangan tahunan perusahaan.

Contoh

ABC Company adalah perusahaan solusi internet yang memasok dan memasang kabel internet di rumah dan tempat usaha. Pemilik, Jake Caufield, menginginkan perseroan go public pada tahun depan agar dapat menjual saham perseroan kepada publik. Namun, sebelum go publik, perusahaan ingin mengetahui apakah rasio pengganda ekuitas saat ini cukup sehat untuk menarik kreditur. Laporan tahun sebelumnya menunjukkan bahwa perusahaan memiliki $1, 000, 000 total aset dan ekuitas pemegang saham mencapai $800, 000. Rasio pengganda ekuitas untuk Perusahaan ABC dihitung sebagai berikut:

Pengganda Ekuitas =$1, 000, 000 / $800, 000 = 1.25

ABC Company melaporkan rasio pengganda ekuitas yang rendah sebesar $1,25. Hal ini menunjukkan bahwa perusahaan menghadapi leverage yang lebih rendah karena sebagian besar aset dibiayai menggunakan ekuitas, dan hanya sebagian kecil yang dibiayai dengan utang. Perusahaan ABC hanya menggunakan 20% hutang untuk membiayai aset [(1, 000, 000 – 800, 000) / 1, 000, 000x100). Struktur pembiayaan aset perusahaan konservatif, dan maka dari itu, kreditur akan bersedia untuk memajukan utang kepada Perusahaan ABC.

Menghitung Rasio Hutang Menggunakan Pengganda Ekuitas

Rasio hutang dan pengganda ekuitas digunakan untuk mengukur tingkat hutang perusahaan. Perusahaan membiayai aset mereka melalui hutang dan ekuitas, yang membentuk dasar dari kedua formula.

Total Modal =Total Hutang + Total Ekuitas

Rasio utang mengacu pada proporsi aset perusahaan yang dibiayai melalui utang. Ini dihitung sebagai berikut:

Rasio Hutang =Total Hutang / Total Aset

Menggunakan contoh Perusahaan ABC, rasio utang dihitung sebagai berikut:

Rasio Hutang =200, 000 / 1, 000, 000 = 0,2 atau 20%

Kita juga dapat menggunakan pengganda ekuitas untuk menentukan rasio utang suatu perusahaan dengan menggunakan rumus berikut:

Rasio Hutang =1 – (1/Pengganda Ekuitas)

Rasio pinjaman = 1 – (1/1.25) =1 – (0.8) = 0,2 atau 20%

Analisis DuPont

Analisis DuPontAnalisis DuPontPada tahun 1920-an, manajemen di DuPont Corporation mengembangkan model yang disebut Analisis DuPont untuk penilaian rinci profitabilitas perusahaan adalah metode penilaian keuangan yang dikembangkan oleh DuPont Corporation untuk tujuan tinjauan internal. Model DuPont memecah return on equity (ROE) menjadi tiga konstituen, yang meliputi margin laba bersih, perputaran aset, dan pengganda ekuitas. ROE mengukur laba bersih yang diperoleh perusahaan untuk pemegang sahamnya. Ketika nilai ROE berubah dari waktu ke waktu, Analisis DuPont menunjukkan seberapa besar perubahan ini disebabkan oleh leverage keuangan. Setiap perubahan nilai pengganda ekuitas mengakibatkan perubahan nilai ROE. Rumus ROE ditulis sebagai berikut:

ROE =Margin Laba Bersih x Rasio Perputaran Aset Total x Rasio Leverage Keuangan

atau

ROE =[Pendapatan Bersih / Penjualan] x [Penjualan / Rata-Rata Total Aset] x [Rata-rata Total Aset / Rata-rata Ekuitas Pemegang Saham]

Hubungan antara ROE dan EM

Dalam rumus di atas, ada hubungan langsung antara ROE dan pengganda ekuitas. Setiap peningkatan nilai pengganda ekuitas menghasilkan peningkatan ROE. Pengganda ekuitas yang tinggi menunjukkan bahwa perusahaan menanggung tingkat utang yang lebih tinggi dalam struktur modalnya dan memiliki biaya modal keseluruhan yang lebih rendah.

Bacaan Terkait

CFI adalah penyedia resmi dari Global Financial Modeling &Valuation Analyst (FMVA)™ Menjadi Certified Financial Modeling &Valuation Analyst (FMVA)® Sertifikasi Financial Modeling and Valuation Analyst (FMVA)® CFI akan membantu Anda mendapatkan kepercayaan yang Anda butuhkan dalam karir keuangan. Daftar hari ini! program sertifikasi, dirancang untuk membantu siapa saja menjadi analis keuangan kelas dunia. Untuk terus memajukan karir Anda, sumber daya CFI tambahan di bawah ini akan berguna:

- Rasio LeverageRasio LeverageRasio leverage menunjukkan tingkat hutang yang dikeluarkan oleh badan usaha terhadap beberapa akun lain di neraca, laporan laba rugi, atau laporan arus kas. templat excel

- Kapasitas HutangKapasitas HutangKapasitas hutang mengacu pada jumlah total hutang bisnis yang dapat dikenakan dan dibayar kembali sesuai dengan ketentuan perjanjian hutang.

- Return on Equity (ROE)Return on Equity (ROE)Return on Equity (ROE) adalah ukuran profitabilitas perusahaan yang mengambil pengembalian tahunan perusahaan (laba bersih) dibagi dengan nilai total ekuitas pemegang saham (yaitu 12%) . ROE menggabungkan laporan laba rugi dan neraca sebagai laba atau laba bersih dibandingkan dengan ekuitas pemegang saham.

- Rasio Analisis Keuangan Daftar Istilah Rasio Analisis Keuangan Daftar Istilah Daftar Istilah dan definisi istilah rasio analisis keuangan umum. Sangat penting untuk memiliki pemahaman tentang istilah-istilah penting ini.

keuangan

-

Bagaimana mengevaluasi reksa dana untuk meningkatkan pengembalian Anda

Bagaimana mengevaluasi reksa dana untuk meningkatkan pengembalian Anda Saya sedikit gila tentang Natal; Saya bahkan memiliki seorang putri bernama Noelle. Jadi kali ini tahun bisa menjadi sedikit downer bagi saya. Pohon itu dibongkar, CD Bing Crosby dikemas, dan kartu li...

-

Dana Harga T. Rowe Terbaik untuk Penabung Pensiun 401(k)

Dana Harga T. Rowe Terbaik untuk Penabung Pensiun 401(k) Kiplinger Harga Thomas Rowe, yang mendirikan perusahaan investasi eponimnya pada tahun 1937, dianggap oleh banyak orang sebagai bapak investasi pertumbuhan. Jadi seharusnya tidak mengejutkan bahwa T...

-

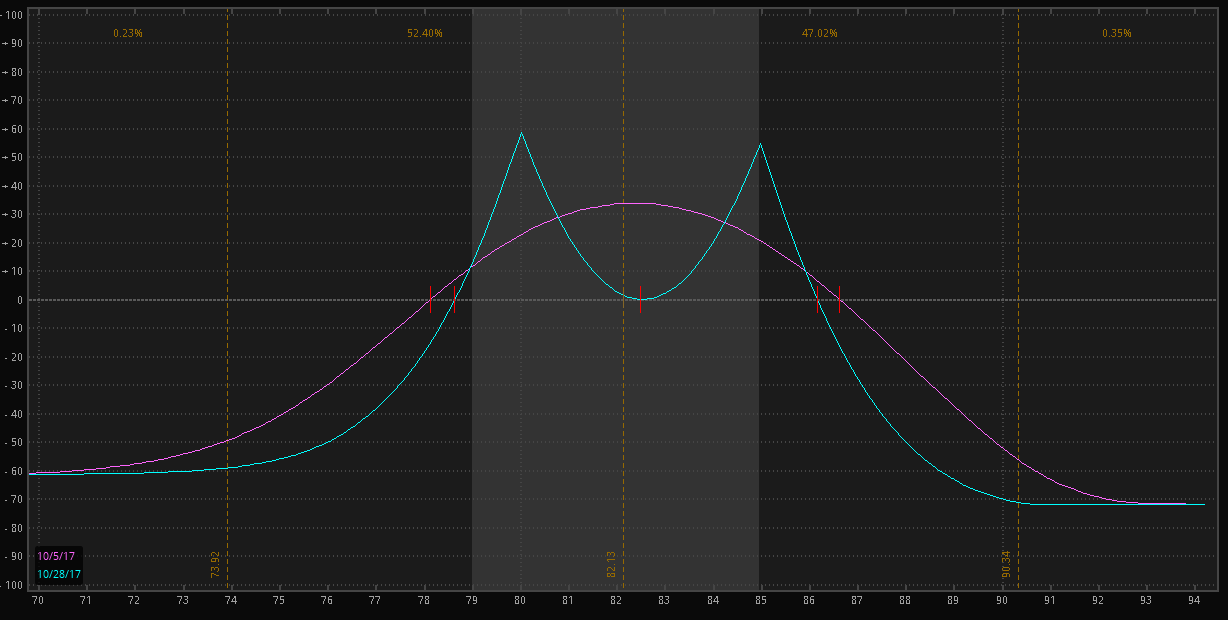

Kalender Ganda:Perdagangan Volatilitas Rendah dengan Dua Puncak

Kalender Ganda:Perdagangan Volatilitas Rendah dengan Dua Puncak Apakah Anda seorang pedagang opsi yang mencari strategi yang dirancang untuk lingkungan volatilitas yang lebih rendah di mana aksi harga yang mendasarinya condong ke salah satu dari dua harga kesepaka...

-

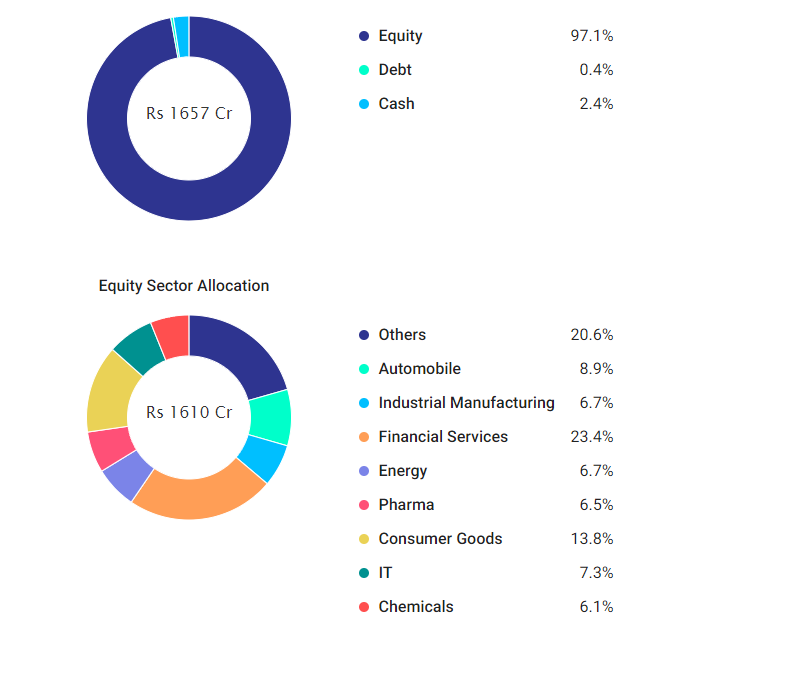

Dana Besar dan Berkapitalisasi Menengah Terbaik untuk Dipertimbangkan Berinvestasi di 2019

Dana Besar dan Berkapitalisasi Menengah Terbaik untuk Dipertimbangkan Berinvestasi di 2019 Dengan pengkategorian ulang skema reksa dana, kategori baru reksa dana muncul- Dana Besar dan Menengah. Sistem yang dikembangkan SEBI kini telah 36 kategori reksa dana. Ide dasar dari kategori a...