Apa itu Korporasi S (Subbab S)?

S Corporation (S Corp) adalah perusahaan tertutup (Limited Liability Company (LLC), kemitraan, atau C Corporation) yang diperlakukan sebagai entitas pass-through untuk tujuan pajak federal. Itu dibuat melalui pemilihan untuk dikenakan pajak di bawah Sub-bab S Bab 1 dari Internal Revenue Code. Status pajak tidak mengubah operasi bisnis, tetapi itu berarti bahwa korporasi tidak akan membayar pajak pendapatan federal; lebih tepatnya, beban pajak akan dibebankan kepada pemegang saham.

S Corporation memilih untuk memberikan pendapatan, kerugian, pengurangan, dan kredit melalui pemegang saham mereka untuk alasan pajak pendapatan federal. Karenanya, pemegang saham akan melaporkan pendapatan, kerugian, pengurangan, dan kredit pada pengembalian pajak individu mereka sendiri. LLC, kemitraan, dan kepemilikan tunggal dapat memilih untuk dikenakan pajak sebagai Korporasi S; Namun, kepemilikan tunggal harus terlebih dahulu dikonversi menjadi korporasi atau LLC sebelum pemilihan status Sub-bab S.

Istilah S Corporation secara penuh berarti "Perusahaan Bisnis Kecil" dan sangat populer di kalangan usaha kecil. S Korporasi, seperti yang disorot di atas, dapat berupa LLC atau kemitraan yang memilih untuk dikenakan pajak berdasarkan pasal 1362(a) status pajak Korporasi S (Subbab S dari Bab 1), diundangkan pada tahun 1958 melalui Kongres. Penghasilan dikenakan pajak di tingkat pemegang saham setiap tahun. Karena itu, pembayaran kepada pemegang saham didistribusikan bebas pajak.

Untuk mencatat, Namun, adalah bahwa S Korporasi tidak diperlakukan sama di semua negara bagian. Beberapa negara bagian mengabaikan status pajak Sub-bab S sama sekali, dan mereka tidak menawarkan keringanan pajak atau keuntungan fiskal. Sebagai contoh, California mengenakan pajak waralaba 1,5% atas laba bersih S Corps. Beberapa negara bagian memerlukan modalitas dan persyaratan khusus negara bagian tambahan yang harus dilengkapi sebagai prasyarat untuk pemilihan status pajak Sub-bab S.

Selain fitur unik dari S Corporations, mereka diharapkan untuk mengikuti prosedur umum perusahaan yang berlaku untuk Perusahaan C, seperti pengarsipan akta pendirian akta pendirian akta pendirian akta pendirian adalah seperangkat dokumen formal yang menetapkan keberadaan perusahaan di Amerika Serikat dan Kanada. Untuk sebuah bisnis, mengadakan rapat dewan dan pemegang saham, pemungutan suara untuk keputusan-keputusan penting, dan persyaratan serupa tentang penetapan prosedur hukum dan akuntansi.

Ringkasan

- S Corporation adalah perusahaan yang dipegang erat (LLC, kemitraan, atau C Corporation) yang diperlakukan sebagai entitas pass-through untuk tujuan pajak federal.

- S Korporasi tidak membayar pajak penghasilan federal, tetapi beban pajak diteruskan kepada pemegang saham melalui distribusi pemegang saham.

- Pemegang saham S Corporation akan melaporkan pendapatan, kerugian, pengurangan, dan kredit pada pengembalian pajak individu mereka sendiri.

Mekanika Perusahaan S

Korporasi S bekerja seperti korporasi lainnya melalui anggaran rumah tangga yang relevanPeraturan Perusahaan Anggaran Rumah Tangga adalah aturan yang mengatur bagaimana sebuah perusahaan dijalankan dan salah satu item pertama yang harus ditetapkan oleh dewan direksi pada saat sebuah perusahaan dimulai. Anggaran rumah tangga semacam itu biasanya dibuat setelah Anggaran Dasar diajukan yang mengatur perusahaan. Perbedaan utama adalah bahwa Korporasi S tidak membayar pajak penghasilan badan federal seperti perusahaan lain. S Korporasi membayar pajak melalui SPT pajak penghasilan individu, yang disebut pajak pass-through.

Setelah mengajukan Anggaran Dasar mereka, pemegang saham harus mengajukan Formulir 2553 dengan Internal Revenue Service (IRS) untuk pemilihan status Sub-bab S. Formulir tersebut harus ditandatangani oleh semua pemegang saham.

S Korporasi menyerahkan Formulir pengembalian pajak 1120S dan Jadwal K-1 untuk setiap pemegang saham dengan IRS. Jadwal K-1 menunjukkan jumlah pendapatan yang diterima oleh masing-masing pemegang saham setiap tahun dan menjadi dasar perhitungan pajak penghasilan tahunan yang terutang.

Persyaratan Pengajuan untuk Perusahaan S

Untuk menjadi Perusahaan S, suatu entitas harus memilih untuk dikenakan pajak sebagai Korporasi S. Ada kemungkinan apakah bisnis tersebut tergabung sebagai LLC, kemitraan, atau C Corporation. Berikut ini adalah persyaratannya:

- Tidak lebih dari 100 pemegang saham. Namun demikian, satu orang dapat memiliki S Corporation.

- Entitas harus terdaftar di Amerika Serikat (perusahaan domestik).

- Pemegang saham harus individu (warga negara AS atau penduduk resmi AS) dan organisasi tertentu yang dikecualikan seperti perwalian, perkebunan, dan organisasi amal.

- Pemegang saham bukan penduduk, C Perusahaan, LLC, dan kemitraan tertentu Kemitraan Kemitraan adalah jenis bisnis di mana dua orang atau lebih mendirikan dan menjalankan bisnis bersama. Ada tiga jenis utama kemitraan:GP, LP, LLP tidak diizinkan menjadi pemegang saham S Corporation. Bahkan Korporasi S lainnya tidak dapat menjadi pemegang saham Korporasi S kecuali jika mereka memiliki 100% dari Korporasi S target.

- S Corporations hanya dapat menerbitkan satu kelas saham. Ini berarti tidak ada saham preferen atau jenis saham lainnya kecuali mungkin saham biasa. Namun, mereka dapat menerbitkan saham voting dan non-voting.

Untuk informasi lebih lanjut, lihat CFI Bentuk kursus Struktur Bisnis .

Opsi Pemilihan untuk Entitas yang Berbeda

Pemilihan untuk menjadi Korporasi S diselesaikan melalui proses berikut untuk Korporasi C, LLC, dan kepemilikan tunggal masing-masing:

- Perusahaan C – Korporasi memilih untuk dikenakan pajak sebagai Korporasi S melalui penyerahan Formulir 2553:Pemilihan oleh Korporasi Bisnis Kecil ke IRS.

- LLC – Formulir file LLC 8832:Pemilihan Klasifikasi Entitas dan Formulir 2553. Perlu diperhatikan bahwa LLC tidak perlu mengubah bentuk perusahaannya dari LLC; itu mempertahankan status LLC-nya tetapi dikenakan pajak sebagai S Corporation. Namun, LLC harus memilih untuk dikenai pajak sebagai korporasi sebelum membuat pemilihan status S Corporation berdasarkan pasal 1362(a).

- Kepemilikan Tunggal – Kepemilikan tunggalKepemilikan tunggalKepemilikan tunggal (juga dikenal sebagai kewirausahaan individu, pedagang tunggal, atau kepemilikan) adalah jenis entitas tidak berbadan hukum yang dimiliki hanya harus dikonversi ke status perusahaan atau LLC sebelum pemilihan status S Corporation.

Jendela Pemilihan

Pemilihan untuk status pajak harus dilakukan tidak lebih dari dua bulan dan lima belas hari pada tahun pemilihan seharusnya berlaku. Melihat tahun kalender, hari terakhir pemilihan seharusnya tanggal 15 Maret. Namun, pemilihan dapat dilakukan kapan saja selama tahun sebelumnya untuk pemilihan berlaku tahun berikutnya.

Keuntungan Korporasi S

1. Perlindungan Tanggung Jawab Terbatas

S Korporasi adalah badan hukum terpisah yang memberikan tanggung jawab terbatas kepada pemegang saham. Ini berarti pemegang saham dilindungi dari kehilangan aset dan harta pribadi mereka dari klaim oleh kreditur bisnis yang melibatkan tuntutan hukum dan hutang. Tidak masalah jika klaim berasal dari kontrak atau litigasi. Karenanya, Aset pemegang saham S Corporation dilindungi.

2. Perpajakan Pass-Through

Pendapatan Perusahaan S, kerugian, kredit, dan pemotongan diteruskan kepada pemegang saham tanpa dikenakan pajak di tingkat perusahaan. Prosesnya disebut pass-through perpajakan, dan Korporasi S dikenal sebagai entitas pass-through untuk tujuan pajak penghasilan federal (dan negara bagian lainnya).

Mereka diuntungkan dengan menghindari pajak penghasilan berganda, yang identik dengan C Corporations, dimana penghasilan dikenakan pajak di tingkat perusahaan sebagai pajak perusahaan dan di tingkat pemegang saham sebagai pajak dividen. Pemegang saham S Corporation dapat memenuhi syarat untuk mendapatkan pengurangan 20% pendapatan bisnis yang memenuhi syarat (QBI) atas pendapatan pemegang saham mereka.

3. Kemampuan Menerima Gaji dan Distribusi Pendapatan

Pemegang saham di S Corporation dapat menerima gaji dan distribusi pendapatan dari perusahaan, yang akan menghasilkan tagihan pajak yang lebih rendah. Perusahaan S memotong gaji dari pengeluaran perusahaan sebelum mendistribusikan pendapatan kepada pemegang saham.

Lebih-lebih lagi, distribusi pendapatan tidak dikenakan pajak wirausaha. Dia, Namun, Penting untuk diketahui bahwa IRS dapat menyelidiki kewajaran gaji yang dibayarkan kepada pemegang saham, serta pembagian antara distribusi pendapatan dan gaji.

4. Konversi Menjadi Mudah

Korporasi S dengan mudah mengonversi ke Korporasi C dengan mengajukan formulir pemilihan yang diperlukan ke IRS.

5. Kemampuan Transfer Saham

Saham S Corporation dapat dipindahtangankan secara bebas, dan pemegang saham dapat menjual kepentingannya tanpa perlu persetujuan pemegang saham lainnya, juga tidak mengakibatkan konsekuensi pajak yang merugikan. Ini juga menciptakan pasar yang likuid untuk perdagangan saham S Corporation.

Untuk mempelajari lebih lanjut, lihat CFI Bentuk Struktur Bisnis kursus.

Manfaat Korporasi S

S Corporations menawarkan keuntungan eksklusif yang tidak dimiliki oleh perusahaan lain, seperti:

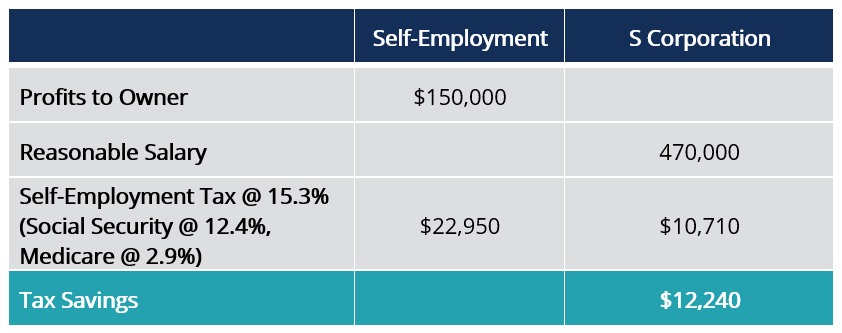

1. Penghematan Pajak Wiraswasta

Penghematan pajak wiraswasta seperti Jaminan SosialJaminan SosialJaminan Sosial adalah program pemerintah federal AS yang memberikan asuransi dan manfaat sosial kepada orang-orang yang tidak memiliki penghasilan atau tidak memiliki penghasilan sama sekali. Sosial dan Medicare pertama direalisasikan untuk S Corporations. Penghematan pajak bisa sebanyak 15,3% per dolar. Pemilik akan menerima gaji dan bagian keuntungan yang wajar, yang tidak dikenakan pajak wirausaha.

Pemilik S Corporation akan menghemat pajak wirausaha sebesar $12, 240 dibandingkan jika mereka wiraswasta.

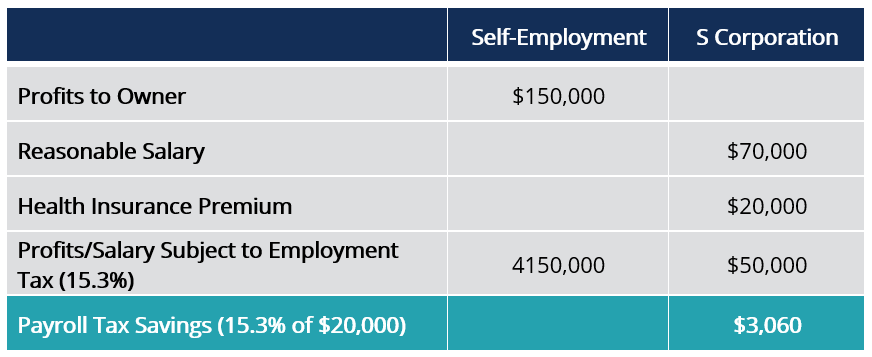

2. Penghematan Pajak Asuransi Kesehatan

Pemegang Saham Korporasi S memiliki kesempatan untuk menghemat pajak gaji tambahan atas cakupan asuransi kesehatan keluarga jika itu termasuk dalam gaji mereka. Pasangan tidak memenuhi syarat untuk pertanggungan di bawah rencana asuransi kesehatan bersubsidi.

Gaji yang termasuk premi asuransi kesehatan dikenakan pajak, tetapi jumlah premi yang dibayarkan dapat dikurangkan, karena premi dibebaskan dari pajak pekerjaan. Karenanya, premi asuransi kesehatan kerja dapat dikurangkan dari pengembalian pajak penghasilan pemegang saham, menghasilkan penghematan pajak penghasilan.

Pemegang saham S Corporation akan dapat menghemat $3, 060 dalam pajak penghasilan gaji.

3. Pengurangan Pengeluaran Pribadi Berdasarkan Rencana yang Akuntabel

Karyawan pemegang saham tidak diperbolehkan untuk memotong pengeluaran bisnis pribadi pada pengembalian pajak individu mereka. Namun, Karyawan pemegang saham S Corporation bisa mendapatkan penggantian biaya pribadi mereka dari bisnis. Agar mungkin, Korporasi S harus membuat Rencana yang Dapat Ditanggung jawabkan yang mengharuskan pengeluaran pribadi dibuktikan untuk tujuan bisnis.

4. Penangguhan Pajak Berdasarkan Perencanaan Pensiun

S Corporations dapat memberikan kontribusi pensiun sebesar 25% dari kontribusi karyawan atau $71, 250 (25% dari batas $280, 000) di bawah Pengaturan Pensiun Perorangan Pensiun Karyawan Sederhana (SEP IRA)SEP IRAA SEP IRA (Pengaturan Pensiun Perorangan Pensiun Karyawan Sederhana) adalah sedikit variasi dari IRA tradisional yang digunakan oleh bisnis untuk. Ada, Namun, tidak ada kontribusi mengejar ketinggalan pada usia 50 tahun ditambah SEP IRA.

Kontribusi harus dilakukan pada atau sebelum pengembalian pajak karyawan jatuh tempo. Karenanya, pemegang saham di bawah S Corporation dapat menunda pendapatan individu di bawah 401 (k) dari pajak. Ini mengurangi batas kontribusi SEP IRA pemberi kerja.

Namun, pembayaran pajak penghasilan tangguhan pada akhirnya harus dibayar. Akibatnya, kuantum kontribusi mengurangi batas kontribusi SEP IRA, dan pendapatan yang ditarik dari kontribusi akan memenuhi syarat untuk pajak.

5. Akuntansi Metode Tunai

Pemegang saham S Corporation yang tidak memiliki persediaan dapat menggunakan akuntansi metode tunai daripada akuntansi berbasis akrual yang rumit. Pemegang saham dapat memperoleh manfaat melalui penerapan aturan akuntansi berbasis kas, di mana penghasilan dikenakan pajak pada saat diterima dan beban dikurangkan pada saat dibayarkan.

Kekurangan Korporasi S

1. Satu Jenis Stok

S Corporations membatasi saham hanya pada satu jenis – saham biasa. Karenanya, bisnis tidak dapat mengumpulkan dana melalui cara lain seperti penerbitan saham preferen, dll.

2. Pembatasan Jenis Pemegang Saham

Ada batasan pada jenis pemegang saham yang dapat diadopsi oleh Perusahaan S melalui pembatasan kepemilikan pada individu dan organisasi tertentu yang dikecualikan seperti perwalian dan perkebunan. Ini berarti tidak termasuknya Korporasi C, LLC, dan Korporasi S lainnya (kecuali jika mereka memiliki 100% dari target S Corp), sehingga menghambat lembaga-lembaga tertentu dengan modal.

3. Persyaratan Alokasi Dana Pemegang Saham yang Ketat

S Korporasi diharuskan untuk secara ketat mendistribusikan keuntungan dan kerugian sesuai dengan jumlah saham yang dimiliki oleh masing-masing pemegang saham. Ini berbeda dengan LLC, yang dapat berbagi keuntungan; Namun; mereka suka tergantung pada keadaan mereka.

4. Akhir Kalender Akhir Tahun

S Korporasi seharusnya mengadopsi akhir tahun fiskal pada bulan Desember. Ini dapat merugikan entitas lain untuk beroperasi dan melaporkan secara efisien jika Desember tidak sesuai untuk operasi mereka untuk bulan akhir tahun.

Sumber daya tambahan

CFI adalah penyedia resmi Halaman Program Commercial Banking &Credit Analyst (CBCA)™ - CBCADapatkan sertifikasi CBCA™ CFI dan menjadi Commercial Banking &Credit Analyst. Daftarkan dan tingkatkan karir Anda dengan program dan kursus sertifikasi kami. program sertifikasi, dirancang untuk mengubah siapa pun menjadi analis keuangan kelas dunia.

Untuk terus belajar dan mengembangkan pengetahuan Anda tentang analisis keuangan, kami sangat merekomendasikan sumber daya tambahan di bawah ini:

- Struktur PerusahaanStruktur PerusahaanStruktur perusahaan mengacu pada organisasi berbagai departemen atau unit bisnis dalam sebuah perusahaan. Tergantung pada tujuan perusahaan dan industri

- Perseroan Terbatas (LLC)Perseroan Terbatas (LLC)Perusahaan terbatas (LLC) adalah struktur bisnis untuk perusahaan swasta di Amerika Serikat, yang menggabungkan aspek kemitraan dan

- Pemangku Kepentingan vs Pemegang SahamPemangku Kepentingan vs. Pemegang Saham Istilah "pemangku kepentingan" dan "pemegang saham" sering digunakan secara bergantian dalam lingkungan bisnis. Melihat secara dekat makna pemangku kepentingan vs pemegang saham, ada perbedaan utama dalam penggunaan. Umumnya, pemegang saham adalah pemangku kepentingan perusahaan sementara pemangku kepentingan belum tentu pemegang saham.

- C Corp vs S CorpC Corp vs S Corp Pemilik bisnis potensial atau yang sudah ada sering menghadapi pilihan untuk mendirikan sebagai C Corp vs S Corp ketika memulai bisnis baru atau mengubah

Strategi bisnis

-

Obligasi Tabungan AS – Apa Itu Savings Bonds dan Bagaimana Cara Kerjanya?

Obligasi Tabungan AS – Apa Itu Savings Bonds dan Bagaimana Cara Kerjanya? Ketika saya masih kecil, orang tua dan nenek saya membelikan saya dan saudara-saudara saya Obligasi Tabungan Amerika Serikat untuk tabungan kuliah kami. Itu adalah sikap yang sangat murah hati di piha...

-

11 Pertanyaan Dasar Tentang Tabungan Pensiun Yang Harus Ditanyakan Semua Orang

11 Pertanyaan Dasar Tentang Tabungan Pensiun Yang Harus Ditanyakan Semua Orang Menabung untuk masa pensiun sangat penting — kita semua tahu itu. Tapi terkadang, detail yang membingungkan dapat membuat kita keluar jalur atau mencegah kita melakukan semua yang kita bisa untuk menu...

-

Apa Arti Pemilik Akan Membawa Catatan?

Apa Arti Pemilik Akan Membawa Catatan? Dengan menjual real estat dalam begitu banyak kekacauan akhir-akhir ini, segala macam situasi keuangan yang langka muncul sehingga seseorang akan membeli rumah yang perlu dijual. Penjualan pendek dan ...

-

Musk Mengatakan Tesla Akan Menerima Pembayaran Bitcoin Lagi. Tapi Ada Tangkapan

Musk Mengatakan Tesla Akan Menerima Pembayaran Bitcoin Lagi. Tapi Ada Tangkapan Banyak atau semua produk di sini berasal dari mitra kami yang membayar komisi kepada kami. Begitulah cara kami menghasilkan uang. Tetapi integritas editorial kami memastikan pendapat para ahli kami ti...