ESG Sedang Bersenang-senang Saat Ini

Anda dapat berargumen bahwa investasi ESG (akronim Wall Street untuk tema investasi yang menekankan Lingkungan, Sosial, dan standar Tata Kelola) telah menjadi arus utama selama beberapa tahun sekarang—dan Anda ada benarnya.

Istilah ESG pertama kali diciptakan pada bulan Desember 2004 dalam laporan yang diterbitkan melalui inisiatif PBB. Membangun inisiatif investasi berkelanjutan yang telah ada sejak tahun 1960-an, laporan tersebut berpendapat bahwa perusahaan harus meningkatkan lingkungan mereka, sosial, dan praktik tata kelola perusahaan bukan hanya karena implikasi moral dan etika, tetapi karena itu juga masuk akal secara bisnis.

(Sebagai tambahan yang relevan, akronim ESG dan SRI, kependekan dari Investasi Bertanggung Jawab Sosial, sering digunakan secara bergantian, tapi ada perbedaan utama. ESG adalah fokus kembali strategi investasi yang berfokus pada bagaimana lingkungan, sosial, dan faktor tata kelola dapat memengaruhi laba dan pengembalian investor. SRI adalah berfokus pada nilai strategi investasi yang menekankan pada nilai-nilai sosial di atas segalanya, termasuk kinerja keuangan.)

Dan meskipun gagasan bahwa bisnis harus lebih bertanggung jawab secara sosial telah ada selama beberapa dekade, itu lambat untuk menangkap di Wall Street. Pada tahun 2014, 169 reksa dana dan ETF yang berfokus pada LST telah diluncurkan (mungkin terdengar banyak, tapi ada lebih dari 10, 000 reksa dana dan ETF di AS tahun itu).

Jumlah itu terus meningkat dalam beberapa tahun terakhir, seperti aset yang diinvestasikan dalam dana tersebut, namun ada banyak orang yang skeptis bahwa investasi ESG adalah strategi investasi jangka panjang yang layak.

Namun berdasarkan dua berita utama baru-baru ini, kedengarannya seolah-olah massa akhirnya akan datang.

Rekam Arus Masuk

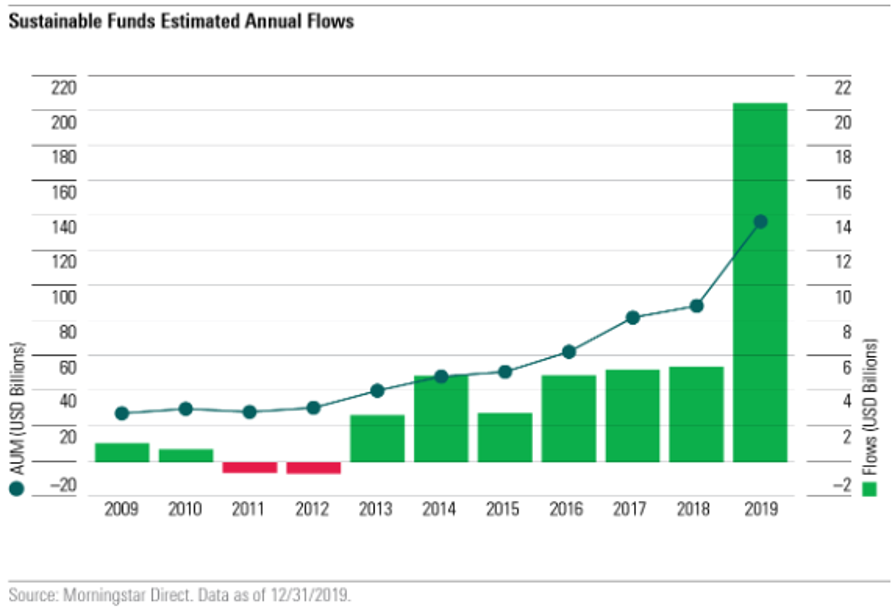

Yang pertama dari berita utama tersebut adalah lonjakan popularitas yang nyata di antara dana yang berfokus pada LST tahun lalu. Menurut penelitian dari Morningstar, Reksa dana dan ETF yang berfokus pada ESG menghasilkan $20,6 miliar pada 2019—hampir empat kali lipat rekor arus masuk sebelumnya yang ditetapkan pada 2018.

Untuk menempatkan itu dalam perspektif, lebih banyak uang mengalir ke dana yang berfokus pada LST pada tahun 2019 daripada di empat tahun sebelumnya digabungkan.

Sumber: Bintang fajar

Keseluruhan, Reksa dana dan ETF yang berfokus pada ESG memiliki aset $137 miliar pada akhir tahun. Dan meskipun ukuran dana ini masih hanya kurang dari 1% dari reksa dana dan ETF senilai $20 triliun di AS, sulit untuk mengabaikan tahun pertumbuhan yang begitu kuat.

Sejauh mana tema ESG begitu populer di kalangan investor di tahun 2019, kemungkinan ada beberapa alasan. Performa yang kuat tidak ada salahnya—dalam tahun di mana S&P 500 naik 31% secara total pengembalian, analisis Bloomberg menemukan bahwa sembilan reksa dana ESG terbesar mengungguli indeks tahun lalu.

Sebagian alasannya mungkin juga karena keterjangkauan relatif dana LST dibandingkan dengan tema investasi lainnya. Menurut ETF.com, ETF ESG memiliki rasio pengeluaran rata-rata 0,38% pada tahun 2019. Meskipun itu dua kali lebih tinggi dari rasio pengeluaran rata-rata untuk semua ETF AS, itu jauh di bawah rata-rata rasio pengeluaran 0,63% untuk ETF tematik secara keseluruhan.

Lonjakan uang ke dalam dana LST adalah bagian dari apa yang membuat kita berpikir tentang investasi LST. Alasan lainnya adalah Larry Fink.

‘Pembentukan Kembali Keuangan yang Mendasar’

Itulah tajuk utama surat tahunan CEO BlackRock Larry Fink kepada komunitas bisnis, di mana dia menulis bagaimana perubahan iklim merupakan risiko investasi yang serius dan menjelaskan apa yang akan dilakukan perusahaannya untuk lebih menekankan pada memerangi tren tersebut.

“Bukti tentang risiko iklim memaksa investor untuk menilai kembali asumsi inti tentang keuangan modern, ” tulisnya dalam surat tersebut.

Fink mengumumkan bahwa perusahaan akan menjadikan “keberlanjutan sebagai bagian integral dari konstruksi portofolio dan manajemen risiko, ” keluar dari beberapa investasi dengan risiko terkait keberlanjutan yang tinggi, dan menekan perusahaan untuk mematuhi standar perubahan iklim.

“Mengingat dasar yang telah kami buat terkait pengungkapan, dan meningkatnya risiko investasi seputar keberlanjutan, kita akan semakin cenderung untuk menentang manajemen dan dewan direksi ketika perusahaan tidak membuat kemajuan yang memadai dalam pengungkapan terkait keberlanjutan dan praktik bisnis serta rencana yang mendasarinya, ” pungkasnya.

Sejauh pendapat berpengaruh di Wall Street pergi, Larry Fink ada di dekat bagian atas. Sebagai kepala manajer aset terbesar di Wall Street—BlackRock memiliki sekitar $7 triliun aset yang dikelola—pendapatnya memiliki bobot. Dan suratnya tentu saja menarik perhatian orang.

Setelah satu dekade berjuang untuk diterima, tampaknya investasi ESG mungkin akhirnya mempertaruhkan klaimnya di pusat perhatian. Pertanyaannya bukan lagi apakah investasi ESG dapat tumbuh sama sekali, tapi berapa?

Trading Aktif dengan Lightspeed

Kecepatan cahaya, sebuah divisi dari Lime Brokerage, menyediakan pedagang aktif dengan semua alat yang diperlukan untuk membantu mereka menemukan kesuksesan dalam perdagangan saham, dan kami telah mengembangkan dan mengasah platform trader aktif kami untuk menawarkan pengalaman pengguna yang optimal. Dengan tata letak antarmuka yang intuitif dan pemindai stok dan opsi berkualitas institusional, kami bertujuan untuk membantu pedagang mencapai tujuan mereka, apapun strategi mereka. Kami juga menawarkan kepada klien kami beberapa biaya perdagangan terendah di industri.

Perdagangan saham

- Perbatasan Keuangan Menanti,

- Investasi Buku Koleksi:Apakah Tepat untuk Anda?

- Aplikasi Investasi Mikro Terbaik Saat Ini

- 7 Saham Pertambangan Teratas untuk Dibeli Sekarang

- 7 Saham Pascapandemi yang Harus Dibeli Sekarang

- Apakah Sekarang Saat Yang Tepat Untuk Membeli Saham?

- Semua yang Perlu Anda Ketahui Tentang ESG Investing

- Mengapa Anda Harus Mulai Berinvestasi Sekarang

-

Industri Layak Diinvestasikan Sekarang

Industri Layak Diinvestasikan Sekarang Kita hidup di masa yang tidak pasti. Mengetahui di mana harus meletakkan uang Anda untuk memastikan aliran investasi yang konstan itu sulit. Di sini kami menawarkan beberapa saran. Karena masa-masa...

-

Mengapa Inflasi Begitu Tinggi Saat Ini?

Mengapa Inflasi Begitu Tinggi Saat Ini? Banyak atau semua produk di sini berasal dari mitra kami yang membayar komisi kepada kami. Begitulah cara kami menghasilkan uang. Tetapi integritas editorial kami memastikan pendapat para ahli kami ti...