Apa investasi jangka panjang terbaik?

Apa investasi jangka panjang terbaik? Karena Anda seorang kutu buku (dan pembaca GRS), Saya harap jawaban Anda untuk pertanyaan ini adalah, “Saham!” Jika masa depan seperti masa lalu, itu adalah benar menjawab. Sejarah telah menunjukkan bahwa saham adalah investasi jangka panjang terbaik — dan dengan margin yang lebar.

Sayangnya, kebanyakan orang Amerika percaya sebaliknya.

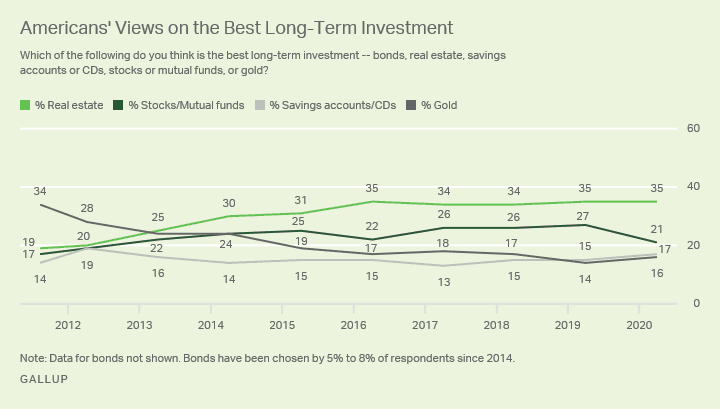

Sebagai bagian dari survei tahunan Ekonomi dan Keuangan Pribadi (dilakukan selama dua minggu pertama bulan April), Gallup News bertanya kepada 1017 orang dewasa Amerika, “Mana dari berikut ini yang menurut Anda merupakan investasi jangka panjang terbaik:obligasi, perumahan, rekening tabungan atau CD, saham atau reksa dana, atau emas?”

Begini cara orang menjawab:

- 35% responden mengatakan bahwa real estat adalah investasi jangka panjang terbaik

- 21% mengatakan bahwa saham atau reksa dana adalah investasi jangka panjang terbaik

- 17% mengatakan bahwa rekening tabungan atau sertifikat deposito adalah investasi jangka panjang terbaik

- 16% mengatakan emas adalah investasi jangka panjang terbaik

- 8% mengatakan obligasi adalah investasi jangka panjang terbaik

Sambil mengakui bahwa hasil masa lalu adalah tidak jaminan kinerja masa depan — mari kita lihat mengapa saya pikir orang Amerika tidak memiliki petunjuk tentang strategi investasi jangka panjang terbaik.

Tingkat Pengembalian Segalanya

Edisi Agustus 2019 Jurnal Ekonomi Triwulanan termasuk makalah berjudul "Tingkat Pengembalian Segalanya, 1870-2015”. Lebih dari yang mencengangkan 74 halaman diskusi, penulis mencoba menganalisis tingkat pengembalian jangka panjang (145 tahun) dari berbagai aset di seluruh dunia.

Makalah ini membahas empat kendaraan investasi populer:

- tagihan, yang penulis maksudkan dengan tagihan Perbendaharaan, adalah obligasi pemerintah jangka pendek. Saat sekarang, ini adalah proksi yang baik untuk tingkat yang dapat Anda peroleh dengan rekening tabungan hasil tinggi. (Saya tidak berpikir ini selalu terjadi, meskipun.)

- obligasi, yang dalam hal ini mengacu pada obligasi pemerintah sepuluh tahun (seperti catatan Treasury 10 tahun).

- Ekuitas, yang merupakan cara lain untuk menggambarkan saham biasa. Di Sini, penulis mengukur kinerja pasar saham secara keseluruhan.

- Perumahan, termasuk sewa properti.

Kita akan melihat masing-masing secara lebih rinci dalam beberapa saat (dan kita akan melihat emas juga), tapi untuk sekarang mari kita lihat keseluruhan temuan makalah ini. Sementara penulis melihat data untuk banyak negara, Saya hanya akan membagikan hasil untuk A.S. Tabel berikut menunjukkan tingkat pengembalian untuk kelas aset yang berbeda ini selama tiga periode waktu yang berbeda. (Ingat bahwa, untuk tujuan kita, Tagihan adalah pengganti untuk rekening tabungan.)

Dari tabel ini, jelas bahwa ekuitas ( yaitu , saham) telah menjadi investasi pengembalian tertinggi selama jangka waktu yang lama. Tidak ada lagi yang mendekati. (Di luar AS, ini tidak selalu benar.)

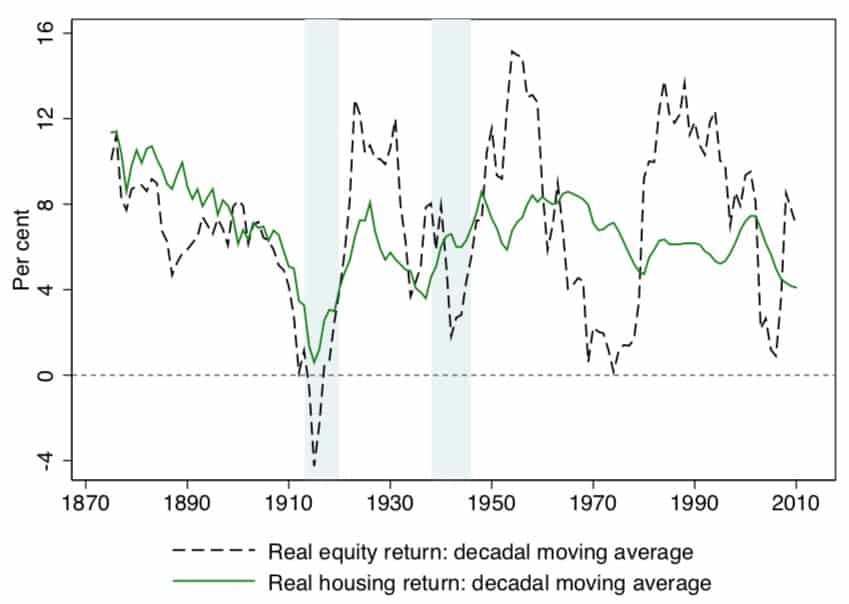

Sekarang, sementara saham memberikan pengembalian jangka panjang terbaik, mereka juga datang dengan volatilitas terbesar. Berikut adalah bagan (Gambar VII) dari kertas yang menunjukkan betapa gilanya perjalanan dengan saham. (Juga perhatikan seberapa dekat ekuitas dan real estat saling melacak hingga Depresi Hebat.)

Volatilitas inilah yang membuat takut banyak orang menjauh dari pasar saham. Mereka takut penurunan tajam bisa datang kapan saja. Dan itu benar. Tetapi yang juga benar adalah bahwa pasar bull yang berkepanjangan dapat terjadi kapan saja, seperti yang kami alami dari Maret 2009 hingga Februari 2020! Jika Anda seorang investor jangka panjang , Anda tidak memberikan gambaran tentang pergerakan pasar jangka pendek.

Mari selami lebih dalam hasil investasi jangka panjang yang diberikan oleh kelas aset dalam jajak pendapat Gallup:real estat, saham, menyimpan akun, emas, dan obligasi.

Real Estat (35% Responden)

Real estate sebagai investasi jangka panjang memang rumit. Ya, itu benar-benar bisa menjadi pilihan yang bagus, tapi tidak seperti yang dibayangkan kebanyakan orang Amerika.

Ketika Anda berbicara dengan rata-rata orang tentang berinvestasi di real estat - atau ketika Anda jajak pendapat tentang investasi jangka panjang terbaik - mereka mungkin memikirkan kepemilikan rumah , bukan properti sewaan atau komersial. Dari pengalaman saya, kebanyakan orang berpikir membeli rumah sebagai jalan menuju kekayaan. Sayangnya, ini kebanyakan hanya propaganda dari kompleks industri real estat.

Selama dua dekade terakhir, real estat perumahan memang memberikan hasil yang baik — jika Anda telah mengatur waktu gerakan Anda dengan benar. Saya sudah beruntung. Saya telah membeli dan menjual pada waktu yang tepat, jadi saya telah melakukannya dengan baik selama dua puluh tahun terakhir. Tapi saya yakin kita semua tahu orang-orang yang menderita ketika gelembung perumahan meledak pada tahun 2008. (Saudara saya adalah contoh utama. Dia kalah dua rumah pada saat itu.)

Dua dekade terakhir ini tidak biasa, Namun.

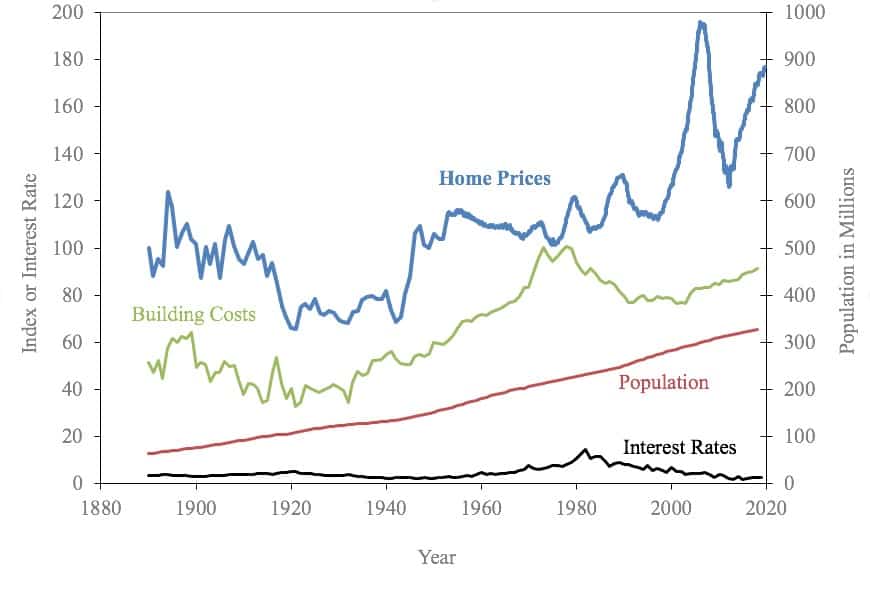

Profesor ekonomi Yale Robert Shiller telah menjadi otoritas dalam sejarah harga rumah di A.S. Di situs webnya, dia menyediakan spreadsheet yang menunjukkan harga rumah dari tahun 1890 hingga sekarang. Berikut grafik dari spreadsheet itu.

Secara historis, harga rumah cenderung tetap relatif datar untuk jangka waktu yang lama. Sebagian besar pro investasi tampaknya menganggap bahwa real estat perumahan menawarkan tingkat pengembalian tahunan sekitar 1%. Dan, nyatanya, dalam makalah “Tingkat Pengembalian Segalanya”, penulis menghitung bahwa di Amerika Serikat, sementara pengembalian riil atas real estat telah menjadi 6,10% sejak 1870, pulangnya harga baru 0,90%.

Tunggu, apa?

Di kertas, pengembalian perumahan mencakup dua komponen terpisah:apresiasi properti dan pengembalian sewa. Ketika penulis mengatakan bahwa real estat telah menawarkan pengembalian investasi jangka panjang sebesar 6,10%, yang mereka maksud adalah:

- Harga rumah telah meningkat rata-rata 0,90% dalam jangka panjang, dan

- Pendapatan sewa (baik aktual maupun yang diperhitungkan) telah memberikan sisa pengembalian tersebut.

Jadi, persewaan real estat dapat memberikan pengembalian jangka panjang yang sangat baik, meskipun pengembalian tersebut umumnya tidak setinggi pengembalian yang dapat Anda nikmati di pasar saham. Tapi kepemilikan rumah? Secara historis, kepemilikan rumah adalah bukan strategi investasi jangka panjang yang menguntungkan. Namun ketika kita kembali ke jajak pendapat Gallup di mana 35% orang Amerika percaya bahwa real estat saat ini merupakan strategi investasi jangka panjang terbaik, kepemilikan rumah mungkin adalah apa yang mereka bicarakan.

Ada banyak alasan untuk memiliki, tapi kekayaan bukanlah salah satunya.

Saham dan Reksa Dana (21% Responden)

Meskipun saya senang bahwa 21% responden dalam survei Gallup percaya bahwa saham dan reksa dana adalah investasi jangka panjang terbaik saat ini, Saya juga kecewa karena jumlah ini sangat rendah.

Lagi dan lagi dan lagi, data telah menunjukkan hal yang sama: Jika Anda berinvestasi untuk masa depan, saham adalah pilihan terbaik. Ini adalah khususnya benar setelah pasar turun.

Saya tahu penurunan pasar bisa menakutkan, tapi inilah masalahnya:Volatilitas adalah salah satu fitur fundamental dari saham. Rata-rata, pasar saham mengembalikan 10% per tahun (sekitar 7% bila disesuaikan dengan inflasi). Tapi rata-rata adalah bukan normal.

Sejarah baru-baru ini adalah tipikal. Tabel berikut menunjukkan pengembalian tahunan untuk S&P 500 selama dua puluh tahun terakhir (tidak termasuk dividen):

S&P 500 memperoleh pengembalian tahunan rata-rata 6,06% untuk periode dua puluh tahun yang berakhir pada 2019. Tapi nol tahun-tahun ini menghasilkan pengembalian pasar saham mendekati rata-rata untuk rentang waktu itu. (2007 mendekati rata-rata dengan pengembalian 3,53% — masih lebih dari 2,50% dari rata-rata.)

Pergerakan pasar jangka pendek bukanlah indikator akurat dari kinerja jangka panjang. Apa yang dilakukan saham atau dana tahun lalu tidak memberi tahu Anda banyak tentang apa yang akan dilakukannya selama dekade berikutnya. Makalah “Return on Everything” menemukan bahwa saham menikmati pengembalian jangka panjang rata-rata sekitar 9% setelah inflasi. Studi akademis lainnya menempatkan angka ini mendekati 7%. Nomor berapa pun yang Anda gunakan, pengembalian jangka panjang atas saham masih lebih tinggi daripada opsi lain mana pun dalam jajak pendapat Gallup.

Rekening Tabungan dan Sertifikat Deposito (17% Responden)

Tidak banyak yang bisa dikatakan tentang kinerja investasi jangka panjang yang datang dengan tingkat pengembalian tetap. Secara umum, apa yang Anda lihat adalah apa yang Anda dapatkan.

Jika Anda mengambil sertifikat deposito lima tahun dengan APY 1,60% — yang merupakan tingkat “baik” saat ini — maka Anda akan mendapatkan 1,6% dari uang Anda setiap tahun. Ini adalah hal yang pasti. Sayangnya, itu juga hampir sama dengan tingkat inflasi saat ini, yang berarti bahwa Anda benar-benar kembali secara efektif nol. Anda tidak mendapatkan apa-apa, tetapi Anda juga tidak kehilangan apa pun.

Seperti yang Anda ketahui, rekening tabungan biasanya menawarkan tarif yang lebih rendah daripada CD. Menurut FDIC, rata-rata nasional saat ini untuk rekening tabungan adalah 0,07%. (Data mereka menunjukkan rata-rata nasional saat ini untuk CD lima tahun adalah 0,58%.) Jika Anda menggunakan rekening tabungan online dengan hasil tinggi, Anda bisa temukan suku bunga yang mendekati apa yang akan Anda peroleh dari sertifikat deposito.

Di Sini, contohnya, adalah beberapa penawaran teratas saat ini:

Jadi, CD dan rekening tabungan tidak menawarkan pengembalian yang sangat tinggi saat ini. Faktanya, suku bunga rendah selama satu dekade. Melihat data historis suku bunga, rekening deposito tidak pernah masuk akal untuk investasi jangka panjang. Dan satu-satunya waktu yang masuk akal untuk investasi jangka pendek adalah selama periode inflasi tinggi. (Akun ini selalu masuk akal untuk dana darurat atau dana peluang, meskipun.)

Kembali ke jajak pendapat Gallup, 17% orang Amerika percaya bahwa rekening tabungan dan CD saat ini merupakan investasi jangka panjang terbaik. Biarkan saya membuat prediksi yang berani (tidak terlalu):Orang-orang ini adalah salah . Menempatkan uang Anda dalam tabungan seperti menginjak air. Anda tidak akan tenggelam, tapi kamu juga tidak akan kemana-mana.

Emas (16% Responden)

Minggu lalu, Saya berbagi kata-kata kasar tentang mengapa berinvestasi dalam emas bukanlah rencana jangka panjang yang cerdas. Karena artikel ini sebenarnya bukan tentang emas, hari ini saya akan singkat.

Anda akan memperhatikan bahwa makalah akademis yang saya kutip sebelumnya — yang berisi informasi tentang tingkat pengembalian untuk “segalanya” — tidak memasukkan emas atau logam mulia lainnya. Apa kamu tahu kenapa? Karena terlepas dari apa yang akan dikatakan beberapa orang, berinvestasi dalam emas adalah strategi jangka panjang yang buruk.

Dalam bukunya Saham untuk Jangka Panjang , profesor keuangan Jeremy Siegel menguraikan kinerja jangka panjang dari berbagai kelas aset. Kesimpulannya mirip dengan (tetapi tidak sama) dengan yang ada di makalah “Kembali ke Segalanya”. Siegel menemukan bahwa antara tahun 1871 dan 2012, emas memberikan pengembalian nyata sebesar 1,0%. Sejak 1946, pengembalian itu adalah 2,0%.

Bisakah emas mengungguli saham dalam jangka pendek? Ya, sangat! Menurut Sigel, emas memberikan pengembalian nyata 11,8% antara tahun 2000 dan 2012. Saham dihargai hanya 0,3% selama rentang itu. Tapi sejak 2012? Sehat, harga emas tidak naik sama sekali sementara S&P 500 naik lebih dari dua kali lipat. (Lebih lanjut tentang ini di akhir artikel.)

Mari kembali ke polling Gallup yang menginspirasi artikel ini. Adalah emas investasi jangka panjang terbaik saat ini? Rupanya 16% orang Amerika percaya begitu. Saya menemukan ini bodoh.

Saat ini saya menulis ini, emas dijual seharga $ 1714,62 per ounce. Ini bukan harga rekor, tapi itu tinggi. (Harga puncak nominal emas adalah $1889,70 per ons pada 22 Agustus 2011. Tingginya yang disesuaikan dengan inflasi emas adalah sekitar $2500 per ons pada tahun 1973.) Saya merasa sulit untuk percaya — mustahil, sungguh — bahwa membeli emas mendekati puncaknya adalah permainan jangka panjang yang cerdas, terutama mengingat sejarah pengembalian yang rendah selama rentang waktu yang lama. Jika 16% orang Amerika ini membeli emas sebagai investasi jangka panjang, Saya menduga mereka akan sangat kecewa.

Emas bisa memiliki kegunaan dalam portofolio investasi. Pertumbuhan jangka panjang bukanlah salah satunya.

Obligasi (8% Responden)

Obligasi sederhana menempati posisi terakhir dalam jajak pendapat Gallup tentang investasi jangka panjang terbaik. Hanya 8% orang Amerika yang memilih mereka sebagai tempat terbaik untuk menaruh uang untuk jangka panjang. Sejujurnya, Saya tidak bisa berdebat dengan hasil ini — dan itu bukan hanya karena saya tidak tahu banyak tentang obligasi!

Saat ini, jika Anda akan membeli obligasi pemerintah AS 30 tahun, itu akan membayar Anda tingkat bunga tetap sebesar 2%. Obligasi sepuluh tahun akan membayar 1,5%.

Jelas sekali, tingkat ini sedikit lebih baik daripada yang bisa Anda capai dengan rekening tabungan hasil tinggi. Mereka sekitar dua kali lipat rata-rata jangka panjang untuk apresiasi harga rumah. Dan itu adalah pengembalian jangka panjang yang sama seperti yang Anda harapkan dari emas.

Itu tidak selalu terjadi, tentu saja.

Makalah “Rate of Return on Everything” menemukan bahwa obligasi menghasilkan pengembalian jangka panjang yang disesuaikan dengan inflasi hanya di bawah tiga persen per tahun. (Sejak tahun 1980, obligasi telah mencapai pengembalian rata-rata 5,90%, yang sedikit lebih baik daripada properti sewaan selama rentang waktu itu.)

Nomor ikatan Jeremy Siegel serupa. Dia menunjukkan bahwa mereka memperoleh rata-rata 3,0% per tahun antara tahun 1871 dan 2012. Dia mengatakan bahwa sejak tahun 1926, obligasi telah menghasilkan rata-rata 2,6%. Sejak 2000, pengembaliannya adalah 6,5%.

Tapi untuk saat ini? Hari ini? Obligasi bukanlah pilihan yang bagus.

Investasi Jangka Panjang Terbaik

Untuk kreditnya, Gallup tampaknya menyadari bahwa jajak pendapat mereka tidak mencerminkan sebenarnya nilai investasi jangka panjang; itu hanya mencerminkan sikap orang-orang yang mereka survei.

Pada Agustus 2011, Gallup menerbitkan hasil jajak pendapat serupa. Pada waktu itu, mengejutkan 34% orang mengatakan bahwa emas adalah investasi jangka panjang terbaik. Hanya 17% yang percaya bahwa saham adalah investasi jangka panjang terbaik.

“Pria, senior, Amerika berpenghasilan menengah, dan Partai Republik lebih terpikat dengan emas, ” tulis Gallup saat itu. “Bahwa satu dari tiga orang Amerika melihat emas sebagai investasi jangka panjang terbaik dapat mengindikasikan gelembung dalam nilai logam mulia ini – sesuatu yang dapat dikuatkan jika emas terus turun.”

Faktanya, emas NS memasuki gelembung selama tahun 2011. (Dan tampaknya akan memasuki gelembung sekarang.) Berikut adalah tabel kecil yang saya buat untuk membandingkan nilai setiap investasi dalam survei Gallup — sekarang dan pada tahun 2011. (Tabel ini sedikit konyol karena ada tidak ada satuan ukuran yang konsisten, tetapi Anda mendapatkan apa yang saya inginkan.)

Jadi, dalam 8-1/2 tahun sejak Gallup mencatat bahwa kutu emas mulai berlaku:

- Harga emas pada dasarnya tetap tidak berubah. (Pada kenyataannya, menurun tajam pada tahun 2013, tetapi telah mendaki selama delapan belas bulan terakhir.)

- Real estate telah berjalan dengan baik sejak Agustus 2011. Harga rumah di AS telah meningkat rata-rata 50%. (Ini tidak normal, meskipun, dan membuat saya khawatir bahwa kita sekali lagi berada dalam gelembung perumahan.)

- S&P 500 telah melonjak 141% dalam 8-1/2 tahun terakhir. Anda mungkin berpendapat bahwa kita juga berada dalam gelembung saham, dan saya akan membeli argumen itu. Tapi tetap saja:Ini hampir tiga kali lipat kembalinya perumahan.

- Sementara itu, jika Anda telah membeli CD 5 tahun atau tagihan Treasury 10 tahun, tarif Anda akan terkunci di 1,47% dan 3,14%, masing-masing.

Jadi, bagaimana kinerja lima jenis investasi dalam jajak pendapat Gallup selama 8-1/2 tahun?

Saham adalah pemenang yang jelas. Real estat berada di urutan kedua, obligasi berada di urutan ketiga, dan rekening tabungan berada di urutan keempat. Emas — jawaban “investasi jangka panjang terbaik” yang kabur pada Agustus 2011 — adalah pilihan yang paling buruk. Jika Anda telah membeli emas sebagai investasi jangka panjang pada tahun 2011, Anda akan benar-benar hilang daya beli untuk sementara karena erosi dari inflasi.

Sekarang, Saya menyadari bahwa 8-1/2 tahun bukanlah jangka panjang. Ini semacam jangka menengah. Dua puluh tahun atau tiga puluh tahun adalah jangka panjang. Tetapi, jika ada, Saya berharap pada tahun 2031, kita akan dapat melihat ke belakang dan melihat bahwa hasil ini menjadi sama lagi jelas. Emas masih akan menginjak air — karena itulah yang dilakukannya — dan saham akan naik lebih banyak lagi.

Inilah intinya dalam jajak pendapat Gallup ini:Secara umum, Orang Amerika tidak tahu mana yang merupakan investasi jangka panjang terbaik karena mereka tidak mengerti sejarah dan mereka tidak mengerti investasi.

Survei seperti ini lebih mirip termometer. Mereka mengungkapkan "suhu" saat ini dari apa pun yang disurvei (opsi investasi, pada kasus ini). Mereka tidak benar-benar memberikan informasi faktual yang harus Anda tindak lanjuti. Hanya karena lebih dari sepertiga orang Amerika percaya bahwa real estat adalah cara terbaik untuk menginvestasikan uang dalam jangka panjang, itu tidak berarti mereka benar.

Tabungan

-

Berapa pajak capital gain jangka panjang?

Jadi, Anda telah menghasilkan uang dari investasi — atau benar-benar perdagangan aset apa pun di mana Anda unggul. Selamat atas skor besarnya. Tapi jangan menghitung keuntungan Anda terlalu cepat, k...

-

Buku Minimalis:15 Buku Terbaik Tentang Minimalisme

Buku Minimalis:15 Buku Terbaik Tentang Minimalisme Apakah Anda ingin tahu tentang minimalis dan mencari buku minimalis terbaik untuk dibaca untuk mempelajari lebih lanjut? Tapi apa yang terlintas di benak Anda ketika memikirkan minimalis? Untuk bebera...