Apa itu Analisis Teknis?

Analisis teknikal adalah sebuah alat, atau metodeMetode Penilaian Saat menilai perusahaan sebagai kelangsungan usaha, ada tiga metode penilaian utama yang digunakan:analisis DCF, perusahaan sebanding, dan transaksi sebelumnya, digunakan untuk memprediksi kemungkinan pergerakan harga sekuritas di masa depan – seperti sahamSahamApa itu saham? Seseorang yang memiliki saham di suatu perusahaan disebut pemegang saham dan berhak untuk mengklaim sebagian dari aset dan pendapatan sisa perusahaan (jika perusahaan tersebut pernah dibubarkan). Istilah "saham", "berbagi", dan "ekuitas" digunakan secara bergantian. atau pasangan mata uang – berdasarkan data pasar.

Teori di balik validitas analisis teknis adalah gagasan bahwa tindakan kolektif – pembelian dan penjualan – dari semua peserta di pasar secara akurat mencerminkan semua informasi relevan yang berkaitan dengan keamanan yang diperdagangkan, dan maka dari itu, terus-menerus menetapkan nilai pasar wajar untuk sekuritasSekuritas Publik, atau surat berharga, adalah investasi yang secara terbuka atau mudah diperjualbelikan di suatu pasar. Sekuritas tersebut dapat berupa ekuitas atau berbasis hutang..

Harga Masa Lalu sebagai Indikator Kinerja Masa Depan

Pedagang teknis percaya bahwa aksi harga saat ini atau masa lalu di pasar adalah indikator paling andal dari aksi harga di masa depan.

Analisis teknis tidak hanya digunakan oleh pedagang teknis. Banyak pedagang fundamental menggunakan analisis fundamental Analisis Laporan Keuangan Bagaimana melakukan Analisis Laporan Keuangan. Panduan ini akan mengajarkan Anda untuk melakukan analisis laporan keuangan dari laporan laba rugi, untuk menentukan apakah akan membeli ke pasar, tetapi setelah membuat keputusan itu, kemudian gunakan analisis teknis untuk menentukan yang baik, tingkat harga masuk beli berisiko rendah.

Memetakan pada Kerangka Waktu yang Berbeda

Pedagang teknis menganalisis grafik harga untuk mencoba memprediksi pergerakan harga. Dua variabel utama untuk analisis teknis adalah kerangka waktu yang dipertimbangkan dan indikator teknis tertentu yang dipilih pedagang untuk digunakan.

Kerangka waktu analisis teknis yang ditampilkan pada grafik berkisar dari satu menit hingga bulanan, atau bahkan tahunan, rentang waktu. Kerangka waktu populer yang paling sering diperiksa oleh analis teknis meliputi:

- grafik 5 menit

- grafik 15 menit

- Grafik per jam

- grafik 4 jam

- Grafik harian

Kerangka waktu yang dipilih trader untuk dipelajari biasanya ditentukan oleh gaya trading pribadi masing-masing trader. Pedagang intra-hari, pedagang yang membuka dan menutup posisi perdagangan dalam satu hari perdagangan, mendukung menganalisis pergerakan harga pada grafik kerangka waktu yang lebih pendek, seperti grafik 5 menit atau 15 menit. Pedagang jangka panjang yang memegang posisi pasar dalam semalam dan untuk jangka waktu yang lama lebih cenderung menganalisis pasar menggunakan jam, 4 jam, sehari-hari, atau bahkan grafik mingguan.

Pergerakan harga yang terjadi dalam rentang waktu 15 menit mungkin sangat signifikan bagi seorang intra-day trader yang sedang mencari peluang untuk merealisasikan profit dari fluktuasi harga yang terjadi selama satu hari trading. Namun, bahwa pergerakan harga yang sama yang dilihat pada grafik harian atau mingguan mungkin tidak terlalu signifikan atau indikatif untuk tujuan perdagangan jangka panjang.

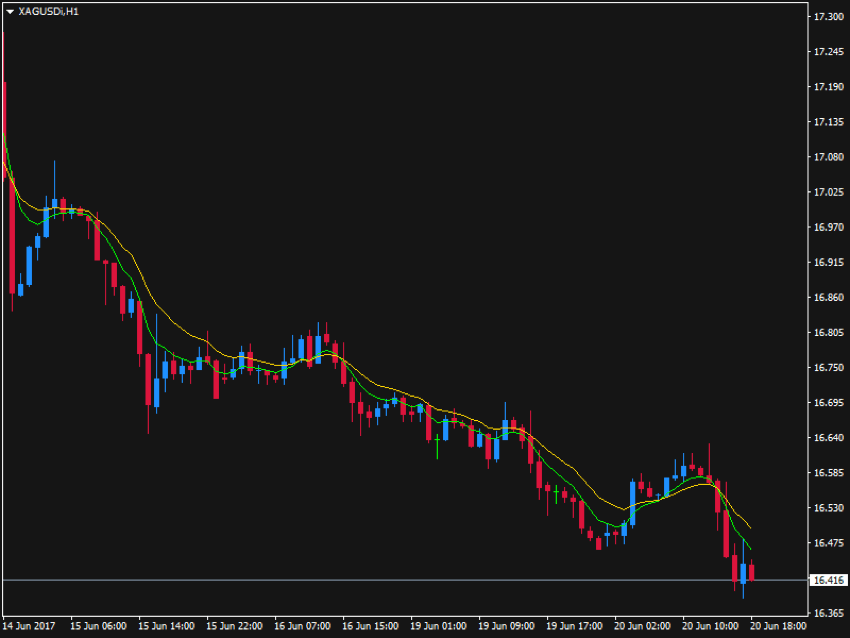

Sangat mudah untuk menggambarkan ini dengan melihat aksi harga yang sama pada grafik kerangka waktu yang berbeda. Grafik harian berikut untuk perak menunjukkan perdagangan harga dalam kisaran yang sama, dari sekitar $16 hingga $18,50, yang sudah ada selama beberapa bulan terakhir. Seorang investor perak jangka panjang mungkin cenderung melihat untuk membeli perak berdasarkan fakta bahwa harganya cukup dekat dengan kisaran rendah tersebut.

Namun, tindakan harga yang sama yang dilihat pada grafik per jam (di bawah) menunjukkan tren turun yang stabil yang telah sedikit dipercepat hanya dalam beberapa jam terakhir. Seorang investor perak yang hanya tertarik untuk melakukan perdagangan intra-hari kemungkinan akan menghindar dari membeli logam mulia berdasarkan aksi harga grafik per jam.

Tempat lilin

Candlestick charting adalah metode yang paling umum digunakan untuk menunjukkan pergerakan harga pada grafik. Candlestick terbentuk dari aksi harga selama satu periode waktu untuk kerangka waktu apa pun. Setiap kandil pada grafik per jam menunjukkan aksi harga selama satu jam, sementara setiap kandil pada grafik 4 jam menunjukkan aksi harga selama setiap periode waktu 4 jam.

Candlesticks "ditarik" / dibentuk sebagai berikut:Titik tertinggi dari candlestick menunjukkan harga tertinggi keamanan yang diperdagangkan selama periode waktu tersebut, dan titik terendah dari candlestick menunjukkan harga terendah selama waktu itu. "Tubuh" kandil ("blok" merah atau biru masing-masing, atau bagian yang lebih tebal, dari setiap kandil seperti yang ditunjukkan pada grafik di atas) menunjukkan harga pembukaan dan penutupan untuk periode waktu tersebut. Jika tubuh kandil biru terbentuk, ini menunjukkan bahwa harga penutupan (bagian atas badan candlestick) lebih tinggi dari harga pembukaan (bagian bawah badan candlestick); sebaliknya, jika tubuh kandil merah terbentuk, maka harga pembukaan lebih tinggi dari harga penutupan.

Warna candlestick adalah pilihan yang sewenang-wenang. Beberapa pedagang menggunakan badan kandil putih dan hitam (ini adalah format warna default, dan karena itu yang paling umum digunakan); pedagang lain dapat memilih untuk menggunakan hijau dan merah, atau biru dan kuning. Apapun warna yang dipilih, mereka menyediakan cara mudah untuk menentukan sekilas apakah harga ditutup lebih tinggi atau lebih rendah pada akhir periode waktu tertentu. Analisis teknis menggunakan grafik candlestick seringkali lebih mudah daripada menggunakan grafik batang standar, karena analis menerima lebih banyak isyarat dan pola visual.

Pola Candlestick – Dojis

Pola kandil, yang dibentuk oleh salah satu kandil tunggal atau dengan suksesi dua atau tiga kandil, adalah beberapa indikator teknis yang paling banyak digunakan untuk mengidentifikasi potensi pembalikan pasar atau perubahan tren.

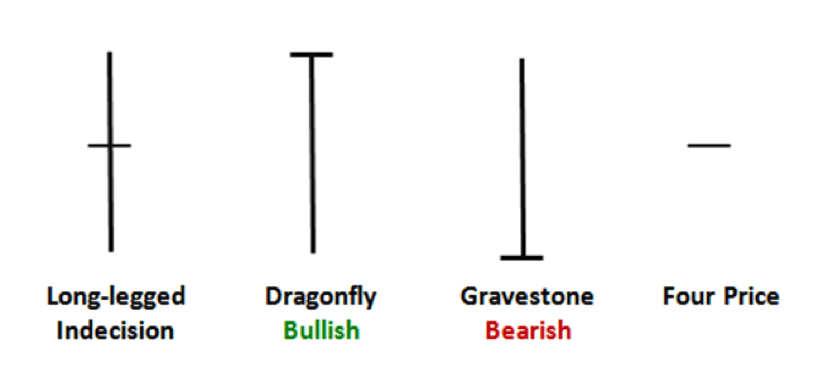

Tempat lilin doji, Misalnya, menunjukkan keragu-raguan di pasar yang mungkin menjadi sinyal untuk perubahan tren yang akan datang atau pembalikan pasar. Karakteristik tunggal dari candlestick doji adalah harga pembukaan dan penutupannya sama, sehingga badan candlestick berbentuk garis datar. Semakin panjang "bayangan" atas dan/atau bawah, atau "ekor", pada kandil doji – bagian kandil yang menunjukkan kisaran rendah hingga tinggi untuk jangka waktu tersebut – semakin kuat indikasi keragu-raguan pasar dan potensi pembalikan.

Ada beberapa variasi candlestick doji, masing-masing dengan nama khasnya sendiri, seperti yang ditunjukkan pada ilustrasi di bawah ini.

Doji yang khas adalah doji berkaki panjang, di mana harga meluas hampir sama di setiap arah, pembukaan dan penutupan di tengah kisaran harga untuk periode waktu tersebut. Munculnya kandil memberikan indikasi visual yang jelas tentang keragu-raguan di pasar. Ketika doji seperti ini muncul setelah tren naik atau turun yang diperpanjang di pasar, biasanya ditafsirkan sebagai sinyal kemungkinan pembalikan pasar, tren berubah ke arah yang berlawanan.

Doji capung, ketika muncul setelah tren turun yang berkepanjangan, menandakan kemungkinan pembalikan yang akan datang ke sisi atas. Pemeriksaan aksi harga yang ditunjukkan oleh doji capung menjelaskan interpretasi logisnya. Capung menunjukkan penjual mendorong harga jauh lebih rendah (ekor panjang yang lebih rendah), tetapi pada akhir periode, harga pulih untuk menutup pada titik tertinggi. Candlestick pada dasarnya menunjukkan penolakan dari dorongan yang diperpanjang ke sisi bawah.

Nama doji nisan jelas mengisyaratkan bahwa itu merupakan berita buruk bagi pembeli. Kebalikan dari formasi capung, doji nisan menunjukkan penolakan yang kuat terhadap upaya untuk mendorong harga pasar lebih tinggi, dan dengan demikian menunjukkan potensi pembalikan sisi bawah mungkin terjadi.

Yang langka, empat harga doji, di mana pasar dibuka, menutup, dan di antara melakukan semua pembelian dan penjualan dengan harga yang sama persis sepanjang periode waktu, adalah lambang keragu-raguan, pasar yang tidak menunjukkan kecenderungan untuk pergi ke mana pun secara khusus.

Ada puluhan formasi candlestick yang berbeda, dengan beberapa variasi pola. Mungkin sumber terlengkap untuk mengidentifikasi dan memanfaatkan pola candlestick adalah situs pola Thomas Bulkowski, yang secara menyeluruh menjelaskan setiap pola kandil dan bahkan memberikan statistik tentang seberapa sering setiap pola secara historis memberikan sinyal perdagangan yang andal. Sangat membantu untuk mengetahui apa yang ditunjukkan oleh pola kandil – tetapi bahkan lebih membantu untuk mengetahui apakah indikasi itu terbukti akurat 80% dari waktu.

Indikator Teknis – Rata-Rata Pergerakan

Selain mempelajari formasi candlestick, pedagang teknis dapat mengambil dari persediaan indikator teknis yang hampir tak ada habisnya untuk membantu mereka dalam membuat keputusan perdagangan.

Rata-rata bergerak mungkin merupakan satu-satunya indikator teknis yang paling banyak digunakan. Banyak strategi perdagangan menggunakan satu atau lebih rata-rata bergerak. Strategi perdagangan rata-rata bergerak sederhana mungkin seperti, “Beli selama harga tetap di atas rata-rata pergerakan eksponensial (EMA) periode 50; Jual selama harga tetap di bawah EMA 50”.

Persimpangan rata-rata bergerak adalah indikator teknis lain yang sering digunakan. Strategi perdagangan crossover mungkin untuk membeli ketika rata-rata pergerakan 10 periode melintasi di atas rata-rata pergerakan 50 periode.

Semakin tinggi angka rata-rata bergerak, pergerakan harga yang lebih signifikan dalam kaitannya dengan itu dipertimbangkan. Sebagai contoh, harga yang melintasi di atas atau di bawah rata-rata pergerakan periode 100 atau 200 biasanya dianggap jauh lebih signifikan daripada harga yang bergerak di atas atau di bawah rata-rata pergerakan 5 periode.

Indikator Teknis – Pivot dan Angka Fibonacci

Indikator titik pivot harian, yang biasanya juga mengidentifikasi beberapa level support dan resistance selain pivot point, digunakan oleh banyak pedagang untuk mengidentifikasi tingkat harga untuk memasuki atau menutup perdagangan. Level titik pivot sering menandai level support atau resistance yang signifikan atau level di mana perdagangan berada dalam kisaran. Jika perdagangan melonjak (atau anjlok) melalui pivot harian dan semua level support atau resistance terkait, ini ditafsirkan oleh banyak pedagang sebagai perdagangan "breakout" yang akan menggeser harga pasar secara substansial lebih tinggi atau lebih rendah, ke arah breakout.

Poin pivot harian dan level support dan resistance yang sesuai dihitung menggunakan harga tertinggi hari perdagangan sebelumnya, rendah, harga pembukaan dan penutupan. Saya akan menunjukkan perhitungannya, tapi sebenarnya tidak perlu, karena level pivot point dipublikasikan secara luas setiap hari perdagangan dan ada indikator pivot point yang dapat Anda muat pada grafik yang melakukan perhitungan untuk Anda dan mengungkapkan level pivot. Sebagian besar indikator titik pivot menunjukkan titik pivot harian bersama dengan tiga level support di bawah titik pivot dan tiga level resistensi harga di atasnya.

Fibonacci Retracement

Level Fibonacci adalah alat analisis teknis populer lainnya. Fibonacci adalah 12 th matematikawan abad yang mengembangkan serangkaian rasio yang sangat populer di kalangan pedagang teknis. rasio fibonacci, atau tingkat, biasanya digunakan untuk menentukan peluang perdagangan dan entri perdagangan dan target laba yang muncul selama tren berkelanjutan.

Rasio Fibonacci utama adalah 0,24, 0,38, 0,62, dan 0,76. Ini sering dinyatakan sebagai persentase – 23%, 38%, dll. Perhatikan bahwa rasio Fibonacci melengkapi rasio Fibonacci lainnya:24% adalah kebalikannya, atau sisa, dari 76%, dan 38% sebaliknya, atau sisa, dari 62%.

Seperti halnya level titik pivot, ada banyak indikator teknis yang tersedia secara gratis yang akan secara otomatis menghitung dan memuat level Fibonacci ke dalam grafik.

Fibonacci retracements adalah indikator Fibonacci yang paling sering digunakan. Setelah sekuritas berada dalam tren naik atau turun yang berkelanjutan selama beberapa waktu, sering ada retracement korektif dalam arah yang berlawanan sebelum harga melanjutkan tren jangka panjang secara keseluruhan. Fibonacci retracements digunakan untuk mengidentifikasi baik, titik masuk perdagangan berisiko rendah selama retracement semacam itu.

Sebagai contoh, asumsikan bahwa harga saham “A” telah naik dengan mantap dari $10 menjadi $40. Kemudian harga saham mulai turun kembali sedikit. Banyak investor akan mencari entry level yang baik untuk membeli saham selama retracement harga seperti itu.

Angka Fibonacci menunjukkan bahwa kemungkinan retracement harga akan memperpanjang jarak yang sama dengan 24%, 38%, 62%, atau 76% dari tren naik bergerak dari $10 menjadi $40. Investor mengamati level ini untuk indikasi bahwa pasar menemukan dukungan dari mana harga akan mulai naik lagi. Sebagai contoh, jika Anda mengharapkan kesempatan untuk membeli saham setelah harga retracement sekitar 38%, Anda mungkin memasukkan pesanan untuk membeli di sekitar level harga $31. (Perpindahan dari $10 ke $40 =$30; 38% dari $30 adalah $9; $40 – $9 =$31)

Ekstensi Fibonacci

Melanjutkan contoh di atas – Jadi sekarang Anda telah membeli saham dengan harga $31 dan Anda mencoba menentukan target keuntungan untuk dijual. Untuk itu, Anda dapat melihat ke ekstensi Fibonacci, yang menunjukkan berapa banyak harga yang lebih tinggi dapat diperpanjang ketika tren naik secara keseluruhan dilanjutkan. Level ekstensi Fibonacci dipatok pada harga yang mewakili 126%, 138%, 162%, dan 176% dari pergerakan uptrend awal, dihitung dari rendahnya retracement. Jadi, jika retracement 38% dari pergerakan awal dari $10 menjadi $40 ternyata menjadi retracement rendah, kemudian dari harga itu ($31), Anda menemukan level ekstensi Fibonacci pertama dan target "ambil untung" potensial dengan menambahkan 126% dari $30 asli yang bergerak ke atas. Perhitungannya sebagai berikut:

Level ekstensi Fibonacci 126% =$31 + ($30 x 1,26) =$68 – memberi Anda harga target $68.

Sekali lagi, Anda tidak pernah benar-benar harus melakukan perhitungan ini. Anda cukup memasang indikator Fibonacci ke dalam perangkat lunak charting Anda dan ini akan menampilkan semua berbagai level Fibonacci.

Level Pivot dan Fibonacci layak dilacak bahkan jika Anda tidak menggunakannya secara pribadi sebagai indikator dalam strategi trading Anda sendiri. Karena begitu banyak trader melakukan gerakan jual beli dasar pada level pivot dan Fibonacci, jika tidak ada hal lain yang kemungkinan besar akan ada aktivitas perdagangan yang signifikan di sekitar titik harga tersebut, aktivitas yang dapat membantu Anda menentukan kemungkinan pergerakan harga di masa depan dengan lebih baik.

Indikator Teknis – Indikator Momentum

Rata-rata pergerakan dan sebagian besar indikator teknis lainnya terutama berfokus pada penentuan kemungkinan arah pasar, atas atau bawah.

Ada kelas lain dari indikator teknis, Namun, yang tujuan utamanya bukan untuk menentukan pasar arah untuk menentukan pasar kekuatan . Indikator ini termasuk alat populer seperti Stochastic Oscillator, Indeks Kekuatan Relatif (RSI), indikator Moving Average Convergence-Divergence (MACD), dan Average Directional Movement Index (ADX).

Dengan mengukur kekuatan pergerakan harga, indikator momentum membantu investor menentukan apakah pergerakan harga saat ini lebih mungkin mewakili relatif tidak signifikan, perdagangan rentang-terikat atau aktual, tren yang signifikan. Karena indikator momentum mengukur kekuatan tren, mereka dapat berfungsi sebagai sinyal peringatan dini bahwa tren akan segera berakhir. Sebagai contoh, jika sekuritas telah diperdagangkan dengan kuat, tren naik yang berkelanjutan selama beberapa bulan, tapi kemudian satu atau lebih indikator momentum menandakan tren terus kehilangan kekuatan, mungkin sudah waktunya untuk berpikir tentang mengambil keuntungan.

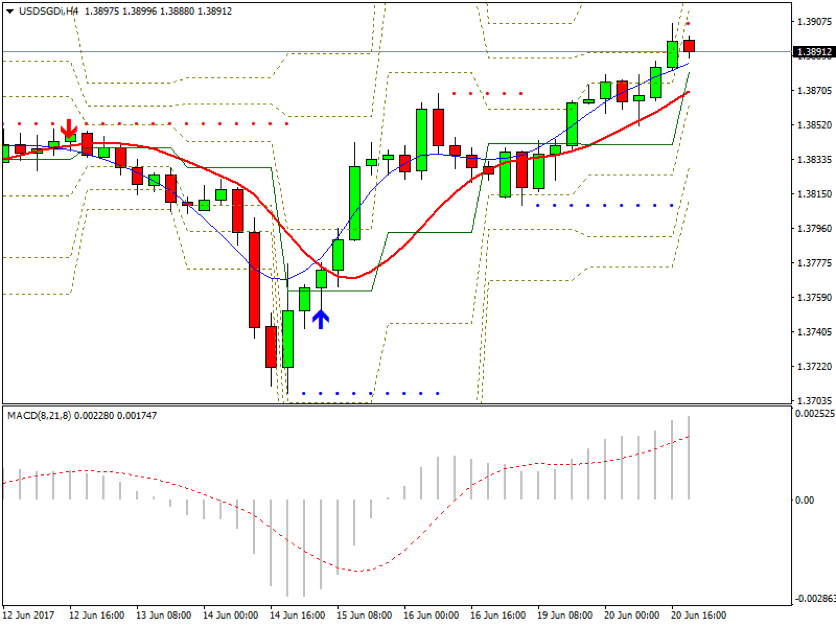

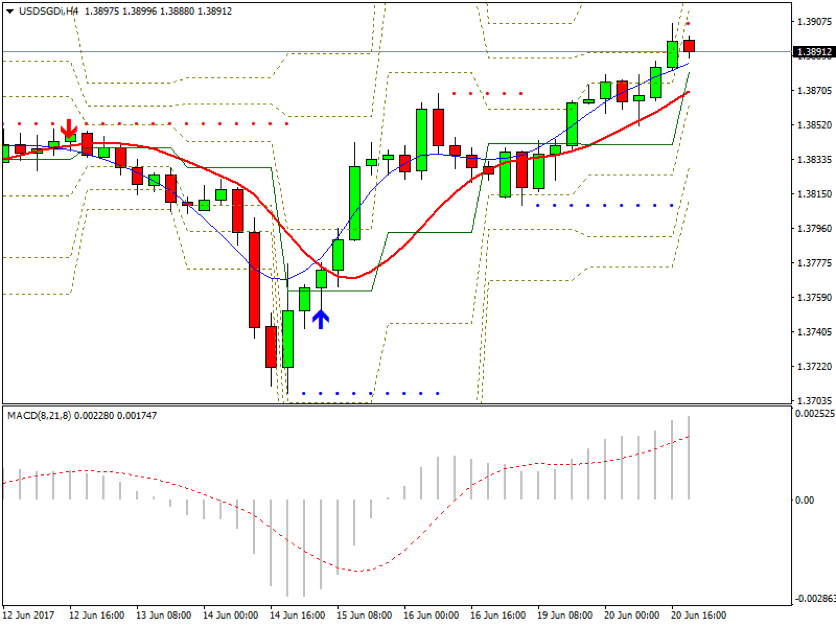

Grafik 4 jam USD/SGD di bawah ini menggambarkan nilai indikator momentum. Indikator MACD muncul di jendela terpisah di bawah jendela grafik utama. Kenaikan tajam di MACD dimulai sekitar 14 Juni th menunjukkan bahwa kenaikan harga yang sesuai adalah kuat, trending move bukan hanya koreksi sementara. Ketika harga mulai menelusuri kembali ke bawah pada 16 th , MACD menunjukkan aksi harga yang lebih lemah, menunjukkan bahwa pergerakan harga ke bawah tidak memiliki banyak kekuatan di belakangnya. Segera setelah itu, tren naik yang kuat berlanjut. Dalam hal ini, MACD akan membantu memberikan kepastian kepada pembeli pasar bahwa (A) perubahan ke sisi atas adalah pergerakan harga yang signifikan dan (B) bahwa tren naik kemungkinan akan berlanjut setelah harga turun sedikit pada tanggal 16 th .

Karena indikator momentum umumnya hanya memberi sinyal kuat atau lemahnya pergerakan harga, tapi bukan arah tren, mereka sering dikombinasikan dengan indikator analisis teknis lainnya sebagai bagian dari strategi perdagangan secara keseluruhan.

Analisis Teknis – Kesimpulan

Ingatlah fakta bahwa tidak ada indikator teknis yang sempurna. Tak satu pun dari mereka memberikan sinyal yang 100% akurat sepanjang waktu.

Pedagang paling cerdas selalu memperhatikan tanda-tanda peringatan bahwa sinyal dari indikator yang mereka pilih mungkin menyesatkan. Analisis teknis, dilakukan dengan baik, pasti dapat meningkatkan profitabilitas AndaRasio ProfitabilitasRasio profitabilitas adalah metrik keuangan yang digunakan oleh analis dan investor untuk mengukur dan mengevaluasi kemampuan perusahaan untuk menghasilkan pendapatan (profit) relatif terhadap pendapatan, aset neraca, biaya operasional, dan ekuitas pemegang saham selama periode waktu tertentu. Mereka menunjukkan seberapa baik perusahaan memanfaatkan asetnya untuk menghasilkan keuntungan sebagai pedagang. Namun, apa yang dapat berbuat lebih banyak untuk meningkatkan keberuntungan Anda dalam perdagangan adalah menghabiskan lebih banyak waktu dan usaha untuk memikirkan cara terbaik untuk menangani hal-hal jika pasar berbalik melawan Anda, daripada hanya berfantasi tentang bagaimana Anda akan menghabiskan jutaan Anda.

Baca lebih lanjut tentang Berinvestasi:

- Debt Capital MarketsDebt Capital Markets (DCM)Grup Debt Capital Markets (DCM) bertanggung jawab untuk memberikan saran langsung kepada emiten korporasi tentang peningkatan utang untuk akuisisi, pembiayaan kembali utang yang ada, atau restrukturisasi utang yang ada. Tim ini beroperasi di lingkungan yang bergerak cepat dan bekerja sama dengan mitra penasihat

- Equity TraderEquity TraderPedagang ekuitas adalah seseorang yang berpartisipasi dalam pembelian dan penjualan saham perusahaan di pasar ekuitas. Mirip dengan seseorang yang akan berinvestasi di pasar modal utang, seorang pedagang ekuitas berinvestasi di pasar modal ekuitas dan menukar uang mereka dengan saham perusahaan alih-alih obligasi. Karier bank bergaji tinggi

- Metode InvestasiMetode InvestasiPanduan dan ikhtisar metode investasi ini menguraikan cara utama investor mencoba menghasilkan uang dan mengelola risiko di pasar modal. Investasi adalah setiap aset atau instrumen yang dibeli dengan maksud untuk dijual dengan harga yang lebih tinggi daripada harga pembelian pada suatu waktu di masa depan (capital gain), atau dengan harapan aset tersebut akan langsung mendatangkan pendapatan (seperti pendapatan sewa atau dividen).

- BlockchainBlockchainJaringan blockchain memungkinkan pemeliharaan daftar catatan yang terus bertambah. Otentikasi Blockchain adalah yang mendukung keamanan cryptocurrency.

menginvestasikan

-

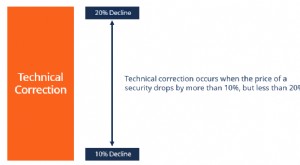

Apa itu Koreksi Teknis?

Apa itu Koreksi Teknis? Koreksi teknis adalah penurunan nilai pasar saham sebesar 10% atau lebih tetapi tidak lebih dari 20% setelah serangkaian keuntungan tinggi yang ekstensif pada penutupan sebelumnya. Koreksi teknis dapa...

-

Apa itu Indikator Teknis?

Apa itu Indikator Teknis? Indikator teknis adalah pola matematika yang berasal dari data historis yang digunakan oleh pedagang teknis atau investor untuk memprediksi tren harga di masa depan dan membuat keputusan perdagangan. ...