Apa itu Keamanan Non-Marketable?

Keamanan yang tidak dapat dipasarkan mengacu pada keamanan yang tidak diperdagangkan di bursa efek utama mana pun. Hasil dari, sulit untuk membeli dan menjual sekuritas tersebut. Sekuritas yang tidak dapat dipasarkan terutama diperdagangkan sebagai bagian dari transaksi pribadi.

Ringkasan

- Surat berharga yang tidak dapat dipasarkan adalah surat berharga yang tidak likuid yang tidak memiliki pasar sekunder aktif dan hanya dapat diperdagangkan di bursa over-the-counter.

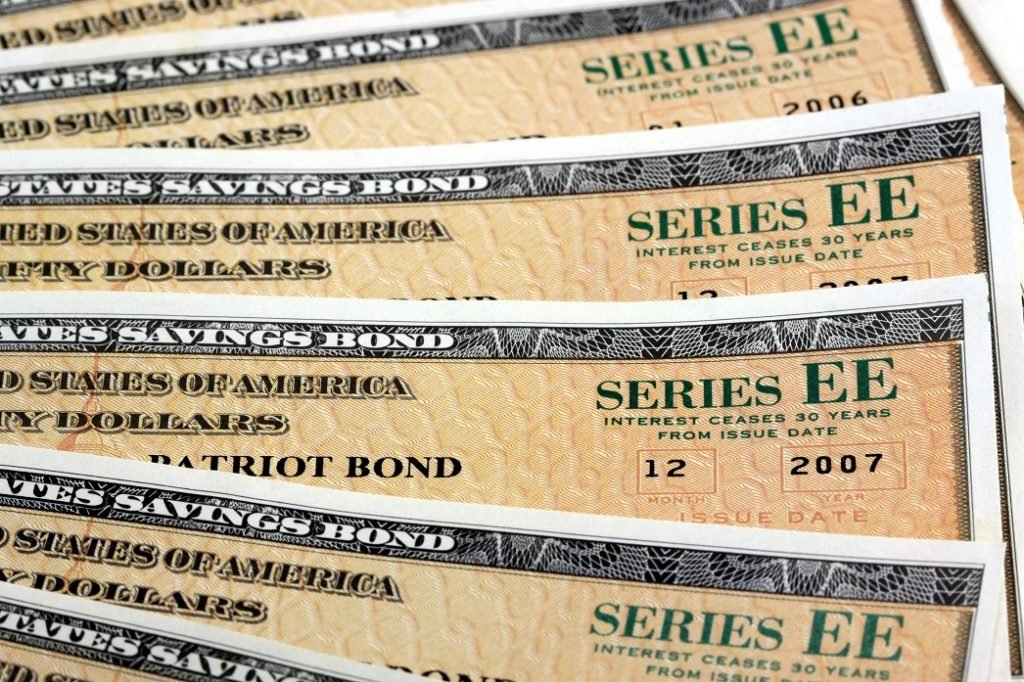

- Contoh surat berharga yang tidak dapat dipasarkan termasuk U.S. Saving Bonds, investasi dalam kemitraan terbatas, saham perusahaan swasta, dll.

- Investasi dalam sekuritas yang tidak dapat dipasarkan sangat ideal bagi investor dengan cakrawala investasi jangka panjang, pengembalian yang dijamin, dan yang memiliki pendapatan yang dapat dibelanjakan, mereka tidak akan membutuhkannya sampai jatuh tempo investasi.

Atribut dari Keamanan Non-Marketable

1. Sangat Tidak Likuid

Salah satu fitur yang paling penting adalah bahwa keamanan tidak memiliki pasar yang tersedia untuk memperdagangkan atau menjualnya. Karena likuiditas tidak mencukupiLikuiditasDi pasar keuangan, likuiditas mengacu pada seberapa cepat investasi dapat dijual tanpa berdampak negatif pada harganya. Semakin likuid suatu investasi, semakin cepat dapat dijual (dan sebaliknya), dan semakin mudah untuk menjualnya dengan nilai wajar. Semua yang lain dianggap sama, aset yang lebih likuid diperdagangkan dengan harga premium dan aset tidak likuid diperdagangkan dengan harga diskon. di pasar untuk keamanan seperti itu, dalam banyak kasus, itu harus dimiliki sampai jatuh tempo.

2. Keteralihan

Beberapa jenis sekuritas mungkin tidak dapat dipindahtangankan kepada orang lain dan mungkin harus dimiliki oleh pemilik terdaftar sampai jatuh tempo. Sebagai contoh, Obligasi Tabungan A.S. harus dimiliki hingga jatuh tempo.

3. Pengembalian tinggi

Kurangnya daya jual dan likuiditas adalah atribut yang membuat investor memerlukan tingkat pengembalian yang lebih tinggi. Tingkat Pengembalian Tingkat Pengembalian (ROR) adalah keuntungan atau kerugian investasi selama periode waktu yang dibandingkan dengan biaya awal investasi yang dinyatakan dalam persentase. Panduan ini mengajarkan formula yang paling umum pada sekuritas yang tidak dapat dipasarkan.

Kebutuhan Surat Berharga yang Tidak Dapat Dipasarkan

Surat berharga yang tidak dapat dipasarkan terutama diterbitkan untuk memastikan stabilitas kepemilikan surat berharga tersebut. Alasan lain untuk menerbitkan jenis sekuritas seperti itu termasuk kebutuhan akan cakrawala investasi jangka panjang.

Sekuritas yang tidak dapat dipasarkan sering diterbitkan dengan harga lebih rendah dari nilai nominal, dengan sekuritas yang dapat ditebus pada nilai nominal pada saat jatuh tempo. Varians antara nilai nominal dan harga penerbitan sekuritas menunjukkan hasil atau pengembalian yang lebih tinggi bagi investor.

Contoh Surat Berharga Tidak Dapat Dipasarkan

Sebagian besar sekuritas yang tidak dapat dipasarkan adalah instrumen utang yang diterbitkan pemerintah. Berikut ini adalah beberapa contoh surat berharga yang tidak dapat dipasarkan:

- Obligasi Tabungan

- Saham perusahaan swasta

- Surat berharga pemerintah negara bagian

- Obligasi yang diterbitkan oleh pemerintah federal

Surat berharga yang tidak dapat dipasarkan seperti US Saving Bonds harus dimiliki hingga jatuh tempo dan tidak dapat dijual kembali. Investasi dalam kemitraan terbatas adalah contoh lain dari sekuritas yang tidak dapat dipasarkan yang tidak dapat dijual kembali dengan mudah karena kurangnya ketersediaan pembeli. Saham perusahaan swasta juga tidak dapat dipasarkan. Namun, hal ini biasanya tidak menjadi kendala kecuali pemilik saham ingin melepaskan kepemilikan atau kendalinya dalam perusahaan.

Surat Berharga vs. Surat Berharga Tidak Dapat Dipasarkan

Perbedaan mendasar antara surat berharga Surat Berharga Surat Berharga adalah instrumen keuangan jangka pendek tidak terbatas yang diterbitkan baik untuk efek ekuitas atau untuk efek utang dari perusahaan publik. Perusahaan penerbit membuat instrumen-instrumen ini dengan tujuan untuk mengumpulkan dana guna membiayai kegiatan bisnis dan ekspansi lebih lanjut. dan surat berharga yang tidak dapat diperdagangkan adalah tersedianya pasar sekunder untuk memperdagangkan surat berharga. Berbeda dengan surat berharga, sekuritas yang tidak dapat dipasarkan tidak memiliki nilai pasar yang dapat diobservasi tetapi memiliki nilai intrinsik dan nilai buku.

Tidak seperti surat berharga yang tidak dapat dipasarkan, sekuritas yang dapat dipasarkan tunduk pada fluktuasi harga harian dan mengekspos investor pada volatilitas harga. Di samping itu, pemegang sekuritas non-pasar tidak terkena risiko volatilitas harga tetapi harus menerima risiko yang terkait dengan kurangnya likuiditas dan transferabilitas.

Penggunaan Surat Berharga yang Tidak Dapat Dipasarkan

Seorang investor tertarik pada investasi jangka panjang dan ingin berinvestasi untuk menabung untuk pendidikan perguruan tinggi putranya yang berusia 4 tahun. Dia memiliki dua pilihan – berinvestasi di U.S. Treasury Bonds dengan berbagai jatuh tempo atau U.S. Saving Bonds.

Berdasarkan preferensinya, kebutuhan, dan cakrawala waktu, Obligasi Tabungan AS lebih cocok untuk investor. Mereka adalah investasi jangka panjang dan dapat ditransfer ke putra mereka ketika dia berusia delapan belas tahun. Juga, obligasi tabungan membawa risiko minimum, karena mereka didukung oleh Pemerintah Federal AS.

Jika investor memutuskan untuk berinvestasi di U.S. Treasury Bonds, investasinya terkena risiko volatilitas harga. Juga, dia harus memperbarui obligasi pada jatuh tempo yang ditentukan dari obligasi spesifik yang dia putuskan untuk diinvestasikan.

Keuntungan Surat Berharga Tidak Dapat Dipasarkan

- Surat berharga yang tidak dapat diperjualbelikan, terutama yang dikeluarkan oleh pemerintah, memiliki risiko gagal bayar dan harga yang dapat diabaikan. Ini berarti investor jarang berdiri untuk kehilangan uang.

- Kebanyakan, investor diterbitkan sekuritas non-pasar dengan diskon tetapi ditebus pada nilai nominal. Diferensial mewakili hasil atau pengembalian yang lebih tinggi kepada investor dengan risiko kerugian minimum.

Kerugian Surat Berharga Tidak Dapat Dipasarkan

- Kurangnya likuiditas dan daya jual merupakan tantangan bagi investor di sekuritas. Jika investor membutuhkan uang tunai dengan cepat, mungkin sulit untuk melikuidasi investasi mereka dengan cepat.

- Beberapa jenis sekuritas yang tidak dapat dipasarkan tidak dapat dipindahtangankan. Jika seorang investor ingin berinvestasi dalam sekuritas semacam itu, mereka harus memastikan bahwa mereka hanya menginvestasikan sebagian dari pendapatan yang dapat dibelanjakanPenghasilan Sekali PakaiPenghasilan Sekali Pakai adalah uang yang tersedia dari gaji individu setelah dia membayar lokal, negara, dan pajak federal. Juga bahwa mereka tidak memerlukan sampai jatuh tempo investasi. Kurangnya transferabilitas berarti sekuritas tidak dapat dibeli kembali saat dibutuhkan.

- Sementara sekuritas yang tidak dapat dipasarkan adalah investasi aman yang memberikan pengembalian yang dijamin, keuntungan mereka juga terbatas. Mereka tidak berdagang di pasar sekunder di mana investor memperdagangkan volatilitas surat berharga untuk meningkatkan pengembalian.

Sumber daya tambahan

CFI adalah penyedia resmi Halaman Program Capital Markets &Securities Analyst (CMSA)® global - CMSADaftar dalam program CMSA® CFI dan menjadi Analis Pasar Modal &Sekuritas bersertifikat. Tingkatkan karir Anda dengan program dan kursus sertifikasi kami. program sertifikasi, dirancang untuk membantu siapa saja menjadi analis keuangan kelas dunia. Untuk terus memajukan karir Anda, sumber daya CFI tambahan di bawah ini akan berguna:

- Risiko Default Risiko Default Risiko Default, juga disebut probabilitas default, adalah probabilitas bahwa peminjam gagal melakukan pembayaran pokok dan bunga secara penuh dan tepat waktu,

- Sekuritas Dimiliki hingga Jatuh Tempo Sekuritas Dimiliki hingga Jatuh Tempo adalah efek yang dibeli dan akan dimiliki oleh perusahaan hingga jatuh tempo. Mereka tidak seperti sekuritas perdagangan atau sekuritas yang tersedia untuk dijual

- Cakrawala Investasi Cakrawala Investasi Cakrawala Investasi adalah istilah yang digunakan untuk mengidentifikasi jangka waktu seorang investor bertujuan untuk mempertahankan portofolio mereka sebelum menjual sekuritas mereka untuk mendapatkan keuntungan. Cakrawala investasi individu dipengaruhi oleh beberapa faktor yang berbeda. Namun, faktor penentu utama seringkali adalah jumlah risiko yang dihadapi investor

- Pasar Sekunder Pasar Sekunder Pasar sekunder adalah tempat investor membeli dan menjual surat berharga dari investor lain. Contoh:Bursa Efek New York (NYSE), Bursa Efek London (LSE).

menginvestasikan

-

Apa itu Penurunan Teknis?

Apa itu Penurunan Teknis? Penurunan teknis adalah pergerakan turun harga sekuritas yang disebabkan oleh faktor-faktor selain perubahan mendasar dalam nilai sekuritas. Kekuatan yang menggerakkan pergerakan ke bawah berkaitan de...

-

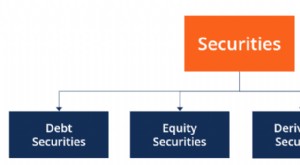

Apa saja Jenis Keamanan?

Apa saja Jenis Keamanan? Ada empat jenis utama sekuritas:sekuritas hutang, sekuritas ekuitas, sekuritas derivatif, dan sekuritas hibrida, yang merupakan kombinasi dari hutang dan ekuitas. Gambar 1. Jenis Surat Berharga...