Apa itu Analisis Mean-Variance?

Analisis Mean-Variance adalah teknik yang digunakan investor untuk membuat keputusan tentang instrumen keuangan untuk berinvestasi, berdasarkan jumlah risiko yang bersedia mereka terima (toleransi risiko). Idealnya, investor berharap untuk mendapatkan pengembalian yang lebih tinggi ketika mereka berinvestasi dalam aset berisiko. Saat mengukur tingkat risiko, investor mempertimbangkan varians potensial (yang merupakan volatilitas pengembalian yang dihasilkan oleh suatu aset) terhadap pengembalian yang diharapkan Pengembalian yang diharapkan Pengembalian yang diharapkan dari suatu investasi adalah nilai yang diharapkan dari distribusi probabilitas kemungkinan pengembalian yang dapat diberikannya kepada investor. Pengembalian investasi adalah variabel yang tidak diketahui yang memiliki nilai berbeda yang terkait dengan probabilitas yang berbeda. dari aset itu. Analisis mean-variance pada dasarnya melihat varians rata-rata dalam pengembalian yang diharapkan dari suatu investasi.

Analisis mean-variance merupakan komponen dari Modern Portfolio Theory (MPT). Teori ini didasarkan pada asumsi bahwa investor membuat keputusan rasional ketika mereka memiliki informasi yang cukup. Salah satu asumsi teori adalah bahwa investor memasuki pasar untuk memaksimalkan pengembalian mereka sementara pada saat yang sama menghindari risiko yang tidak perlu.

Saat memilih aset keuangan untuk diinvestasikan, investor lebih memilih aset dengan varians yang lebih rendah ketika diberikan pilihan antara dua investasi yang identik. Seorang investor dapat mencapai diversifikasi dengan berinvestasi pada sekuritas dengan varians bervariasi dan pengembalian yang diharapkan. Diversifikasi yang tepat menciptakan portofolio di mana kerugian dalam satu sekuritas diimbangi dengan keuntungan di sekuritas lain.

Komponen Utama Analisis Mean-Variance

Analisis mean-varians terdiri dari dua komponen utama, sebagai berikut:

1. Varians

Varians mengukur seberapa jauh atau sebaran angka dalam kumpulan data dari meanMeanMean adalah konsep penting dalam matematika dan statistik. Secara umum, mean mengacu pada rata-rata atau nilai yang paling umum dalam kumpulan, atau rata-rata. Varians yang besar menunjukkan bahwa angka-angka tersebut menyebar lebih jauh. Sebuah varians kecil menunjukkan penyebaran kecil angka dari rata-rata.

Varians mungkin juga nol, yang menunjukkan tidak ada penyimpangan dari mean. Saat menganalisis portofolio investasi, varians dapat menunjukkan bagaimana pengembalian sekuritas tersebar selama periode tertentu.

2. Pengembalian yang diharapkan

Komponen kedua dari analisis mean-variance adalah pengembalian yang diharapkan. Ini adalah estimasi pengembalian yang diharapkan akan dihasilkan oleh sekuritas. Karena berdasarkan data historis, tingkat pengembalian yang diharapkan Tingkat Pengembalian Tingkat Pengembalian (ROR) adalah keuntungan atau kerugian dari suatu investasi selama periode waktu yang dibandingkan dengan biaya awal investasi yang dinyatakan dalam persentase. Panduan ini mengajarkan formulasi paling umum yang tidak dijamin 100%.

Jika dua sekuritas menawarkan tingkat pengembalian yang diharapkan sama, tapi satu datang dengan varians yang lebih rendah, kebanyakan investor lebih memilih keamanan itu.

Demikian pula, jika dua sekuritas menunjukkan varians yang sama, tetapi salah satu sekuritas menawarkan pengembalian yang diharapkan lebih tinggi, investor memilih keamanan dengan pengembalian yang lebih tinggi. Saat memperdagangkan beberapa sekuritas, seorang investor dapat memilih sekuritas dengan varians yang berbeda dan pengembalian yang diharapkan.

Analisis Mean-Variance – Contoh:Menghitung Pengembalian yang Diharapkan

Asumsikan portofolio terdiri dari dua saham berikut:

Saham A:$200, 000 dengan pengembalian yang diharapkan 5%.

Stok B:$300, 000 dengan pengembalian yang diharapkan sebesar 7%.

Nilai total portofolio adalah $ 500, 000, dan berat masing-masing saham adalah sebagai berikut:

Saham A =$200, 000 / $500 000

=40%

Saham B =$300, 000 / $500 000

=60%

Tingkat pengembalian yang diharapkan diperoleh sebagai berikut:

=(40% x 5%) + (60% x 7%)

=2% + 4,2%

= 6.2%

Strategi Investasi

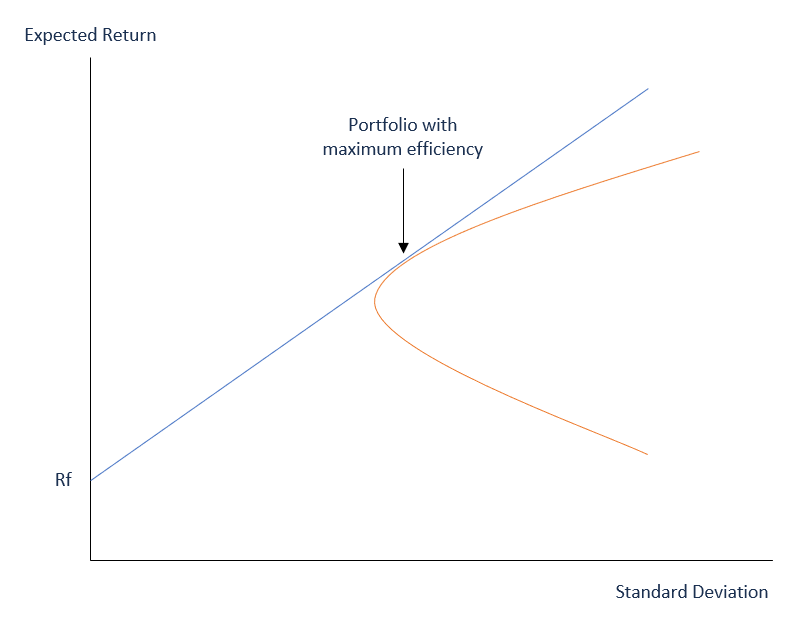

Dalam membuat strategi investasi, tujuan setiap investor adalah untuk menciptakan portofolio saham yang menawarkan pengembalian jangka panjang tertinggi tanpa masuk ke tingkat risiko yang tinggi. Teori Portofolio Modern, yang meliputi analisis varians rata-rata, didasarkan pada gagasan bahwa investor menghindari risiko. Karena itu, mereka fokus pada pembuatan portofolio yang mengoptimalkan pengembalian yang diharapkan sesuai dengan tingkat risiko tertentu. Investor memahami bahwa risiko adalah bagian yang tidak terpisahkan dari saham dengan pengembalian tinggi. Solusi untuk meminimalkan risiko adalah dengan melakukan diversifikasi portofolio investasi.

Portofolio dapat terdiri dari saham, obligasi, reksa dana Reksa Dana Reksa dana adalah kumpulan uang yang dikumpulkan dari banyak investor untuk tujuan investasi di saham, obligasi, atau surat berharga lainnya. Reksa dana dimiliki oleh sekelompok investor dan dikelola oleh para profesional. Pelajari tentang berbagai jenis reksa dana, bagaimana mereka bekerja, dan manfaat dan pengorbanan dari berinvestasi di dalamnya, dll., yang bila digabungkan, datang dengan berbagai tingkat risiko. Jika satu sekuritas menurun nilainya, idealnya, kerugian tersebut dikompensasikan dengan keuntungan dalam sekuritas lain.

Portofolio yang terdiri dari berbagai jenis sekuritas dianggap sebagai langkah strategis yang lebih baik, dibandingkan dengan portofolio yang hanya terdiri dari satu jenis sekuritas. Analisis mean-varians dapat menjadi bagian penting dari strategi investasi.

Bacaan Terkait

Kami harap Anda menikmati membaca penjelasan CFI tentang analisis varians rata-rata. CFI menawarkan Financial Modeling &Valuation Analyst (FMVA)™ Menjadi Certified Financial Modeling &Valuation Analyst (FMVA)® Sertifikasi Financial Modeling and Valuation Analyst (FMVA)® CFI akan membantu Anda mendapatkan kepercayaan diri yang Anda butuhkan dalam karir keuangan Anda. Daftar hari ini! program sertifikasi bagi mereka yang ingin membawa karir mereka ke tingkat berikutnya. Untuk terus belajar dan memajukan karir Anda, sumber daya berikut akan membantu:

- Berinvestasi:Panduan untuk PemulaInvestasi:Panduan untuk Pemula Panduan Berinvestasi untuk Pemula dari CFI akan mengajarkan Anda dasar-dasar berinvestasi dan cara memulai. Pelajari tentang berbagai strategi dan teknik untuk berdagang

- Premi Risiko PasarPremi Risiko PasarPremi risiko pasar adalah pengembalian tambahan yang diharapkan investor dari memegang portofolio pasar berisiko alih-alih aset bebas risiko.

- Varians Portofolio Varians Portofolio Varians portofolio adalah nilai statistik yang menilai tingkat dispersi pengembalian suatu portofolio. Ini adalah konsep penting dalam teori investasi modern. Meskipun ukuran statistik dengan sendirinya mungkin tidak memberikan wawasan yang signifikan, kita dapat menghitung deviasi standar portofolio menggunakan varians portofolio.

- Surat Berharga Umum Surat Berharga Umum, atau surat berharga, adalah investasi yang secara terbuka atau mudah diperjualbelikan di suatu pasar. Sekuritas yang baik ekuitas atau berbasis utang.

menginvestasikan

-

Apa itu Analisis Horisontal?

Apa itu Analisis Horisontal? Analisis cakrawala adalah metode yang digunakan untuk memperkirakan pengembalian total portofolio yang diharapkan selama jangka waktu investasi tertentu. Ini menggunakan analisis skenario Analisis ske...

-

Apa itu K-Rasio?

Apa itu K-Rasio? K-Ratio adalah alat statistik yang membantu kami mengukur dua hal – pertumbuhan pengembalian dan konsistensi pertumbuhan itu selama periode tertentu. Ini sering digunakan untuk menentukan risiko vs. i...