Apa itu Indeks Beta Tinggi?

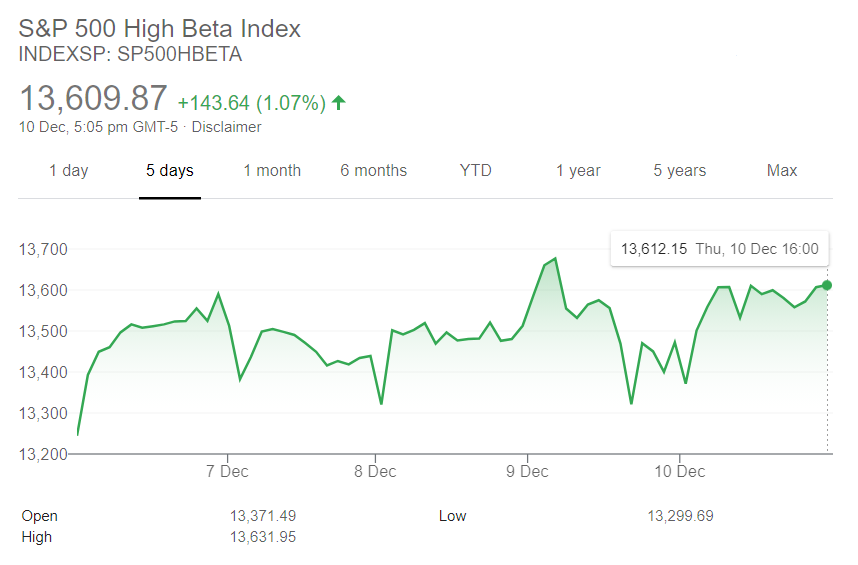

Indeks beta tinggi mengacu pada indeks pasar yang terdiri dari saham dengan volatilitas lebih tinggi dari rata-rata dibandingkan dengan pasar saham secara keseluruhan. Contohnya termasuk Indeks Beta Tinggi S&P 500, Indeks Beta Tinggi Komposit TSX, indeks Beta Tinggi Hang Seng, dan Indeks Beta Tinggi Pasar Berkembang S&P.

Investor dapat mengakses Indeks Beta Tinggi S&P 500 melalui ETF Indeks Beta Tinggi S&P 500 Invesco. Dana yang diperdagangkan di bursa iniExchange Traded Fund (ETF)Dana yang Diperdagangkan di Bursa (ETF) adalah kendaraan investasi populer di mana portofolio dapat lebih fleksibel dan terdiversifikasi di berbagai kelas aset yang tersedia. Pelajari tentang berbagai jenis ETF dengan membaca panduan ini. melacak 100 saham di S&P 500 yang telah menunjukkan pembacaan beta tertinggi selama 12 bulan sebelumnya. Sekitar sepertiga dari kepemilikan dana tersebut terdiri dari saham perusahaan publik di sektor jasa keuangan.

Ringkasan

- Indeks beta tinggi mengacu pada indeks pasar yang terdiri dari saham dengan volatilitas lebih tinggi dari rata-rata dibandingkan dengan pasar saham secara keseluruhan.

- Beberapa investor bertujuan untuk memaksimalkan pengembalian investasi dengan berinvestasi pada saham beta tinggi, terutama selama periode ketika pasar saham secara keseluruhan sangat bullish.

- Saham beta tinggi dapat menawarkan potensi keuntungan yang lebih besar tetapi juga mencakup paparan risiko yang lebih besar.

Memahami Beta

Beta dianggap sebagai pengukuran risiko sistematisRisiko SistematisRisiko sistematik adalah bagian dari total risiko yang disebabkan oleh faktor-faktor di luar kendali perusahaan atau individu tertentu. Risiko sistematis disebabkan oleh faktor-faktor yang berada di luar organisasi. Semua investasi atau sekuritas tunduk pada risiko sistematis dan oleh karena itu, itu adalah risiko yang tidak dapat didiversifikasi., yang berlaku untuk pasar saham yang luas daripada hanya untuk saham individu. Namun, beta sebenarnya lebih merupakan indikator volatilitas. Sebagai contoh, pasar saham secara keseluruhan mungkin mengalami hari ketika indeks pasar utama secara bertahap naik dan ditutup 2% lebih tinggi pada hari itu.

Pada hari yang sama, saham beta tinggi mungkin naik harga 5%, turun 2% pada hari itu, kemudian naik 3%, dan akhirnya ditutup dengan keuntungan yang sama dengan pasar keseluruhan – 2%. Meskipun saham mengakhiri hari dengan kenaikan harga yang sama dengan harga pasar secara keseluruhan, itu benar, selama hari perdagangan, menawarkan investor kesempatan untuk menjual posisi mereka di saham untuk keuntungan yang jauh lebih besar dari 5%.

Pembacaan beta 1 berarti bahwa saham secara kasar bergerak bersama-sama dengan pasar saham secara keseluruhan. Dengan demikian, jika indeks pasar utama seperti Indeks S&P 500S&P 500The Standard and Poor's 500 Index, disingkat indeks S&P 500, adalah indeks yang terdiri dari saham 500 perusahaan publik yang naik atau turun 3%, maka saham juga kemungkinan akan naik atau turun sekitar 3%. Pembacaan beta antara 0 dan 1 menunjukkan saham cenderung mengalami pergerakan naik dan turun yang lebih sedikit daripada pasar saham secara keseluruhan.

Di samping itu, pembacaan beta lebih besar dari 1 (kebanyakan pembacaan beta saham jatuh antara 0 dan 3) menunjukkan bahwa saham kemungkinan akan mengalami perubahan harga yang lebih besar dan lebih rendah daripada pameran pasar saham secara keseluruhan. Sebuah saham dengan pembacaan beta 2 kira-kira dua kali lebih fluktuatif dalam pergerakan harganya seperti pasar saham secara keseluruhan.

Meski jarang, saham mungkin memiliki pembacaan beta negatif. Nilai beta negatif menunjukkan bahwa pergerakan harga saham cenderung memiliki korelasi arah negatif dengan pasar saham secara keseluruhan. Dengan kata lain, saham cenderung naik ketika pasar secara keseluruhan jatuh dan turun ketika pasar secara keseluruhan naik.

Mengapa Investor Menyukai Saham Indeks Beta Tinggi

Investor melihat ke saham yang terkandung dalam indeks beta tinggi dengan harapan mencapai pengembalian investasi yang lebih baik daripada rata-rata pasar. Investor seperti itu sering fokus pada saham beta tinggi ketika pasar saham secara keseluruhan sangat bullish, mencari untuk memaksimalkan potensi keuntungan dari volatilitas yang lebih besar yang kemungkinan besar akan ditunjukkan oleh saham-saham tersebut.

Namun, dengan potensi pengembalian yang lebih tinggi juga datang risiko yang lebih tinggi, karena keuntungan dan kerugian dapat diperkuat dibandingkan dengan pasar saham secara keseluruhan. Selama pasar beruangBanteng vs BeruangIstilah banteng vs. beruang menunjukkan tren berikutnya di pasar saham – apakah mereka terapresiasi atau terdepresiasi nilainya – dan apa, investor cenderung menghindar dari saham beta tinggi, karena mereka mungkin menderita kerugian yang lebih besar daripada pasar saham secara keseluruhan.

Faktanya, ketika disesuaikan dengan risiko, beberapa penelitian menunjukkan bahwa saham beta rendah mengungguli saham beta tinggi dalam jangka panjang. Namun, itu tidak berarti bahwa investor mungkin tidak mencapai pengembalian investasi yang lebih tinggi dengan mengambil keuntungan maksimal dari volatilitas yang lebih besar yang ditunjukkan oleh saham beta tinggi.

Terus belajar

CFI adalah penyedia resmi Halaman Program Capital Markets &Securities Analyst (CMSA)® global - CMSADaftar dalam program CMSA® CFI dan menjadi Analis Pasar Modal &Sekuritas bersertifikat. Tingkatkan karir Anda dengan program dan kursus sertifikasi kami. program sertifikasi, dirancang untuk membantu siapa saja menjadi analis keuangan kelas dunia. Untuk terus memajukan karir Anda, sumber daya tambahan di bawah ini akan berguna:

- AlphaAlphaAlpha adalah ukuran kinerja investasi relatif terhadap indeks patokan yang sesuai seperti S&P 500. Alfa satu (nilai dasar adalah nol) menunjukkan bahwa pengembalian investasi selama jangka waktu tertentu mengungguli rata-rata pasar secara keseluruhan sebesar 1%.

- Volatilitas Tersirat (IV) Volatilitas Tersirat (IV) Volatilitas Tersirat – atau hanya IV – menggunakan harga opsi untuk menghitung apa yang dikatakan pasar tentang volatilitas masa depan dari

- Risiko PasarRisiko PasarRisiko pasarRisiko pasar, juga dikenal sebagai risiko sistematis, mengacu pada ketidakpastian yang terkait dengan keputusan investasi. Volatilitas harga sering muncul karena

- Smart Beta ETFSmart Beta ETFSmart beta ETF, jenis dana yang diperdagangkan di bursa, yang menggunakan perpaduan antara investasi aktif dan pasif. Dana tersebut mengikuti pendekatan berbasis aturan untuk

menginvestasikan

-

Apa itu Indeks Pasar Saham?

Apa itu Indeks Pasar Saham? Sebuah indeks pasar saham, juga dikenal sebagai indeks saham, mengukur bagian dari pasar saham. Dengan kata lain, indeks mengukur perubahan harga saham perusahaan yang berbeda. Indeks saham d...

-

Apa itu Penilaian Saham?

Apa itu Penilaian Saham? Setiap investor yang ingin menguasai pasar harus menguasai keterampilan valuasi saham. Pada dasarnya, penilaian saham adalah metode untuk menentukan nilai intrinsik Nilai IntrinsikNilai intrinsik bisn...