Apa itu Rasio Pinjaman?

rasio pinjaman, atau rasio kualifikasi, adalah rasio yang digunakan oleh bank dan lembaga pemberi pinjaman lainnya dalam analisis kredit. Lembaga keuangan memberikan skor kredit kepada peminjam setelah melakukan uji tuntas Uji Tuntas Uji tuntas adalah proses verifikasi, penyelidikan, atau audit atas kesepakatan potensial atau peluang investasi untuk mengonfirmasi semua fakta dan informasi keuangan yang relevan, dan untuk memverifikasi hal lain yang diangkat selama kesepakatan M&A atau proses investasi. Uji tuntas selesai sebelum kesepakatan ditutup., yang melibatkan pemeriksaan latar belakang yang komprehensif dari peminjam dan sejarah keuangannya.

Rasio pinjaman banyak digunakan dalam proses persetujuan penjaminan untuk pinjaman. Penggunaan rasio pinjaman bervariasi antar pemberi pinjaman. Mereka menerapkan rasio yang berbeda dalam analisis kreditAnalisis KreditAnalisis kredit membantu menentukan kemampuan perusahaan atau orang untuk membayar kewajiban utang mereka. Ini menentukan risiko kredit peminjam potensial atau risiko default., dan pilihannya tergantung pada tujuan peminjam dan proyek di mana mereka berencana untuk menggunakan modal.

Rasio membantu untuk menentukan apakah peminjam individu atau institusi akan dapat memenuhi kewajiban keuangan setelah mendapatkan pinjaman. Proses analisis kredit terdiri dari metode kualitatif dan kuantitatif. Rasio pinjaman merupakan bagian integral dari analisis kuantitatif.

Ringkasan

- Rasio pinjaman ada untuk melakukan analisis kredit dan keuangan calon peminjam sebelum pinjaman dimulai.

- Mereka termasuk rasio utang terhadap pendapatan, rasio biaya perumahan, dan rasio pinjaman terhadap nilai.

- Penggunaan rasio pinjaman bervariasi antar pemberi pinjaman.

Jenis Rasio Pinjaman

1. Rasio Hutang terhadap Pendapatan

Rasio utang terhadap pendapatan (DTI) adalah rasio pinjaman yang mewakili ukuran keuangan pribadi, membandingkan pembayaran utang individu dengan pendapatan kotornya Pendapatan Kotor Pendapatan kotor mengacu pada total pendapatan yang diperoleh individu dari gaji sebelum pajak dan potongan lainnya. Ini mencakup semua pendapatan setiap bulan. Pendapatan kotor hanyalah gaji bulanan sebelum seseorang membayar biaya, seperti pajak, beban bunga, dll.

Dengan kata lain, rasio utang terhadap pendapatan adalah persentase dari pendapatan kotor yang digunakan untuk membayar utang (melunasi utang). Rasio dihitung dengan mengambil total pembayaran hutang bulanan dibagi dengan pendapatan kotor bulanan.

Rasio Hutang terhadap Pendapatan =Total Pembayaran Hutang Bulanan / Pendapatan Bruto Bulanan

Rasio DTI adalah metrik yang sangat populer untuk pemberi pinjaman hipotek yang mengevaluasi kemampuan individu untuk mengelola pembayaran utang bulanan untuk properti yang dibeli dengan utang.

Menafsirkan Rasio DTI

Setelah menghitung rasio DTI, pemberi pinjaman menarik kesimpulan tentang situasi keuangan individu berdasarkan pendapatan kotor bulanan dan beban utang.

Rasio utang terhadap pendapatan yang rendah menunjukkan keseimbangan yang relatif baik antara pendapatan dan utang. Jika, Misalnya, rasio DTI calon peminjam sama dengan 14%, artinya 14% dari pendapatan kotor bulanan mereka digunakan untuk pembayaran hutang (debt service).

Di samping itu, jika rasio DTI relatif tinggi, mengatakan, 43%, itu memberi sinyal kepada pemberi pinjaman bahwa seseorang memegang sejumlah besar hutang sehubungan dengan uang yang diperoleh setiap bulan. Ngomong-ngomong, 43% adalah rasio DTI tertinggi yang bisa dicapai peminjam dan masih memenuhi syarat untuk mendapatkan pinjaman.

Jadi, semakin rendah rasio utang terhadap pendapatan, semakin besar kemungkinan peminjam tidak akan menemui masalah dalam melunasi utangnya. Hasil dari, bank dan penyedia kredit lainnya ingin melihat rasio DTI yang rendah untuk peminjam sebelum memberikan pinjaman. Khas, rasio DTI lebih rendah dari 36% lebih disukai oleh pemberi pinjaman.

2. Rasio Biaya Perumahan

Rasio biaya perumahan adalah rasio pinjaman yang membandingkan biaya perumahan dengan pendapatan sebelum pajak. Rasio ini sering digunakan bersama dengan rasio utang terhadap pendapatan ketika menilai profil kredit calon peminjam. Hal ini juga digunakan dalam menentukan tingkat maksimum kredit yang akan diberikan kepada peminjam.

Rasio biaya perumahan mensyaratkan pengungkapan pendapatan sebelum pajak peminjam, yang merupakan faktor penting untuk rasio utang terhadap pendapatan dan rasio biaya perumahan.

Untuk menghitung rasio biaya perumahan, pemberi pinjaman akan menjumlahkan semua kewajiban biaya perumahan peminjam. Diantaranya biaya operasional, seperti pokok hipotek masa depan dan beban bunga, biaya asuransi properti dan pajak, biaya asosiasi perumahan, dll. Setelah merangkum semuanya, jumlahnya dibagi dengan pendapatan sebelum pajak peminjam untuk sampai pada rasio biaya perumahan.

Rasio Pengeluaran Perumahan =Pengeluaran Perumahan / Pendapatan Sebelum Pajak

Penting, rasio biaya perumahan dapat dihitung dengan menggunakan pembayaran bulanan dan tahunan.

Ambang untuk rasio biaya perumahan yang ditetapkan oleh pemberi pinjaman untuk persetujuan pinjaman hipotek biasanya sama dengan 28%.

3. Rasio Pinjaman terhadap Nilai

Rasio Loan-to-Value (LTV) adalah rasio pinjaman yang digunakan oleh lembaga keuangan dalam menilai risiko pinjaman sebelum menyetujui hipotek untuk pembelian properti.

Rasio pinjaman terhadap nilai mewakili bagian tertentu dari nilai aset (misalnya, rumah) untuk diterbitkan sebagai hutang kepada peminjam. Porsi pembiayaan ditentukan oleh pemberi pinjaman setelah uji tuntas dan didasarkan pada skor kredit peminjam. Skor kredit adalah angka yang mewakili status keuangan dan kredit individu dan kemampuan untuk mendapatkan bantuan keuangan dari pemberi pinjaman. Pemberi pinjaman menggunakan skor kredit untuk menilai kualifikasi calon peminjam untuk pinjaman dan persyaratan pinjaman tertentu.

Sebagai contoh, jika seseorang berencana untuk membeli rumah dengan harga $100, 000 dan bermaksud untuk memperoleh pembiayaan untuk membelinya, dia akan pertama kali diberi nilai kredit oleh bank. Penilaian kredit akan membantu menentukan jumlah maksimum hipotek yang akan dikeluarkan untuk akuisisi rumah.

Rumus untuk rasio LTV adalah sebagai berikut:

Rasio Pinjaman terhadap Nilai =Jumlah Hipotek / Nilai Properti

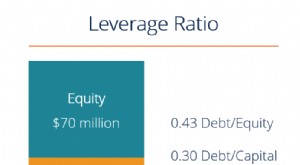

Katakanlah bank memutuskan untuk meminjamkan $70, 000 kepada peminjam. Menurut rumus di atas, itu akan menjadi 70% LTV ($70, 000 / $100, 000). Jadi, 30% sisanya dari nilai properti ($30, 000) harus dibayar dari kantong peminjam.

Menafsirkan Rasio LTV

Semakin tinggi rasio pinjaman terhadap nilai, semakin tinggi risikonya. Semakin tinggi risikonya, semakin tinggi pengembalian (kompensasi) yang akan diklaim oleh pemberi pinjaman sebagai imbalan atas penerbitan pinjaman. Jadi, peminjam dengan rasio LTV yang lebih tinggi akan membayar lebih banyak bunga dibandingkan dengan peminjam dengan rasio LTV yang lebih rendah.

4. Rasio Modal Kerja

rasio modal kerja, juga dikenal sebagai rasio lancar, menunjukkan berapa banyak aset lancar yang dimiliki perusahaan relatif terhadap kewajiban lancarnya. Rasio tersebut menunjukkan seberapa mudah bisnis dapat memenuhi kewajiban jangka pendeknya yang jatuh tempo dalam waktu satu tahun. Jadi, rasio modal kerja sama dengan aset lancar dibagi dengan kewajiban lancar.

Rasio Modal Kerja =Aktiva Lancar / Kewajiban Lancar

Akun utama yang akan dimasukkan di sini di sisi aset saat ini adalah:

- Uang tunai

- Piutang usaha

- Inventaris

Di sisi kewajiban saat ini, akun-akun tersebut adalah sebagai berikut:

- Akun hutang

- Utang jangka pendek

- Bagian lancar dari hutang jangka panjang

Menafsirkan Rasio Modal Kerja

Jika rasio modal kerja lebih besar dari satu, perusahaan jelas memiliki lebih banyak aset lancar daripada kewajiban lancar, dan dengan demikian dapat memenuhi semua kewajibannya saat ini dalam tahun tersebut hanya dengan menggunakan aset yang ada.

5. Rasio Hutang terhadap Ekuitas

Rasio utang terhadap ekuitas menyoroti struktur modal perusahaan. Rumusnya adalah:

Rasio Hutang terhadap Ekuitas =Total Kewajiban / Ekuitas Pemegang Saham

Total kewajiban termasuk hutang jangka pendek dan jangka panjang, ditambah kewajiban lainnya. Seseorang juga dapat menggunakan rumus yang lebih konservatif dari:

Rasio Total Kewajiban terhadap Kekayaan Bersih Berwujud =

Total Liabilitas / (Ekuitas Pemegang Saham – Aset Tidak Berwujud)

Menafsirkan Rasio Hutang terhadap Ekuitas

Rasio utang terhadap ekuitas yang tinggi biasanya menunjukkan strategi pertumbuhan yang agresif. Jika hutang tambahan tidak menyebabkan peningkatan pendapatan, dapat mengakibatkan kebangkrutan.

6. Rasio Cakupan Layanan Utang

Rasio cakupan layanan hutang, atau DSCR, mengukur kemampuan perusahaan untuk menggunakan pendapatan operasinya untuk membayar semua kewajiban utangnya. Dengan kata lain, DSCR menunjukkan seberapa mudah perusahaan dapat memenuhi kewajiban utangnya menggunakan pendapatan operasionalnya.

Cara yang berbeda untuk menghitung DSCR adalah sebagai berikut:

DSCR =EBITDA / Bunga + Pokok

DSCR =(EBITDA – Belanja Modal) / Bunga + Pokok

DSCR =EBIT / Bunga + Pokok

Menafsirkan Rasio Cakupan Layanan Utang

Rasio yang lebih rendah menunjukkan peningkatan kemungkinan default. Jika DSCR kurang dari 1, itu menunjukkan perusahaan tidak dapat memenuhi kewajiban utangnya dengan pendapatan operasional saja. Saat ini melakukan pembayaran pokok dan bunga yang lebih besar dari laba operasi atau EBITDA dikurangi CAPEX, atau apa pun pembilangnya dalam rumus.

Jika DSCR lebih dari 2, ini menunjukkan pertanda baik secara umum di seluruh industri.

Sebagai contoh, dalam industri pertambangan batubara, DSCR harus sangat tinggi – rata-rata sekitar tujuh kali lipat. Alasan tingginya adalah karena penambangan batubara sangat siklis, dan itu membutuhkan banyak pengeluaran modal. Pemberi pinjaman harus sangat berhati-hati saat meminjamkan uang kepada perusahaan pertambangan batu bara.

Di sisi lain, industri jasa hanya membutuhkan DSCR tiga setengah kali. Industri jasa sangat ringan dalam belanja modal, dan tidak terlalu siklis.

Bacaan Terkait

CFI adalah penyedia resmi Halaman Program Commercial Banking &Credit Analyst (CBCA)™ global - CBCADapatkan sertifikasi CBCA™ CFI dan menjadi Commercial Banking &Credit Analyst. Daftarkan dan tingkatkan karir Anda dengan program dan kursus sertifikasi kami. program sertifikasi, dirancang untuk membantu siapa saja menjadi analis keuangan kelas dunia. Untuk terus memajukan karir Anda, sumber daya CFI tambahan di bawah ini akan berguna:

- Rasio Analisis Kredit Rasio Analisis Kredit Rasio analisis kredit adalah alat yang membantu proses analisis kredit. Mereka membantu menentukan apakah individu atau perusahaan mampu memenuhi kewajiban keuangan.

- Rasio EfisiensiRasio EfisiensiRasio efisiensi adalah metrik yang digunakan dalam menganalisis kemampuan perusahaan untuk menggunakan sumber dayanya secara efektif, seperti modal dan aset,

- Rasio KeuanganRasio KeuanganRasio keuangan dibuat dengan menggunakan nilai numerik yang diambil dari laporan keuangan untuk mendapatkan informasi yang berarti tentang perusahaan

- Rasio LeverageRasio LeverageRasio leverage menunjukkan tingkat hutang yang dikeluarkan oleh badan usaha terhadap beberapa akun lain di neraca, laporan laba rugi, atau laporan arus kas. templat excel

keuangan

-

Apa itu rasio leverage?

Apa itu rasio leverage? Rasio leverage adalah segala jenis rasio keuangan Rasio Analisis Keuangan Daftar Istilah Daftar Istilah dan definisi untuk istilah rasio analisis keuangan umum. Sangat penting untuk memiliki pemahaman...

-

Apa Sumber Pendanaan?

Apa Sumber Pendanaan? Perusahaan selalu mencari sumber pendanaan untuk mengembangkan usahanya. Pendanaan, disebut juga pembiayaan merupakan tindakan menyumbangkan sumber daya untuk membiayai program, proyek, atau sebuah ke...