Apa itu Common Equity Tier 1 (CET1)?

Common Equity Tier 1 (CET1) adalah komponen dari Tier 1 Capital, dan itu meliputi saham biasa dan laba ditahan. Implementasi CET1 dimulai pada tahun 2014 sebagai bagian dari peraturan Basel III yang berkaitan dengan perlindungan ekonomi lokal dari krisis keuangan.

Basel IIIBasel IIIKesepakatan Basel III adalah serangkaian reformasi keuangan yang dikembangkan oleh Basel Committee on Banking Supervision (BCBS), dengan tujuan memperkuat kesepakatan memperkenalkan peraturan yang mewajibkan bank umum untuk mempertahankan rasio modal minimum 8%, 6% di antaranya harus Common Equity Tier 1. Rasio modal Tier 1 harus terdiri dari setidaknya 4,5% dari CET1. Kesepakatan Basel III diperkenalkan pada tahun 2009 sebagai tanggapan terhadap Krisis Keuangan Global 2008 dan sebagai bagian dari upaya berkelanjutan untuk meningkatkan kerangka peraturan perbankan.

Ringkasan

- Modal Common Equity Tier 1 (CET1) termasuk modal inti yang dimiliki bank dalam struktur modalnya.

- Rasio CET1 membandingkan modal bank dengan aset tertimbang menurut risikonya untuk menentukan kemampuannya dalam menghadapi kesulitan keuangan.

- Modal inti bank mencakup modal ekuitas dan cadangan yang diungkapkan seperti laba ditahan.

Memahami Ekuitas Umum Tingkat 1

Krisis Keuangan Global 2008 Krisis Keuangan Global 2008-2009Krisis Keuangan Global 2008-2009 mengacu pada krisis keuangan besar-besaran yang dihadapi dunia dari tahun 2008 hingga 2009. Krisis keuangan berdampak pada individu dan institusi di seluruh dunia, dengan jutaan orang Amerika sangat terpengaruh. Lembaga keuangan mulai tenggelam, banyak yang diserap oleh entitas yang lebih besar, dan Pemerintah AS terpaksa menawarkan dana talangan yang terjadi selama periode ketika kesepakatan Basel II sedang dilaksanakan. Basel II menetapkan persyaratan manajemen risiko dan modal yang memastikan bahwa bank mempertahankan modal yang memadai setara dengan risiko yang mereka hadapi melalui kegiatan inti mereka, yaitu., pinjaman, investasi, dan perdagangan.

Namun, krisis keuangan yang terjadi sebelum Basel II menjadi efektif sepenuhnya, mendorong seruan untuk peraturan yang lebih ketat untuk melindungi dari dampak krisis. Peraturan tersebut kemudian menjadi bagian dari kesepakatan Basel III, yang membandingkan aset bank dengan modalnya untuk menentukan kecukupannya untuk bertahan dalam periode kesulitan keuangan.

Salah satu peraturan yang diperkenalkan di bawah kesepakatan Basel III adalah membatasi jenis modal yang dapat dimiliki bank dalam struktur modalnya Struktur Modal Struktur modal mengacu pada jumlah utang dan/atau ekuitas yang digunakan oleh perusahaan untuk mendanai operasinya dan membiayai asetnya. Struktur modal sebuah perusahaan. Bank menggunakan berbagai bentuk modal untuk menyerap kerugian yang terjadi selama operasi reguler bisnis.

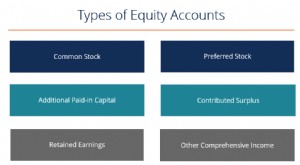

Bentuk permodalan utama yang termasuk dalam struktur permodalan bank antara lain Common Equity Tier 1 Capital, Modal Tingkat 1, dan Modal Tingkat 2. CET1 mewakili modal inti bank. Ini termasuk saham biasa, pendapatan yang disimpan, surplus saham dari pengeluaran saham biasa dan saham biasa yang dimiliki oleh anak perusahaan perusahaan.

Memahami Rasio Modal Tier 1

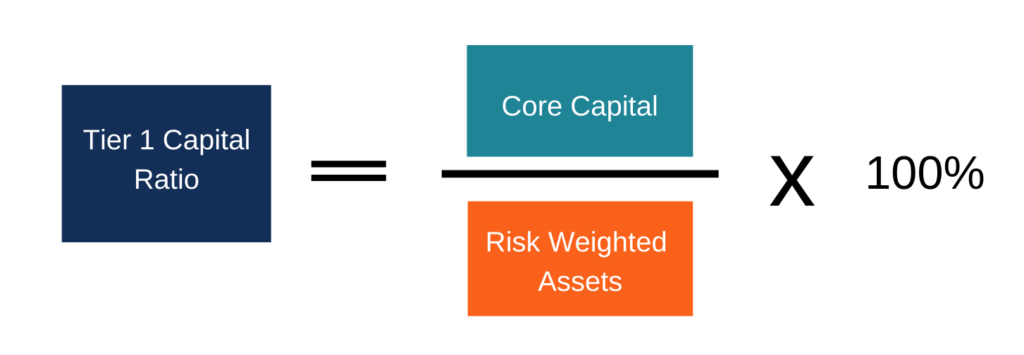

Rasio Modal Tier 1 dihitung dengan mengambil modal inti bank relatif terhadap aset tertimbang menurut risikonya. Aset tertimbang menurut risiko adalah aset yang dimiliki bank dan dievaluasi risiko kreditnya. Aset diberikan bobot sesuai dengan tingkat risiko kreditnya. Sebagai contoh, kas di tangan akan ditimbang 0%, sementara pinjaman hipotek akan membawa bobot 20%, 50%, atau 100%.

Rasio Modal Tier 1 diperkenalkan pada tahun 2010 setelah krisis keuangan sebagai ukuran kemampuan bank untuk menahan kesulitan keuangan. Sebagian besar bank memiliki terlalu banyak utang dan tingkat ekuitas yang rendah, dan mereka kekurangan modal yang cukup untuk menyerap kerugian akibat krisis keuangan. Basel III mensyaratkan bahwa komponen ekuitas modal Tier 1 harus setidaknya 4,5% dari aset tertimbang menurut risiko.

Bagaimana Cara Menghitung Rasio Modal Tier 1?

Rumus untuk menghitung rasio modal Tier 1 adalah sebagai berikut:

Contoh

Asumsikan bahwa ABC Bank memegang $2 juta dalam modal inti dan meminjamkan $10 juta kepada XYZ Limited. Pinjaman yang belum dilunasi dilengkapi dengan bobot risiko sebesar 80%. Rasio modal Tier 1 bank dapat dihitung sebagai berikut:

Rasio Modal Tingkat 1 =[$2, 000, 000 / ($10, 000, 000 x 80%)] x 100 = 25%

Karena itu, rasio modal Tier 1 untuk Bank ABC adalah 25%. Berikut ini adalah dua cara utama untuk menyatakan rasio:

- Tier 1 Total Capital Ratio (modal inti bank)

- Rasio Modal Umum Tier 1 – Tidak termasuk saham preferenSaham preferenSaham preferen (saham preferen, saham preferen) adalah kelas kepemilikan saham dalam suatu perseroan terbatas yang memiliki hak prioritas atas kekayaan perseroan di atas saham biasa. Sahamnya lebih senior daripada saham biasa tetapi lebih junior relatif terhadap utang, seperti obligasi. dan kepentingan nonpengendali dari jumlah modal inti 1

Persyaratan Kecukupan Modal Basel III

Basel III memperketat persyaratan kecukupan modal yang wajib dipatuhi perbankan. Kesepakatan tersebut mengkategorikan modal regulasi menjadi Tier 1 dan Tier 2. Tier 1 terdiri dari Common Equity Tier 1 dan tambahan Tier 2. Common Equity Tier 1 mencakup instrumen dengan dividen diskresioner, seperti saham biasa, sedangkan Tier 1 tambahan mencakup instrumen yang tidak jatuh tempo dan dividennya dapat dibatalkan setiap saat.

Di bawah Basel III, minimum Common Equity Tier 1 meningkat menjadi 4,5%, turun dari 4% di Basel II. Itu juga meningkatkan modal Tier 1 minimum menjadi 6% dari 4% di Basel II. Rasio modal peraturan minimum keseluruhan dibiarkan tidak berubah pada 8%, dari mana 6% adalah modal Tier 1. Hingga akhir tahun 2019, bank diharuskan memiliki penyangga konservasi sebesar 2,5% dari aset tertimbang menurut risiko, yang membawa total modal Tier 1 Ekuitas Umum menjadi 7%, yaitu., 4,5% + 2,5%.

Sumber daya tambahan

CFI adalah penyedia resmi Halaman Program Commercial Banking &Credit Analyst (CBCA)™ - CBCADapatkan sertifikasi CBCA™ CFI dan menjadi Commercial Banking &Credit Analyst. Daftarkan dan tingkatkan karir Anda dengan program dan kursus sertifikasi kami. program sertifikasi, dirancang untuk mengubah siapa pun menjadi analis keuangan kelas dunia.

Untuk membantu Anda menjadi analis keuangan kelas dunia dan memajukan karir Anda ke potensi penuh Anda, sumber daya tambahan ini akan sangat membantu:

- Rasio Spesifik BankRasio Spesifik BankRasio spesifik bank, seperti margin bunga bersih (NIM), penyisihan kerugian kredit (PCL), dan rasio efisiensi yang unik untuk industri perbankan. Sama halnya dengan perusahaan di sektor lain, bank memiliki rasio khusus untuk mengukur profitabilitas dan efisiensi yang dirancang agar sesuai dengan operasi bisnis mereka yang unik.

- Basel IIBasel IIBasel II adalah perangkat kedua dari peraturan perbankan internasional yang ditetapkan oleh Basel Committee on Bank Supervision (BCBS). Ini merupakan perpanjangan dari peraturan untuk persyaratan modal minimum sebagaimana didefinisikan dalam Basel I. Kerangka Basel II beroperasi di bawah tiga pilar:Persyaratan kecukupan modal, Tinjauan pengawasan, dan disiplin pasar.

- Kalkulator Rasio Kecukupan Modal

- Aset Tertimbang Menurut RisikoAset Tertimbang Menurut RisikoAset Tertimbang Menurut Risiko adalah istilah perbankan yang mengacu pada sistem klasifikasi aset yang digunakan untuk menentukan modal minimum yang harus disimpan bank sebagai cadangan untuk mengurangi risiko kebangkrutan. Mempertahankan jumlah modal minimum membantu mengurangi risiko.

keuangan

-

Apa itu Modal Ventura?

Apa itu Modal Ventura? Modal ventura adalah bentuk pembiayaan yang menyediakan dana untuk tahap awal, perusahaan baru dengan potensi pertumbuhan tinggi, dalam pertukaran untuk ekuitas Ekuitas Pemegang Saham Ekuitas pemegang...

-

Apa itu Akun Ekuitas?

Apa itu Akun Ekuitas? Ada beberapa jenis akun ekuitas yang digabungkan untuk membentuk total ekuitas pemegang saham Ekuitas Pemegang Saham Ekuitas Pemegang Saham (juga dikenal sebagai Ekuitas Pemegang Saham) adalah akun di...