Apa itu Sistem Penilaian CAMELS?

Sistem Peringkat CAMELS dikembangkan di Amerika Serikat sebagai sistem peringkat pengawasan untuk menilai Karir Perbankan (Sisi Jual) bankBank, juga dikenal sebagai Dealer atau secara kolektif sebagai Sisi Jual, menawarkan berbagai peran seperti perbankan investasi, penelitian ekuitas, penjualan &perdagangan kondisi keseluruhan. CAMELS adalah akronim yang mewakili enam faktor yang dipertimbangkan untuk peringkat. Tidak seperti rasio atau peringkat peraturan lainnya, peringkat CAMELS tidak dirilis ke publik. Ini hanya digunakan oleh manajemen puncak untuk memahami dan mengatur kemungkinan risiko.

Otoritas pengawas menggunakan skor pada skala 1 sampai 5 untuk menilai setiap bank. Kekuatan CAMEL terletak pada kemampuannya untuk mengidentifikasi lembaga keuangan yang akan bertahan dan yang akan gagal. Konsep ini awalnya diadopsi pada tahun 1979 oleh Federal Financial Institutions Examination Council (FFIEC) dengan nama Uniform Financial Institutions Rating System (UFIRS). CAMELS kemudian dimodifikasi untuk menambahkan komponen keenam - sensitivitas - ke akronim.

Ringkasan

- Sistem peringkat CAMELS menilai kekuatan bank melalui enam kategori.

- CAMELS adalah singkatan dari kecukupan modal, aktiva, kemampuan manajemen, pendapatan, likuiditas, kepekaan.

- Sistem penilaian berada pada skala satu sampai lima, dengan satu peringkat terbaik dan lima peringkat terburuk. (Hanya perlu diingat bahwa peringkat yang lebih rendah lebih baik, menunjukkan kondisi keuangan yang lebih stabil, bank yang kurang berisiko.)

Apa kepanjangan dari CAMELS?

Komponen CAMELS adalah:

- (C) kecukupan modal

- (Aktiva

- (M) kemampuan manajemen

- (Pendapatan

- (Likuiditas

- (Kepekaan

Kecukupan Modal

Kecukupan modal menilai kepatuhan suatu lembaga terhadap peraturan tentang jumlah cadangan modal minimum. Regulator menetapkan peringkat dengan menilai posisi permodalan lembaga keuangan saat ini dan selama beberapa tahun.

Posisi modal masa depan diprediksi berdasarkan rencana institusi untuk masa depan, seperti apakah mereka berencana untuk membagikan dividen atau mengakuisisi perusahaan lain. Pemeriksa CAMELS juga akan melihat analisis tren, komposisi modal, dan likuiditas modal.

Aktiva

Kategori ini menilai kualitas aset bank. Kualitas aset itu penting, karena nilai aset dapat menurun dengan cepat jika berisiko tinggi. Sebagai contoh, pinjaman adalah jenis aset yang dapat mengalami penurunan nilai jika uang dipinjamkan kepada individu yang berisiko tinggi.

Pemeriksa melihat kebijakan investasi bank dan praktik pinjaman, serta risiko kredit seperti risiko suku bunga dan risiko likuiditas. Kualitas dan tren aset utama dipertimbangkan. Jika lembaga keuangan memiliki tren aset utama kehilangan nilai karena risiko kredit, maka mereka akan menerima peringkat yang lebih rendah.

Kemampuan Manajemen

Kemampuan manajemen mengukur kemampuan tim manajemen institusi untuk mengidentifikasi dan kemudian bereaksi terhadap tekanan keuangan. Kategori tersebut tergantung pada kualitas strategi bisnis bank, kinerja keuangan, dan pengendalian internal. Di bidang strategi bisnis dan kinerja keuangan, pemeriksa CAMELS melihat rencana institusi untuk beberapa tahun ke depan. Ini termasuk tingkat akumulasi modal, tingkat pertumbuhan, dan identifikasi risiko utama.

Untuk pengendalian internal, ujian menguji kemampuan institusi untuk melacak dan mengidentifikasi potensi risiko. Area dalam pengendalian internal termasuk sistem informasi, program audit, dan pencatatan. Sistem informasi memastikan integritas sistem komputer untuk melindungi informasi pribadi pelanggan. Program audit memeriksa apakah kebijakan perusahaan diikuti. Akhirnya, pencatatan harus mengikuti prinsip akuntansi yang sehat dan menyertakan dokumentasi untuk kemudahan audit.

Pendapatan

Penghasilan membantu mengevaluasi kelangsungan hidup jangka panjang institusi. Sebuah bank membutuhkan pengembalian yang sesuai untuk dapat menumbuhkan operasinya dan mempertahankan daya saingnya. Pemeriksa secara khusus melihat stabilitas pendapatan, return on assets (ROA)Return on Assets &Rumus ROA Rumus ROA. Return on Assets (ROA) adalah jenis metrik pengembalian investasi (ROI) yang mengukur profitabilitas bisnis dalam kaitannya dengan total asetnya., margin bunga bersih (NIM), dan prospek pendapatan masa depan di bawah kondisi ekonomi yang keras. Saat menilai pendapatan, penghasilan inti adalah yang paling penting. Pendapatan inti adalah pendapatan jangka panjang dan stabil dari suatu institusi yang dipengaruhi oleh biaya item satu kali.

Likuiditas

Untuk bank, likuiditas sangat penting, karena kurangnya modal likuid dapat menyebabkan bank runBank Run Bank run terjadi ketika nasabah menarik semua uang mereka secara bersamaan dari rekening deposito mereka dengan lembaga perbankan karena takut bank. Kategori CAMELS ini mengkaji risiko suku bungaRisiko Suku BungaRisiko suku bunga adalah kemungkinan penurunan nilai aset akibat fluktuasi suku bunga yang tidak terduga. Risiko suku bunga sebagian besar terkait dengan aset pendapatan tetap (mis., obligasi) daripada dengan investasi ekuitas. dan risiko likuiditasRisiko Utama bagi BankRisiko utama bagi bank meliputi kredit, operasional, pasar, dan risiko likuiditas. Karena bank dihadapkan pada berbagai risiko, mereka memiliki infrastruktur manajemen risiko yang dibangun dengan baik dan diharuskan mengikuti peraturan pemerintah. Suku bunga mempengaruhi pendapatan dari segmen bisnis pasar modal bank. Jika eksposur risiko suku bunga besar, maka investasi lembaga dan nilai portofolio pinjaman akan bergejolak. Risiko likuiditas didefinisikan sebagai risiko tidak dapat memenuhi kebutuhan arus kas sekarang atau masa depan tanpa mempengaruhi operasi sehari-hari.

Kepekaan

Sensitivitas adalah kategori terakhir dan mengukur sensitivitas institusi terhadap risiko pasar. Sebagai contoh, penilaian dapat dilakukan pada pinjaman sektor energi, pinjaman medis, dan pinjaman pertanian. Sensitivitas mencerminkan sejauh mana pendapatan dipengaruhi oleh suku bunga, nilai tukar, dan harga komoditas, semuanya dapat diekspresikan oleh BetaBeta Beta (β) dari keamanan investasi (yaitu saham) adalah pengukuran volatilitas pengembaliannya relatif terhadap seluruh pasar. Ini digunakan sebagai ukuran risiko dan merupakan bagian integral dari Capital Asset Pricing Model (CAPM). Perusahaan dengan beta yang lebih tinggi memiliki risiko yang lebih besar dan juga pengembalian yang diharapkan lebih besar..

Bagaimana Sistem Penilaian CAMELS Bekerja?

Untuk setiap kategori, skor diberikan dari satu sampai lima. Salah satunya adalah skor terbaik dan menunjukkan kinerja yang kuat dan praktik manajemen risiko di dalam institusi. Di samping itu, lima adalah peringkat termiskin. Ini menunjukkan kemungkinan besar kegagalan bank dan perlunya tindakan segera untuk meratifikasi situasi tersebut. Jika kondisi keuangan lembaga saat ini berada di antara 1 dan 5, itu disebut peringkat komposit.

- Skala 1 menyiratkan bahwa bank menunjukkan kinerja yang kuat, adalah suara, dan mematuhi praktik manajemen risiko.

- Skala 2 berarti bahwa lembaga secara finansial sehat dengan kelemahan moderat hadir.

- Skala 3 menunjukkan bahwa lembaga menunjukkan perhatian pengawasan dalam beberapa dimensi.

- Skala 4 menunjukkan bahwa suatu institusi memiliki praktik yang tidak sehat, sehingga tidak aman karena masalah keuangan yang serius.

- Peringkat 5 menunjukkan bahwa suatu institusi pada dasarnya tidak sehat dengan praktik manajemen risiko yang tidak memadai.

Peringkat angka yang lebih tinggi akan menghambat kemampuan bank untuk melakukan ekspansi melalui investasi, merger, atau menambahkan lebih banyak cabang. Juga, lembaga dengan peringkat buruk akan diminta untuk membayar lebih banyak dalam premi asuransi.

Sumber daya tambahan

Terima kasih telah membaca artikel CFI tentang sistem peringkat CAMELS. Untuk terus belajar dan memajukan karir Anda, sumber daya CFI tambahan ini akan membantu:

- Capital Adequacy RatioCapital Adequacy Ratio (CAR) Capital Adequacy Ratio (CAR) menetapkan standar bagi bank dengan melihat kemampuan bank untuk membayar kewajiban dan menanggapi risiko kredit dan risiko operasional.

- LIBORLIBORLIBOR, yang merupakan akronim dari London Interbank Offer Rate, mengacu pada tingkat bunga yang dikenakan bank Inggris kepada lembaga keuangan lainnya untuk

- Basel IIIBasel IIIKesepakatan Basel III adalah serangkaian reformasi keuangan yang dikembangkan oleh Basel Committee on Banking Supervision (BCBS), dengan tujuan memperkuat

- Manajemen RisikoManajemen RisikoManajemen risiko meliputi identifikasi, analisis, dan respons terhadap faktor risiko yang menjadi bagian dari kehidupan bisnis. Biasanya dilakukan dengan

keuangan

-

Apa itu Sistem Pasar Nasional (NMS)?

Apa itu Sistem Pasar Nasional (NMS)? Sistem Pasar Nasional (NMS) adalah mekanisme peraturan yang mengatur operasi perdagangan sekuritas di Amerika Serikat. Ini mencakup semua entitas dan fasilitas, baik negeri maupun swasta, yang terliba...

-

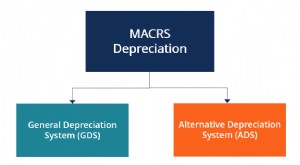

Apa itu Sistem Penyusutan Alternatif (ADS)?

Apa itu Sistem Penyusutan Alternatif (ADS)? Alternative Depreciation System (ADS) adalah metode untuk menghitung penyusutan beberapa jenis aset dalam keadaan khusus. Sistem ADS diperlukan oleh Internal Revenue Service (IRS), dan biasanya mening...