Laba Sebelum Bunga dan Pajak:EBIT Ditentukan

Laba sebelum bunga dan pajak (EBIT) adalah metrik keuangan umum yang digunakan untuk menilai profitabilitas operasi perusahaan. Karena tidak termasuk beberapa pendapatan dan biaya non-operasional seperti bunga dan pajak, EBIT dapat digunakan untuk memberikan gambaran kinerja bisnis yang mendasari perusahaan dan kemampuan untuk menghasilkan keuntungan dari penjualan.

Apa itu Laba Sebelum Bunga dan Pajak (EBIT)?

EBIT adalah pendapatan bersih perusahaan tidak termasuk pembayaran bunga dan pajak penghasilan — pendapatan bersih perusahaan tidak termasuk pembayaran bunga dan pajak penghasilan. EBIT adalah metrik yang berguna untuk manajer bisnis yang ingin memantau kemampuan perusahaan mereka untuk mendapatkan penghasilan yang cukup untuk memberikan keuntungan bagi pemilik bisnis, membayar hutang dan mendanai operasi yang sedang berlangsung.

Takeaways Kunci

- EBIT adalah ukuran kunci dari profitabilitas operasi perusahaan.

- EBIT adalah pendapatan bersih perusahaan tidak termasuk pembayaran bunga dan pajak penghasilan.

- Karena tidak termasuk bunga dan pajak, memeriksa EBIT dapat memberikan gambaran yang lebih jelas tentang kinerja bisnis yang mendasarinya daripada melihat laba bersih.

- Namun, EBIT dapat menjadi indikator yang menyesatkan bagi perusahaan yang berutang tinggi atau mereka yang memiliki aset tetap dalam jumlah besar.

- EBIT mudah dihitung dari laporan laba rugi perusahaan.

- Ada dua cara untuk menghitung EBIT:top down dan bottom up. Kedua metode dapat menghasilkan hasil yang berbeda dalam beberapa kasus.

- Metode top-down menggambarkan kinerja bisnis untuk perusahaan dengan struktur operasi yang kompleks, tetapi metode bottom-up dapat lebih mudah digunakan untuk perusahaan kecil.

EBIT Dijelaskan

Sebagai metrik keuangan, itu agak mirip dengan pendapatan operasional perusahaan, dan kedua istilah tersebut terkadang digunakan secara bergantian. Namun, EBIT berbeda dari pendapatan operasional karena dapat mencakup pendapatan dan beban dari sumber non-operasional, seperti biaya depresiasi dan restrukturisasi. EBIT dapat digunakan untuk menganalisis profitabilitas yang mendasari perusahaan tanpa pengaruh struktur modal (proporsi utang dan ekuitas) dan pengaturan pajak.

Mengapa EBIT Penting?

EBIT adalah metrik penting bagi manajer perusahaan, serta investor dan pemberi pinjaman potensial — meskipun itu bukan salah satu indikator yang ditampilkan dalam prinsip akuntansi yang berlaku umum (GAAP). Ini adalah ukuran kunci dari kemampuan perusahaan untuk menghasilkan keuntungan dari penjualan. Ini juga menjadi dasar ukuran pinjaman utama seperti rasio cakupan bunga (seperti yang akan saya bahas nanti). Beberapa perusahaan melaporkan EBIT sebagai indikator kinerja utama. Tetapi bahkan jika perusahaan tidak melaporkan EBIT, dapat dihitung dari laporan laba rugi perusahaan.

Rumus dan Perhitungan EBIT

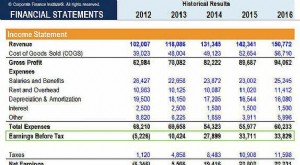

Ada dua cara menghitung EBIT:top down dan bottom up. Metode top-down dimulai dengan laba bersih perusahaan, seperti yang ditunjukkan pada laporan laba ruginya, dan menambahkan kembali bunga dan pajak yang dibayarkan:

EBIT = laba bersih + bunga + pajak

Metode bottom-up dimulai dengan pendapatan penjualan perusahaan dan dikurangi harga pokok penjualan (COGS) dan biaya operasional:

EBIT = pendapatan - HPP - biaya operasional

Dalam banyak kasus, kedua metode perhitungan ini akan menghasilkan hasil yang sama. Namun, Cara-cara tersebut akan memberikan hasil yang berbeda jika laba bersih perusahaan termasuk pendapatan yang bukan berasal dari penjualan dan/atau jika termasuk pengeluaran yang bukan merupakan biaya operasional.

Contoh EBIT

Berikut adalah contoh penggunaan EBIT untuk mengukur profitabilitas. Misalkan laporan laba rugi bisnis mencakup informasi berikut:

Pendapatan penjualan $1, 200, 000 Biaya penjualan $850, 000 Biaya operasional $120, 000 Beban bunga $70, 000 Pajak $50, 000 Laba bersih $110, 000Menghitung EBIT menggunakan pendekatan “top-down”:

EBIT = $110, 000 + $50, 000 + $70, 000 =$230, 000

Menghitung EBIT menggunakan pendekatan “bottom-up”:

EBIT = $1, 200, 000 – $850, 000 – $120, 000 =$230, 000

Dalam contoh ini, kedua perhitungan memberikan hasil yang sama, karena perusahaan tidak memiliki pendapatan yang bukan berasal dari penjualan, atau pengeluaran apa pun yang bukan merupakan biaya operasional (selain pajak dan bunga).

Tapi misalkan perusahaan telah melalui restrukturisasi. Itu menjual lini bisnis yang berkinerja baik tetapi bukan inti bisnisnya, dan telah memanggil konsultan untuk membantunya mendesain ulang sisa bisnisnya. Laporan laba rugi akan terlihat seperti ini:

Pendapatan penjualan $1, 200, 000 Biaya penjualan $850, 000 Biaya operasional $120, 000 Keuntungan pelepasan aset $40, 000 Biaya restrukturisasi $60, 000 Beban bunga $70, 000 Pajak $50, 000 Laba bersih $ 90, 000Menghitung EBIT menggunakan pendekatan top-down memberikan hasil sebagai berikut:

EBIT = 90, 000 + 50, 000 + 70, 000 =$210, 000

Tetapi menghitung EBIT menggunakan pendekatan bottom-up memberikan yang berikut:

EBIT = 1, 200, 000 – 850, 000 – 120, 000 =$230, 000

Pada kasus ini, metode perhitungan EBIT top-down memberikan hasil yang berbeda dengan metode bottom-up, karena mencakup beban non-operasional terkait restrukturisasi perusahaan. Selisih antara dua perhitungan mewakili $20, 000 rugi bersih karena restrukturisasi:$40, 000 keuntungan dari penjualan aset dikurangi $60, 000 dalam biaya restrukturisasi.

Untuk alasan ini, metode top-down kadang-kadang digunakan untuk menganalisis kinerja bisnis untuk perusahaan besar dengan struktur operasi yang kompleks. Namun, untuk perusahaan kecil dan startup dengan struktur yang lebih sederhana, metode bottom-up dapat lebih mudah digunakan.

EBIT dan Pajak

Menghapus pajak dari metrik profitabilitas utama mungkin tampak aneh, sejak, seperti yang dikatakan Benjamin Franklin, “Di dunia ini tidak ada yang pasti kecuali kematian dan pajak.” Tetapi pajak bisnis tidak diterapkan pada periode terjadinya. Kerugian dalam satu periode dapat mengakibatkan kredit pajak yang dapat dibawa perusahaan ke periode berikutnya, kadang-kadang selama bertahun-tahun. Selain itu, undang-undang pajak dapat berubah tanpa banyak pemberitahuan, jadi mungkin bagi perusahaan untuk melaporkan laba laba yang lebih buruk atau lebih baik dibandingkan tahun-tahun sebelumnya hanya karena perubahan pajak. Jadi, mengecualikan pengaruh pajak atas laba yang dilaporkan dapat memberi manajer perusahaan indikasi yang lebih jelas tentang kinerja bisnis dari tahun ke tahun.

Menghapus pajak dari metrik kinerja bisnis juga berguna saat membandingkan perusahaan di berbagai negara, atau bahkan di negara bagian yang berbeda, karena tarif pajak dapat sangat berbeda antar yurisdiksi.

EBIT dan Hutang

Menghapus efek hutang dari metrik kinerja utama perusahaan dapat berguna ketika perusahaan telah mengambil hutang untuk berinvestasi untuk masa depan. Laba operasi bisnis dapat mulai menuai keuntungan dari investasi ekstra meskipun biaya pembayaran utang menekan laba bottom line. Ini akan muncul sebagai peningkatan EBIT.

Perusahaan dapat memiliki struktur modal yang sangat berbeda, dan ini dapat membuat pendapatan bersih mereka terlihat sangat berbeda meskipun bisnis dasarnya serupa. Manajer dapat menggunakan EBIT untuk membandingkan kinerja dasar bisnis mereka sendiri dengan bisnis serupa yang memiliki struktur modal berbeda. Ini bisa menjadi indikator daya saing bisnis yang lebih baik daripada perbandingan langsung laba bersih.

Menggunakan EBIT

EBIT bisa menjadi metrik yang lebih baik daripada laba bersih ketika perusahaan berhutang banyak. Sebagai contoh, misalkan sebuah bisnis memiliki laporan laba rugi yang terlihat seperti ini:

Pendapatan penjualan $1, 200, 000 Biaya penjualan $850, 000 Biaya operasional $120, 000 Beban bunga $300, 000 Pajak $50, 000 Kerugian bersih $120, 000Menghitung EBIT dengan salah satu dari dua metode yang dibahas di atas menunjukkan kepada kita bahwa meskipun perusahaan telah merugi, itu sepenuhnya karena biaya layanan utangnya yang sangat tinggi:

Metode top-down

EBIT = (120, 000) + 300, 000 + 50, 000 =$230, 000

Metode dari bawah ke atas

EBIT = 1, 200, 000 – 850, 000 – 120, 000 =$230, 000

Bisnis yang mendasarinya menguntungkan. Tergantung pada keadaan, karena itu, menyelesaikan masalah keuangan perusahaan ini mungkin melibatkan restrukturisasi utang, dorongan pemotongan biaya dan/atau penjualan aset.

Metrik utama yang sering digunakan oleh manajer bisnis dan pemberi pinjaman untuk menentukan berapa banyak utang yang dapat ditangani perusahaan adalah rasio cakupan bunga (ICR). Ini dihitung sebagai:

ICR = EBIT / beban bunga

ICR menunjukkan proporsi laba sebelum pajak perusahaan yang akan digunakan dalam pembayaran utang. Semakin tinggi proporsi ini, semakin besar kemungkinan perusahaan akan kesulitan membayar utangnya. ICR 1,5 atau kurang sering dianggap mengindikasikan kesulitan utang. Pada contoh di atas, ICR adalah $230, 0000/$300, 000 =0,767, yang berarti perusahaan tidak menghasilkan cukup untuk menutupi hutangnya.

Namun, penting untuk memantau ICR selama periode waktu tertentu, daripada membuat keputusan berdasarkan satu periode saja. Perusahaan dapat mengalami volatilitas yang cukup besar dalam laba bersih tanpa harus bangkrut. Misalkan perusahaan ini biasanya memiliki pendapatan penjualan sekitar $1, 500, 000 dan harga pokok penjualan $750, 000 tetapi telah terpengaruh oleh peristiwa cuaca buruk yang tidak biasa yang telah mengganggu sementara rantai pasokan dan operasi pelanggannya, menyebabkan penjualan turun dan biaya penjualan naik. Menghitung EBIT menggunakan metode bottom-up menghasilkan EBIT sebesar $630, 000 dan ICR sehat 2,1.

EBIT vs EBITDA

Penghasilan sebelum bunga, pajak, depresiasi dan amortisasi (EBITDA) adalah metrik laba operasi yang agak mirip dengan EBIT. Namun, seperti namanya, itu berbeda dari EBIT dalam hal itu juga tidak termasuk penyusutan dan amortisasi aset tetap seperti bangunan dan peralatan. Karena ini, EBITDA dapat memberikan kesan yang lebih menguntungkan dari laba operasi perusahaan daripada EBIT, terutama jika perusahaan memiliki aset tetap yang substansial.

Keuntungan dan Keterbatasan EBIT

Perusahaan dengan aset tetap yang substansial mungkin memiliki pandangan yang terdistorsi tentang kinerja perusahaan menggunakan EBIT, karena sudah termasuk penyusutan dan amortisasi. EBIT juga bisa menjadi metrik yang menyesatkan bagi perusahaan dengan leverage tinggi. Pertimbangkan dua perusahaan yang memiliki laba operasi yang sama, tetapi yang satu memiliki hutang yang jauh lebih besar daripada yang lain. Perusahaan yang lebih banyak berhutang memiliki biaya layanan hutang yang lebih tinggi dan laba bersih yang lebih rendah karena alasan itu dan karena itu lebih mungkin untuk tidak dapat membayar hutangnya. Membandingkan EBIT kedua perusahaan dapat memberikan kesan yang salah bahwa keduanya sama-sama sehat secara finansial.

Akhirnya, EBIT tidak mengukur arus kas. Ada kemungkinan bagi perusahaan untuk memiliki EBIT positif tetapi arus kas negatif dari operasi. Perusahaan dapat melipat karena kurangnya uang tunai bahkan jika mereka menguntungkan dengan langkah-langkah lain, terutama jika mereka sangat berhutang budi.

Tetapi bahkan dengan mempertimbangkan beberapa keterbatasannya, EBIT adalah metrik yang berguna untuk manajer bisnis yang ingin memantau kemampuan perusahaan mereka untuk mendapatkan penghasilan yang cukup untuk memberikan keuntungan bagi pemilik bisnis, membayar hutang dan mendanai operasi yang sedang berlangsung — terutama saat melihatnya menggunakan perangkat lunak akuntansi dengan dasbor yang komprehensif. Ini juga berguna bagi investor dan pemberi pinjaman, karena memfokuskan perhatian pada profitabilitas operasi bisnis dan memberikan aturan praktis yang berguna untuk menilai kemampuan perusahaan untuk membayar utangnya.

Keuangan

-

Apa itu Laba Sebelum Pajak (EBT)?

Apa itu Laba Sebelum Pajak (EBT)? Laba sebelum pajak, atau penghasilan sebelum pajak, adalah subtotal terakhir yang ditemukan dalam laporan laba rugi Laporan Laba RugiLaporan Laba Rugi adalah salah satu laporan keuangan inti perusahaa...

-

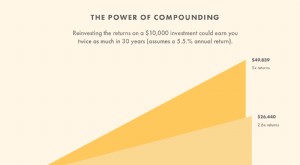

Minat:Pengertian dan Penjelasan

Minat:Pengertian dan Penjelasan Apakah Anda mengambil pinjaman atau mencari tempat untuk menumbuhkan uang Anda, Anda pasti akan menemukan minat. Konsep keuangan inti ini adalah bagian mendasar dari seluruh industri keuangan. Jika An...