Puting pelindung

Apa itu Puting Pelindung?

Protektif put adalah strategi manajemen risiko menggunakan kontrak opsi yang digunakan investor untuk menjaga agar tidak kehilangan kepemilikan saham atau aset. Strategi lindung nilai melibatkan investor yang membeli opsi put dengan biaya, disebut premi.

Put sendiri adalah strategi bearish dimana trader percaya harga aset akan turun di masa depan. Namun, pelindung put biasanya digunakan ketika investor masih bullish pada saham tetapi ingin melakukan lindung nilai terhadap potensi kerugian dan ketidakpastian.

Tempat pelindung dapat ditempatkan pada stok, mata uang, komoditas, dan indeks dan memberikan perlindungan terhadap sisi negatifnya. Tempat perlindungan bertindak sebagai polis asuransi dengan memberikan perlindungan kerugian jika harga aset turun.

Takeaways Kunci

- Protektif put adalah strategi manajemen risiko menggunakan kontrak opsi yang digunakan investor untuk menjaga dari kerugian dalam saham atau aset lainnya.

- Untuk biaya premi, pelindung menempatkan bertindak sebagai polis asuransi dengan memberikan perlindungan kerugian dari penurunan harga aset.

- Protektif menempatkan menawarkan potensi keuntungan yang tidak terbatas karena pembeli juga memiliki saham dari aset yang mendasarinya.

- Ketika pelindung put menutupi seluruh posisi panjang di bawahnya, itu disebut put menikah.

Cara Kerja Pelindung Put

Tempat pelindung biasanya digunakan saat investor membeli atau membeli saham atau aset lain yang ingin mereka pegang dalam portofolio mereka. Khas, seorang investor yang memiliki saham memiliki risiko mengalami kerugian atas investasinya jika harga saham turun di bawah harga beli. Dengan membeli opsi put, kerugian pada saham dibatasi atau dibatasi.

Protektif put menetapkan harga dasar yang diketahui di bawahnya dimana investor tidak akan terus kehilangan uang tambahan bahkan ketika harga aset dasar terus turun.

Put option adalah kontrak yang memberikan pemilik kemampuan untuk menjual sejumlah tertentu dari sekuritas yang mendasarinya pada harga yang ditentukan sebelum atau pada tanggal yang ditentukan. Berbeda dengan kontrak berjangka, kontrak opsi tidak mewajibkan pemegangnya untuk menjual aset dan hanya mengizinkan mereka untuk menjual jika mereka harus memilih untuk melakukannya. Harga kontrak yang ditetapkan dikenal sebagai strike price, dan tanggal yang ditentukan adalah tanggal kadaluarsa atau expired. Satu kontrak opsi setara dengan 100 saham aset dasar.

Juga, seperti semua hal dalam hidup, opsi put tidak gratis. Biaya pada kontrak opsi dikenal sebagai premi. Harga ini memiliki dasar pada beberapa faktor termasuk harga aset dasar saat ini, waktu sampai kadaluarsa, dan volatilitas tersirat (IV)—seberapa besar kemungkinan harga akan berubah—dari aset.

Harga Mogok dan Premi

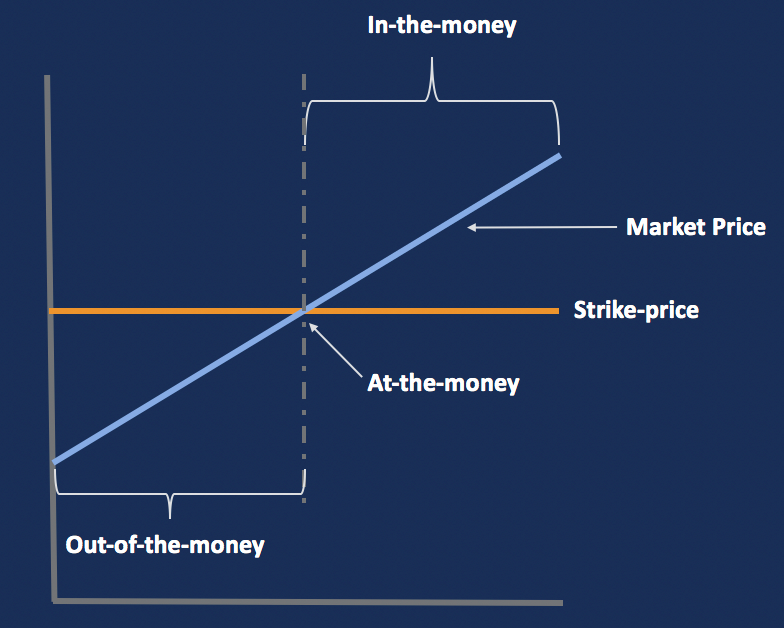

Kontrak opsi put pelindung dapat dibeli kapan saja. Beberapa investor akan membeli ini pada saat yang sama dan ketika mereka membeli saham. Orang lain mungkin menunggu dan membeli kontrak di kemudian hari. Setiap kali mereka membeli opsi, hubungan antara harga aset dasar dan harga kesepakatan dapat menempatkan kontrak ke dalam salah satu dari tiga kategori—dikenal sebagai uang. Kategori ini meliputi:

- At-the-money (ATM) di mana pemogokan dan pasar sama

- Out-of-the-money (OTM) di mana pemogokan di bawah pasar

- In-the-money (ITM) di mana pemogokan berada di atas pasar

Investor yang ingin melakukan lindung nilai kerugian pada suatu holding terutama berfokus pada penawaran opsi ATM dan OTM.

Jika harga aset dan harga kesepakatan sama, kontrak dianggap at-the-money (ATM). Opsi put at-the-money memberi investor perlindungan 100% hingga opsi berakhir. Banyak kali, pelindung akan menjadi at-the-money jika dibeli pada saat yang sama dengan pembelian aset dasar.

Seorang investor juga dapat membeli opsi put out-of-the-money (OTM). Out-of-the-money terjadi ketika harga strike di bawah harga saham atau aset. Opsi put OTM tidak memberikan perlindungan 100% pada sisi negatifnya tetapi sebaliknya membatasi kerugian pada selisih antara harga saham yang dibeli dan harga strike. Investor menggunakan opsi out-of-the-money untuk menurunkan biaya premi karena mereka bersedia menanggung kerugian dalam jumlah tertentu. Juga, semakin jauh di bawah nilai pasar pemogokan, semakin kecil preminya.

Sebagai contoh, seorang investor dapat menentukan bahwa mereka tidak mau mengambil kerugian di luar penurunan 5% dalam saham. Seorang investor dapat membeli opsi put dengan harga strike 5% lebih rendah dari harga saham sehingga menciptakan skenario terburuk dari kerugian 5% jika saham turun. Harga strike dan tanggal kedaluwarsa yang berbeda tersedia untuk opsi yang memberi investor kemampuan untuk menyesuaikan perlindungan—dan biaya premium.

Penting

Put pelindung juga dikenal sebagai put menikah ketika kontrak opsi dicocokkan satu-untuk-satu dengan saham yang dimiliki.

Skenario Potensial dengan Posisi Protektif

Posisi protektif menjaga kerugian sisi bawah tetap terbatas sambil mempertahankan potensi keuntungan tak terbatas ke sisi atas. Namun, strateginya melibatkan menjadi saham yang mendasarinya. Jika saham terus naik, manfaat posisi saham panjang dan opsi beli yang dibeli tidak diperlukan dan akan kedaluwarsa tanpa nilai. Semua yang akan hilang adalah premi yang dibayarkan untuk membeli opsi put. Dalam skenario ini di mana put asli kedaluwarsa, investor akan membeli pelindung lainnya, lagi melindungi kepemilikannya.

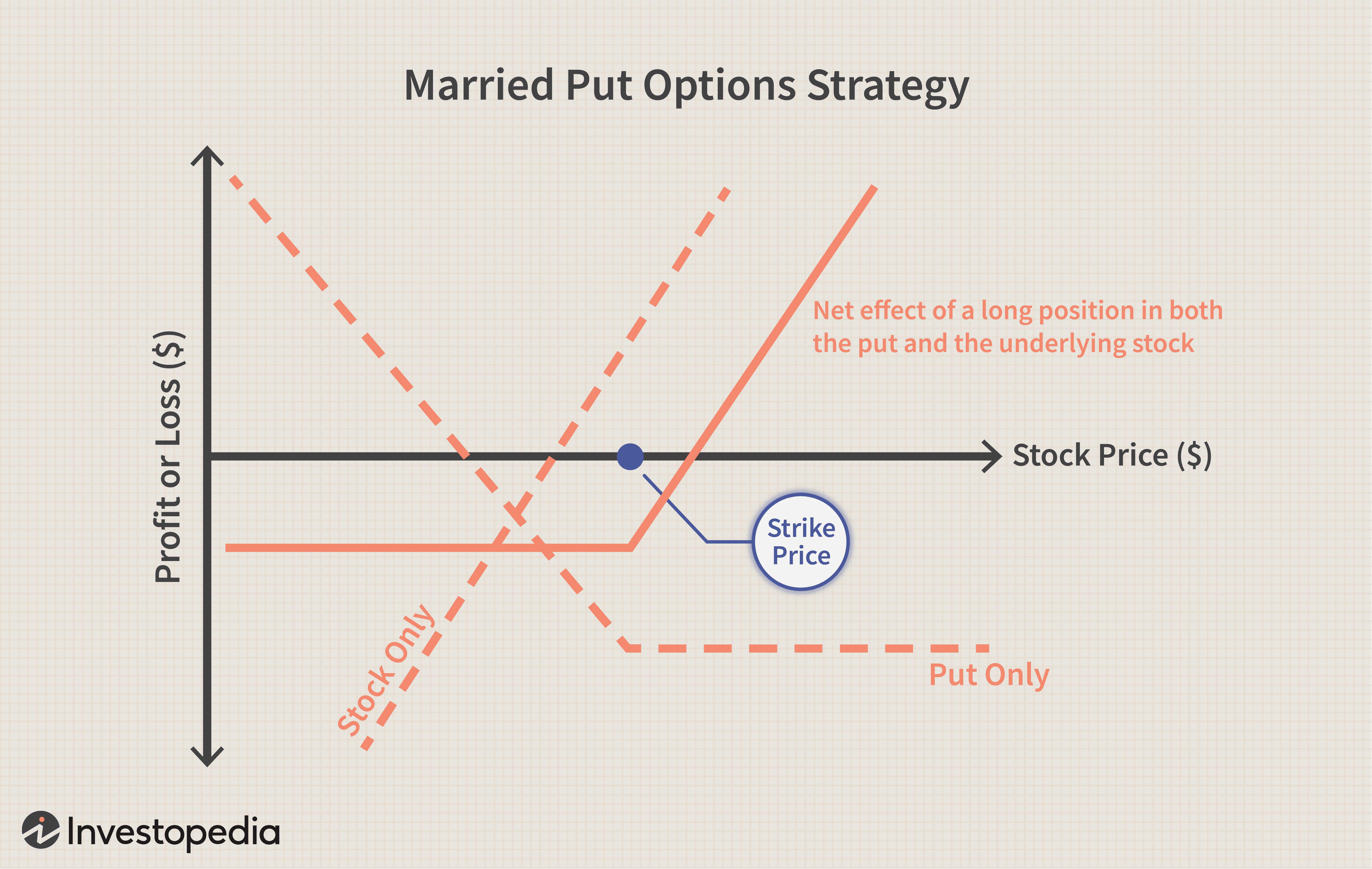

Tempat perlindungan dapat mencakup sebagian dari posisi panjang investor atau seluruh kepemilikan mereka. Ketika rasio cakupan perlindungan put sama dengan jumlah stok panjang, strategi ini dikenal sebagai put menikah.

Put menikah biasanya digunakan ketika investor ingin membeli saham dan segera membeli put untuk melindungi posisinya. Namun, seorang investor dapat membeli opsi put pelindung setiap saat selama mereka memiliki saham tersebut.

Kerugian maksimum dari strategi put protektif terbatas pada biaya pembelian saham yang mendasarinya—bersama dengan komisi apa pun—dikurangi harga strike dari opsi put ditambah premi dan komisi yang dibayarkan untuk membeli opsi tersebut.

Harga strike dari opsi put bertindak sebagai penghalang di mana kerugian pada saham yang mendasarinya berhenti. Situasi ideal dalam posisi protektif adalah harga saham meningkat secara signifikan, karena investor akan mendapatkan keuntungan dari posisi saham yang panjang. Pada kasus ini, opsi put akan kedaluwarsa tanpa nilai, investor akan membayar premi, tetapi saham akan meningkat nilainya.

kelebihan-

Untuk biaya premi, protektif menempatkan memberikan perlindungan downside dari penurunan harga aset.

-

Protektif menempatkan memungkinkan investor untuk tetap lama menawarkan saham potensi keuntungan.

-

Jika seorang investor membeli put dan harga saham naik, biaya premi mengurangi keuntungan pada perdagangan.

-

Jika harga saham turun dan put telah dibeli, premi menambah kerugian pada perdagangan.

Contoh Nyata dari Puting Pelindung

Katakanlah seorang investor membeli 100 lembar saham General Electric Company (GE) seharga $10 per lembar. Harga saham kemudian meningkat menjadi $20, memberi investor $10 per saham dalam keuntungan yang belum direalisasi—belum direalisasi karena belum dijual.

Investor tidak ingin menjual kepemilikan GE mereka, karena saham mungkin lebih menghargai. Mereka juga tidak ingin kehilangan $10 dalam keuntungan yang belum direalisasi. Investor dapat membeli opsi put untuk saham untuk melindungi sebagian dari keuntungan selama kontrak opsi berlaku.

Investor membeli opsi put dengan harga kesepakatan $15 untuk 75 sen, yang menciptakan skenario terburuk menjual saham seharga $15 per saham. Opsi put akan berakhir dalam tiga bulan. Jika saham jatuh kembali ke $10 atau di bawahnya, keuntungan investor pada put option dari $15 dan di bawah pada dolar-untuk-dolar. Pendeknya, di mana saja di bawah $15, investor dilindung nilai sampai opsi berakhir.

Biaya premi opsi adalah $75 ($0,75 x 100 saham). Hasil dari, investor telah mengunci keuntungan minimum sebesar $425 ($15 strike price - $10 harga pembelian =$5 - $0,75 premium =$4,25 x 100 saham =$425).

Dengan kata lain, jika saham turun kembali ke titik harga $10, melepas posisi akan menghasilkan keuntungan sebesar $4,25 per saham, karena investor memperoleh laba $5—pemogokan $15 dikurangi harga pembelian awal $10—dikurangi premi 0,75 sen.

Jika investor tidak membeli opsi put, dan sahamnya jatuh kembali ke $10, tidak akan ada untung. Di samping itu, jika investor membeli put dan sahamnya naik menjadi $30 per saham, akan ada keuntungan $20 pada perdagangan. Keuntungan $20 per saham akan membayar investor $2, 000 ($30 - $10 pembelian awal x 100 saham =$2000). Investor kemudian harus mengurangi premi $75 yang dibayarkan untuk opsi tersebut dan akan pergi dengan laba bersih $1925.

Tentu saja, investor juga perlu mempertimbangkan komisi yang mereka bayarkan untuk pesanan awal dan biaya apa pun yang timbul saat mereka menjual saham mereka. Untuk biaya premi, investor telah melindungi sebagian keuntungan dari perdagangan sampai opsi berakhir sementara masih dapat berpartisipasi dalam kenaikan harga lebih lanjut.

Akhirnya, investor harus menyadari bahwa premi $75 untuk penempatan pada dasarnya adalah biaya asuransi pada posisi tersebut. Orang bisa berargumen bahwa mereka akan lebih baik tidak membeli put sama sekali jika tetap di atas $10. Namun, seperti semua asuransi, memberikan ketenangan pikiran dan perlindungan jika terjadi peristiwa yang merugikan.

Pilihan

-

Cara Mencari Obligasi Tabungan Atas Nama Anda

Cara Mencari Obligasi Tabungan Atas Nama Anda Temukan Obligasi Tabungan Atas Nama Anda Anda bisa mendapatkan daftar obligasi tabungan atas nama Anda dengan mengirimkan surat kepada pemerintah dan meminta informasinya. Namun, Anda perlu beberapa ...

-

Bagaimana merencanakan pengeluaran tak terduga — dan tetap menghemat — dengan anggaran yang ketat

Bagaimana merencanakan pengeluaran tak terduga — dan tetap menghemat — dengan anggaran yang ketat Tidak ada yang mengharapkan yang tak terduga tetapi mengetahui Anda memiliki dana di tangan jika Anda memiliki kemunduran keuangan atau pengeluaran tak terduga yang menghibur. (iStock) Tidak ada yan...

-

Apa itu Opsi Knock-Out?

Apa itu Opsi Knock-Out? Opsi knock-out adalah kontrak opsi yang akan menjadi tidak berharga jika investasi mencapai harga tertentu. Dalam kasus seperti itu, kontrak opsi adalah “knock out, ” dan investor tidak akan menerima ...

-

Tantangan Terberat CFO di tahun 2021

Tantangan Terberat CFO di tahun 2021 Kepala petugas keuangan memiliki banyak pikiran. Peran CFO telah berkembang melampaui tugas-tugas keuangan untuk mencakup tanggung jawab strategis di seluruh perusahaan — sehingga mayoritas terbentang...