Perjanjian UE-Inggris – Layanan Keuangan Lintas Batas:Keluar dengan Paspor,

- Sejak 1 Januari, 2021 Perusahaan Inggris tidak lagi mendapat manfaat dari paspor UE untuk menyediakan layanan keuangan lintas batas. Dengan tidak adanya keputusan kesetaraan oleh UE, tidak mungkin lagi menyediakan layanan keuangan secara lintas batas ke dalam UE.

- Meskipun UE dan Inggris telah mengkonfirmasi pemahaman mereka untuk menyetujui pada Maret 2021 tentang Nota Kesepahaman baru untuk menetapkan kerangka kerja bagi kerja sama regulasi, masih belum jelas apakah kerja sama semacam itu akan mencakup pengakuan kesetaraan Eropa yang stabil.

- Sementara itu, beberapa negara anggota memberikan pengakuan kesetaraan (sementara) di bawah rezim lokal mereka biasanya pada aplikasi dan tunduk pada kondisi tertentu.

Latar belakang . Setelah berakhirnya masa transisi Brexit, perjanjian perdagangan dan kerja sama UE-Inggris yang baru (“Perjanjian”) mulai berlaku pada 1 Januari 2021. Sejak tanggal tersebut, hukum UE yang berlaku secara langsung tidak lagi berlaku di Inggris dan perusahaan-perusahaan Inggris kehilangan akses mereka ke klien dan pasar UE melalui "paspor" mereka. Seperti yang diharapkan, Perjanjian tersebut tidak memberikan akses pasar timbal balik apa pun untuk layanan keuangan dan secara efektif sama dengan “Brexit keras” dalam istilah layanan keuangan—dengan perusahaan Inggris dan UE yang telah menyusun rencana yang telah lama dipikirkan untuk mengatasi hilangnya paspor layanan keuangan UE.

Kesetaraan sebagai Dasar untuk Akses Pasar di Masa Mendatang . Dengan tidak adanya kerangka kerja baru, satu-satunya dasar yang ada di mana perusahaan Inggris dapat menyediakan layanan di UE secara jarak jauh atau "lintas batas" adalah "kesetaraan". Sejumlah Arahan UE (khususnya, Markets in Financial Instruments Directive (“MiFID”), yang mengatur (antara lain) manajemen portofolio, saran investasi dan kegiatan distribusi dana) berisi mekanisme yang memungkinkan perusahaan yang berbasis di negara ketiga untuk mendapatkan akses ke pasar UE, berdasarkan Komisi Eropa yang menganggap rezim peraturan negara ketiga memiliki standar "setara" dengan UE. Awalnya dimaksudkan sebagai dasar yang konsisten bagi perusahaan non-Uni Eropa untuk memberikan layanan kepada klien profesional di UE (mengabaikan aturan lokal negara anggota yang ada tentang akses oleh perusahaan non-UE) atas dasar penentuan bahwa negara non-UE telah aturan standar yang “setara” secara luas dengan UE, Brexit mendorong otoritas UE untuk memperketat prosedur memasuki rezim, serta menambahkan beberapa ketidakpastian mengenai ruang lingkup penilaian "kesetaraan" yang diperlukan dan memberdayakan UE untuk menarik penentuan kesetaraan pada pemberitahuan 30 hari sebelumnya.

Sayangnya, Perjanjian tidak memajukan keputusan kesetaraan ini demi Inggris. Sebagai gantinya, seperti yang dijelaskan dalam Tanya Jawab UE, Inggris dan UE menyepakati “Deklarasi” terpisah yang mencakup komitmen untuk membahas “bagaimana melangkah maju di kedua sisi dengan penentuan kesetaraan antara Uni dan Inggris Raya, tanpa mengurangi proses pengambilan keputusan sepihak dan otonom dari masing-masing pihak”. Sementara ini menyisakan beberapa ruang untuk kerjasama dengan maksud untuk membuat penentuan ini, T&J UE memperjelas bahwa itu adalah “keputusan sepihak dari masing-masing pihak dan tidak dapat dinegosiasikan”. UE telah mengatakan akan mempertimbangkan keputusan kesetaraan "ketika mereka menjadi kepentingan UE". Sejauh ini tidak ada indikasi apakah akan membuat keputusan kesetaraan lebih lanjut dalam jangka pendek atau tidak, dengan posisi resmi UE karena memerlukan informasi lebih lanjut, terutama mengingat perbedaan peraturan di masa depan oleh Inggris.

Bahwa UE telah menyatakan bahwa mereka akan mempertimbangkan keputusan kesetaraan “ketika mereka menjadi kepentingan UE” menimbulkan banyak pertanyaan. Tampaknya tidak ada kebutuhan mendesak bagi UE untuk memberikan kesetaraan, karena UE telah memperpanjang akses ke Inggris untuk kliring pasar keuangan selama 18 bulan hingga Juni 2022. Dari satu perspektif, keputusan kesetaraan mungkin tidak melakukan apa pun untuk mencegah Inggris memenangkan bisnis jasa keuangan melalui "arbitrase peraturan" yang dirasakan, dan mereka tetap menjadi hadiah yang kemungkinan besar akan diberikan oleh UE kepada Inggris. Menarik juga untuk dicatat bahwa pengecualian "orang luar negeri" Inggris secara historis memungkinkan akses oleh perusahaan non-Inggris yang menyediakan layanan keuangan grosir kepada pelanggan Inggris, dengan beberapa contoh pengecualian yang setara di negara-negara Uni Eropa. Sementara UE mungkin menyambut baik posisi Inggris, mungkin juga melihat dengan penuh minat selama tahun depan pada peluang yang dapat dihasilkan oleh tidak adanya kesetaraan untuk bisnis jasa keuangan UE, khususnya apakah bisnis akan beralih dari London ke pusat keuangan UE—tren yang tidak mungkin dibalikkan.

Divergensi Peraturan di Inggris . Sementara pekerjaan UE yang tertunda tentang kesetaraan dapat membuat Inggris kurang cenderung untuk mengumumkan perubahan pada undang-undang jasa keuangan domestik dalam jangka pendek, perbedaan peraturan tampaknya tak terelakkan dalam jangka panjang. Inggris telah mengumumkan bahwa mereka tidak akan menerapkan Peraturan Pengungkapan Keuangan Berkelanjutan UE, yang mulai berlaku pada Maret 2021. Sebaliknya, Inggris akan berkonsultasi tentang rezim domestik yang berfokus pada pengungkapan wajib oleh manajer aset tentang risiko terkait iklim (seperti emisi gas rumah kaca) dalam portofolio mereka mulai tahun 2023. Inggris juga telah mengumumkan bahwa, sementara sebagian besar mengadopsi aturan kehati-hatian baru UE untuk perusahaan investasi, itu akan menunda tanggal aplikasi hingga Januari 2022.

Departemen Keuangan Inggris menerbitkan konsultasi tentang peraturan layanan keuangan pasca-Brexit pada November 2020, secara khusus mengundang pandangan tentang kerangka peraturan jasa keuangan setelah Inggris keluar dari UE. Hal ini tidak menghasilkan proposal legislatif yang konkrit tetapi menandakan perpindahan dari pendekatan peraturan UE (standar peraturan yang terperinci dan agak tidak fleksibel yang ditetapkan dalam undang-undang untuk memfasilitasi pasar tunggal dalam layanan keuangan) ke pendekatan bagi pemerintah Inggris untuk menetapkan kebijakan publik dengan ketergantungan yang besar pada keahlian dan fleksibilitas bagi regulator untuk menetapkan standar peraturan—kerangka kerja yang telah dicakup dalam Undang-Undang Layanan dan Pasar Keuangan Inggris tahun 2000.

Perusahaan Inggris yang Melakukan Layanan di UE di Masa Depan . Dengan tidak adanya kerangka kesetaraan, Perusahaan Inggris perlu memeriksa dengan cermat jenis dan skala kegiatan yang mereka lakukan di UE. Penyediaan layanan dari pangkalan permanen di UE hampir selalu memerlukan otorisasi terkait UE yang terpisah (dan membangun persyaratan "zat" terkait) di negara bagian itu. Perusahaan juga cenderung menyimpulkan bahwa penyediaan layanan kepada klien ritel (setidaknya untuk skala apa pun), atau pemasaran aktif layanan di negara anggota UE, perlu dilakukan dari kantor Uni Eropa yang berwenang. Sebaliknya, penyediaan layanan dengan kunjungan sesekali atau secara jarak jauh akan terus membutuhkan analisis kasus per kasus, dengan penasihat dan regulator di UE mengambil pandangan yang berbeda. Sehubungan dengan itu, Perusahaan Inggris yang melakukan kegiatan pemasaran atau distribusi perlu mempertimbangkan dengan hati-hati risiko kegiatan tersebut diperlakukan sebagai dalam lingkup persyaratan perizinan di yurisdiksi. Meskipun ada argumen bahwa kisaran khas kegiatan "hubungan investor" ekuitas swasta tidak sama dengan penyediaan layanan investasi kepada investor (dengan cara yang sama seperti perusahaan keuangan perusahaan yang melakukan penempatan pasar modal untuk emiten tidak bertindak untuk investor yang berpartisipasi dalam penempatan), tampaknya semakin banyak anggapan bahwa kegiatan pemasaran berada dalam lingkup persyaratan perizinan—dan, mengingat itu, sebagian besar perusahaan sedang mempertimbangkan untuk melibatkan beberapa perlindungan peraturan untuk kegiatan pemasaran UE mereka. Interpretasi ini disorot dalam Arahan UE yang akan datang sehubungan dengan distribusi lintas batas dari usaha investasi kolektif, yang mencadangkan pra-pemasaran yang dilakukan atas nama AIFM ke perusahaan investasi MiFID UE, Lembaga kredit UE dan pengelola dana teregulasi lainnya.

Nota Kesepahaman Inggris-Uni Eropa yang Baru untuk Kerangka Kerja Sama Regulasi di Jasa Keuangan . Selain menandakan bahwa keputusan kesetaraan mungkin dibuat di masa depan oleh UE dan Inggris, Inggris dan UE juga sepakat dalam “Deklarasi” untuk menyetujui pada Maret 2021 tentang Nota Kesepahaman baru untuk kerangka kerja sama regulasi di bidang jasa keuangan. Hal ini diungkapkan secara luas, dan termasuk komitmen untuk menempatkan pengaturan untuk “pertukaran pandangan tentang inisiatif peraturan” dan “peningkatan kerjasama dan koordinasi termasuk di badan-badan internasional”. Apakah ini akan diterjemahkan ke dalam pengaturan konkret atau bahkan penentuan kesetaraan setidaknya di area tertentu tidak jelas.

Kesetaraan Lokal menurut Negara Anggota . Sementara itu, sampai ada kepastian tentang kesetaraan yang diberikan oleh UE, beberapa negara anggota menawarkan status kesetaraan atau mengakomodasi Inggris dan perusahaan "negara ketiga" lainnya yang menawarkan layanan kepada klien profesional secara lintas batas di yurisdiksi mereka. Sebagai contoh, Perusahaan Inggris yang berwenang di bawah MiFID dapat melanjutkan operasi mereka di Swedia berdasarkan perpanjangan sementara paspor sehubungan dengan klien profesional yang ada (dengan siapa mereka memiliki perjanjian kontrak pada atau sebelum 29 Maret 2019) hingga 31 Desember 2021.

Perusahaan yang menyediakan jasa keuangan hanya untuk investor profesional secara lintas batas ke Jerman dapat mengajukan permohonan ke BaFin untuk pengecualian dari persyaratan lisensi Jerman. BaFin akan memberikan dispensasi ini, asalkan perusahaan investasi cukup diawasi di negara bagian asalnya dan regulator negara bagian asalnya mengonfirmasi hal ini kepada BaFin, menegaskan bahwa tidak ada kekhawatiran mengenai perusahaan yang menyediakan layanan ke Jerman dan berjanji untuk memberi tahu BaFin jika masalah tersebut muncul di masa depan. Rezim nasional ini akan digantikan oleh aturan negara ketiga MiFID setelah keputusan kesetaraan dibuat. Setelah mendapatkan dispensasi, perusahaan investasi sebagian akan tunduk pada implementasi MiFID di Jerman. Pada umumnya, aturan tentang organisasi dan tata kelola internal tidak akan berlaku, sementara "perilaku bisnis" MiFID dan aturan anti pencucian uang Jerman akan berlaku. Sementara perusahaan Swiss sampai saat ini menggunakan ini sebagai sarana untuk mengakses investor institusi Jerman, ini adalah proses baru bagi perusahaan Inggris.

Di Luksemburg, pengatur ( Commission de Surveillance du Secteur Financier , “CSSF”) telah memperkenalkan rezim kesetaraan nasional yang memungkinkan perusahaan di enam negara ketiga untuk melakukan layanan investasi di Luksemburg, dan CSSF baru-baru ini memasukkan Inggris dalam daftar yurisdiksi yang dianggap setara untuk penerapan rezim negara ketiga nasional. Lihat catatan kami tentang topik ini.

Dana investasi swasta

- Imelda Shine menulis komentar tentang ILP Irlandia di Private Equity News

- Cara Berinvestasi di Ekuitas Swasta

- Ekuitas Swasta vs. Ekuitas Publik:Apa Bedanya?

- CFO modern tidak bisa menjadi segalanya bagi semua orang

- Laporan Komisi Eropa tentang tinjauan AIFMD

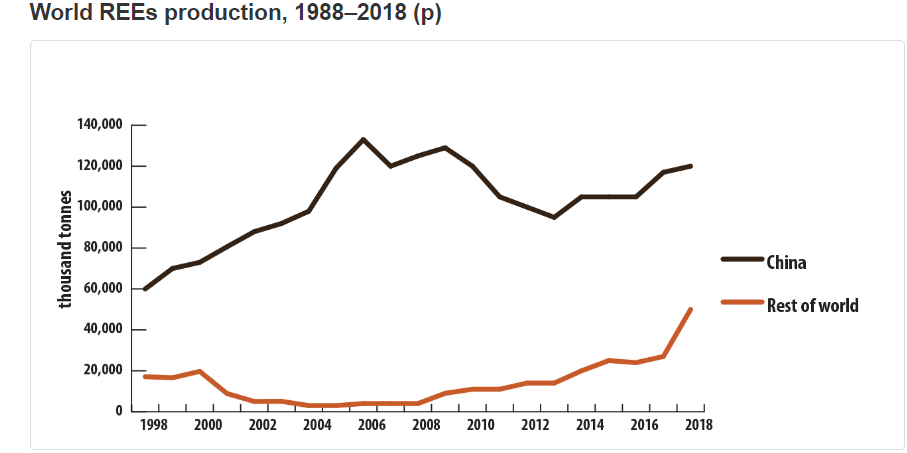

- China Tetap Menjadi Pemain Ekonomi dan Geo-Politik Penting

-

Apa itu Indikator MBA Harvard?

Apa itu Indikator MBA Harvard? Indikator MBA Harvard dirancang untuk membantu individu mengevaluasi peluang pasar investasi berdasarkan berapa banyak mahasiswa MBA Harvard yang bekerja di bidang yang dianggap sebagai “bidang yang p...

-

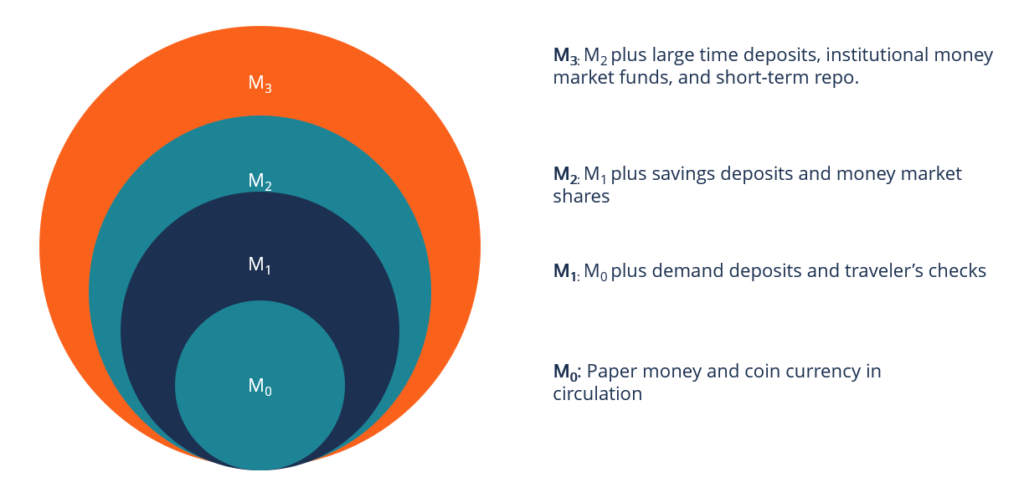

Apa itu Agregat Moneter?

Apa itu Agregat Moneter? Agregat moneter adalah ukuran persediaan uang di suatu negara. Bank sentral mengukur agregat uang dan menyajikannya dalam bentuk seri saham mata uang nasional akhir bulan. Di Amerika, agregat moneter ...

-

Jejak lingkungan ekonomi digital mengancam planet ini

Jejak lingkungan ekonomi digital mengancam planet ini Masyarakat modern telah memberikan perhatian yang signifikan terhadap janji-janji ekonomi digital selama satu dekade terakhir. Tapi itu telah memberikan sedikit perhatian pada jejak lingkungan negatif...

-

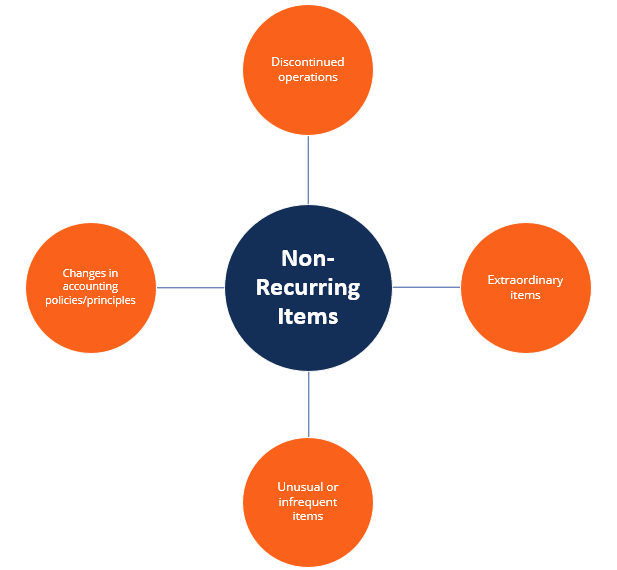

Apa itu Item Tidak Berulang?

Apa itu Item Tidak Berulang? Dalam akuntansi, item yang tidak berulang adalah keuntungan atau kerugian yang jarang atau tidak normal yang dilaporkan dalam laporan keuangan perusahaanTiga Laporan KeuanganKetiga laporan keuangan te...