Saham untuk Memberi Energi Portofolio Anda

Rantai45154

Jika sektor energi menggoda Anda untuk berinvestasi 10 tahun lalu, Anda akan lebih baik meletakkan uang Anda di bawah kasur. Indeks MSCI USA IMI Energy kehilangan rata-rata 0,2% per tahun selama dekade terakhir. Itu dibandingkan dengan pengembalian tahunan sebesar 8,5% untuk keseluruhan indeks pasar saham AS MSCI. Dan stok energi sepertiga lebih bergejolak daripada pasar secara keseluruhan. Berisiko tinggi, imbalan rendah—bukan formula yang bagus untuk investor. (Harga dan pengembalian per 18 Mei.)

Tetapi saham energi yang kinerjanya buruk dalam beberapa tahun terakhir kini mulai bangkit dan mewakili peluang yang baik. Jangan gila, tapi belilah beberapa. Untuk sebagian besar sektor, nilai saham terkait erat dengan harga minyak dan gas, dan akhir-akhir ini meningkat.

Perjalanan liar minyak. Selama satu dekade terakhir, harga minyak telah sloshing sekitar. Pertimbangkan minyak mentah Brent, digunakan sebagai patokan untuk sekitar dua pertiga dari kontrak global (patokan populer lainnya adalah West Texas Intermediate, atau WTI). Brent, yang berasal dari ladang minyak di Laut Utara, adalah minyak bumi yang memiliki karakteristik ringan dan manis (kepadatan rendah dan rendah sulfur) yang membuatnya relatif mudah untuk disuling. Pada puncak ledakan ekonomi global pada musim panas 2008, per barel (42 galon) Brent memuncak sedikit di atas $140. Saat resesi melanda, Brent turun menjadi $34. Brent tidak pernah kembali pusing, ketinggian preresesi, tetapi kembali di atas $100 pada awal 2011. Penurunan dan kenaikan tajam lainnya telah mengikuti, dan hari ini sekitar $79.

Mengapa volatilitas? Permintaan telah melambung karena pertumbuhan ekonomi global telah berkurang dan meningkat. Tingkat pertumbuhan China turun tajam dari 2010 hingga 2015 dan sejak itu mendatar sekitar 7%. Pertumbuhan AS dan Eropa telah meningkat, tapi tidak ada yang tahu berapa lama ekspansi akan berlangsung. Juga, teknologi baru telah meningkatkan pasokan karena lebih mudah untuk mengekstrak minyak dan gas—melalui pengeboran dan fracking horizontal—dengan AS yang memimpin. Pada tahun 2017, AS adalah produsen minyak utama dunia. Akhirnya, keputusan Presiden Trump untuk keluar dari perjanjian nuklir dengan Iran, produsen minyak nomor lima dunia tahun lalu, bisa mengurangi produksi Iran. Untuk melihat efek dari kekuatan-kekuatan ini pada harga saham energi, pertimbangkan perusahaan seperti Schlumberger (simbol SLB, $74), penyedia layanan luas yang berbasis di Houston untuk perusahaan eksplorasi minyak dan gas. (Saham yang saya suka dicetak tebal.) Schlumberger, dengan kapitalisasi pasar (harga kali saham beredar) sebesar $103 miliar, adalah perusahaan energi AS paling berharga ketiga dalam bentuk apa pun, dan stoknya merupakan indikator yang baik dari kesehatan industri energi secara umum.

Ketika harga minyak dan gas turun dan prospek suram, pengeboran melambat secara substansial. Pengebor minyak dapat mematikan rig, dan perusahaan jasa minyak menderita karenanya. Ketika harga minyak mentah naik tajam pada tahun 2014, Harga saham Schlumberger melonjak ke rekor $118. Harga minyak kemudian jatuh, dan Schlumberger jatuh, juga—turun menjadi $61 pada November lalu. Baru-baru ini, saham telah reli, meskipun tidak banyak. Pada pertengahan Mei, ia diperdagangkan 37% di bawah level tertinggi empat tahun lalu.

Perusahaan eksplorasi dan produksi minyak dan gas (E&P), yang menemukan minyak dan gas dan mengekstraknya, mengikuti pola yang sama—meskipun, untuk banyak, volatilitasnya bahkan lebih ekstrim. Bagian dari minyak bumi oasis (OAS, $13)—produsen minyak dan gas dengan sumber daya di Montana, North Dakota dan Texas—melonjak 51% hanya dalam sebulan menyusul kenaikan produksi kuartal pertama dan lonjakan harga rata-rata minyak yang dijual. Tetap, sahamnya adalah 77% di bawah level tertinggi tahun 2014.

Ketiga, dan lebih beragam, jenis perusahaan energi—dengan hulu (menemukan dan memproduksi), operasi aliran tengah (pengangkutan) dan hilir (pemurnian dan penjualan ke konsumen)—cenderung tidak terlalu fluktuatif. Ketika harga minyak turun, begitu juga keuntungan hulu, tetapi keuntungan hilir dapat meningkat karena konsumen meningkatkan permintaan bensin yang lebih murah. Contoh perusahaan energi terintegrasi ini adalah ExxonMobil (XOM, $81) dan Chevron (CVX, $128), dua perusahaan terbesar di sektor ini.

Menebak harga minyak di masa depan itu sulit, tapi orang mencoba. Goldman Sachs melihat Brent memuncak pada $83 pada akhir Juli, kemudian turun kembali ke $75—peningkatan besar dari $45 pada pertengahan tahun 2017. Pertanyaan yang lebih baik adalah apakah harga saham energi sudah sesuai. Secara umum, mereka tampaknya undervalued karena kenaikan harga saham belum menyusul kenaikan harga Brent.

K7-GLASSMAN.indd

Gambar Getty

Jika Anda tidak memiliki energi dalam portofolio Anda, ini saat yang tepat untuk membeli—dan menahan—sektor ini. Energi saat ini mewakili 6% dari indeks 500 saham Standard &Poor, dan itu tentang berapa banyak yang harus Anda miliki, juga.

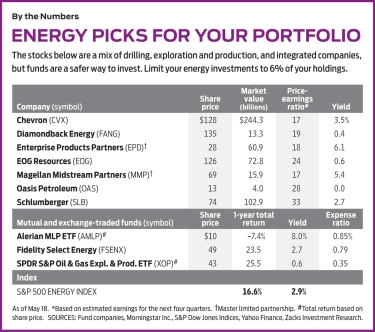

Cara terbaik untuk membeli. Sektor dana yang diperdagangkan di bursa atau reksa dana adalah cara paling aman untuk berinvestasi. Satu masalah dengan sebagian besar ETF berbasis indeks adalah bahwa mereka terlalu berbobot terhadap Exxon dan Chevron. Alternatif yang baik adalah Eksplorasi &Produksi Minyak &Gas SPDR S&P (XOP, $43), yang memegang 69 saham E&P yang kira-kira berbobot sama, dengan tidak melebihi 3% dari aset. saya juga suka Fidelity Pilih Energi (FSENX), dana terkelola yang memiliki 8% di Chevron tetapi juga memiliki 7% di Sumber Daya EOG (EOG, $126), sebuah perusahaan E&P global yang besar, dan 5% dalam Energi balik berlian (FANG, $135), produser AS yang sangat sukses. (Saham Diamondback telah kembali 32,6% selama 12 bulan terakhir, sedangkan rata-rata saham E&P telah kembali 27,7%.) Kelemahan dana Fidelity adalah rasio biaya 0,79%, dibandingkan dengan 0,35% untuk SPDR.

Cara lain untuk berinvestasi adalah melalui kemitraan terbatas utama. saham MLP, atau unit, perdagangan seperti saham, tetapi mirip dengan perwalian investasi real estat, MLP tidak membayar pajak perusahaan dan sebaliknya mentransfer kewajiban langsung ke pemegang unit. MLP umumnya membuat distribusi ukuran yang baik, terdiri dari pengembalian modal dan pendapatan, secara teratur kepada pemegang unit—meskipun, tentu saja, pembayaran tidak dijamin.

MLP juga menghasilkan formulir pajak K-1 sial untuk Anda ajukan setiap tahun. Tapi itu tidak masalah dengan satu ETF populer yang disebut MLP Alerian (AMLP, $10). Ini memegang bagian dari 26 MLP infrastruktur energi yang terpisah, termasuk Mitra Magellan Midstream (MMP, $69), yang memiliki jaringan pipa terpanjang di negara itu, dan Mitra Produk Perusahaan (EPD, $28), favorit saya sejak lama.

MLP Alerian telah mengungguli saham energi lainnya akhir-akhir ini karena dua alasan:Pertama, sebagai permainan infrastruktur jangka panjang, harganya tidak begitu terkait erat dengan pergerakan harga minyak jangka pendek (yang arahnya baru-baru ini, tentu saja, sudah bangun), dan, kedua, undang-undang pajak yang baru lebih membantu perusahaan konvensional daripada MLP. Tapi saya berharap ETF akan bangkit kembali, dan ini adalah pilihan jangka panjang yang bagus. Hasil saat ini adalah 8,0% kekalahan.

Tidak, Saya tidak menyebutkan investasi energi terbarukan, seperti tenaga surya dan angin. Minyak dan gas mewakili 63% dari seluruh konsumsi energi AS. Itu akan berubah, tapi tidak untuk sementara.

Dana investasi publik

- Argumen menentang Hipotesis Pasar Efisien

- 5 Alasan Mengapa STP Lebih Baik daripada Investasi Lump Sum

- Risiko Reksa Dana - Mengenal Jenis Risiko Investasi Reksa Dana

- Bagaimana Mendapatkan Pernyataan Capital Gain Untuk Investasi Reksa Dana?

- LVHD Legg Mason:Lebih Banyak Penghasilan,

- 4 Keunggulan yang Ditawarkan Reksa Dana

-

Jarak Sosial dari Scammers COVID-19

Jarak Sosial dari Scammers COVID-19 Beberapa mungkin menyebutnya ceruk pasar, tetapi yang lain akan menyebutnya perampokan jalan raya. Dalam arti sebenarnya dari Jangan biarkan krisis yang baik sia-sia, scammer online bermunculan di se...

-

5 Perpindahan Uang Sebelum Mengajukan Kartu Kredit

5 Perpindahan Uang Sebelum Mengajukan Kartu Kredit Anda siap mengajukan permohonan kartu kredit pertama Anda. Atau, mungkin Anda hanya ingin menambahkan kartu lain ke dek plastik yang berputar di dompet Anda. Apapun kasusnya, ada pergerakan uang terte...

-

Obligasi Korporasi:Berikut adalah risiko dan manfaat besar

Obligasi korporasi merupakan salah satu cara untuk berinvestasi pada suatu perusahaan, menawarkan risiko yang lebih rendah, cara pengembalian yang lebih rendah untuk memainkan kesuksesan perusahaan ya...

-

Perbedaan Antara Judul yang Diselamatkan &Dibangun Kembali

Perbedaan Antara Judul yang Diselamatkan &Dibangun Kembali Ketika Anda membeli kendaraan, Anda mungkin mengharapkan untuk menerima gelar — dan memang seharusnya begitu. Judul berisi informasi seperti nomor identifikasi kendaraan, merek dan tahun serta nomor p...