6 cara Roth IRA mengalahkan IRA tradisional

Roth IRA dicintai oleh penabung yang menggunakannya, dan untuk alasan yang bagus. Apakah Anda berusia 25 atau 65 tahun, kendaraan investasi pensiun ini menawarkan sejumlah manfaat.

Versi Roth dari pengaturan pensiun individu memungkinkan sebagian besar investor menghemat hingga $5, 500 di tahun 2017, meskipun jika Anda berusia di atas 50 tahun, Anda dapat menambahkan $1, 000 dalam kontribusi mengejar ketinggalan. Itu sama dengan IRA tradisional.

Perbedaan signifikan antara Roth dan mitra tradisionalnya bergantung pada kapan Anda membayar pajak dan berapa banyak uang yang akhirnya diberikan kepada Paman Sam.

Perencana keuangan secara rutin mengatakan orang-orang muda harus berinvestasi di Roth karena mereka akan mendapat manfaat paling banyak dari banyak kualitasnya yang luar biasa. Tapi kenyataannya, Roth IRA adalah pilihan yang baik untuk orang-orang dari segala usia.

Berikut adalah enam cara Roth IRA mengalahkan IRA tradisional.

1. Anda mendapatkan penghasilan bebas pajak di masa pensiun

Dengan Roth IRA, penabung mendapatkan aliran pendapatan bebas pajak di masa pensiun. Dan bukan hanya kontribusi yang keluar bebas pajak. Paman Sam tidak peduli dengan penghasilan apa pun. Itu bisa menjadi kesepakatan yang cukup manis ketika Anda berbicara tentang peracikan selama beberapa dekade.

Satu-satunya tangkapan adalah Anda membayar pajak penghasilan atas kontribusi Anda di muka.

Berbeda dengan IRA tradisional, yang memberi investor pengurangan pajak untuk tahun kontribusi dibuat, versi Roth memungkinkan penabung menyumbangkan uang setelah pajak hari ini dan menarik pokok dan penghasilan bebas pajak saat pensiun.

“Untuk individu yang mencari diversifikasi pajak di masa pensiun, Roth IRA adalah salah satu dari sedikit wadah yang dapat mereka buat yang memastikan bahwa mereka memiliki aliran pendapatan bebas pajak di masa pensiun, ” kata Ken Hevert, wakil presiden senior di Fidelity Investments.

2. Roth IRA menawarkan fleksibilitas

Menyiapkan dan memelihara rekening tabungan darurat seperti mengisi ember bocor. Tidak akan pernah penuh, dan jika Anda tidak memperhatikan, itu akan kosong dengan sangat cepat.

Dalam keadaan darurat, a Roth IRA bisa memberikan uang tunai cepat. Itu karena kontribusi Roth dapat ditarik tanpa penalti kapan saja.

“Kami tidak mendorong itu karena memang seharusnya itu kendaraan yang diperuntukkan untuk pensiun, ” kata Maria Bruno, Analis investasi profesional dan senior CFP dengan Grup Strategi Investasi Vanguard. Tetapi dia menambahkan:"Kenyataannya adalah bahwa itu memang menawarkan beberapa fleksibilitas."

Untuk mengambil lebih dari sekedar kontribusi, investor harus berusia minimal 59 1/2 tahun, dan rekening harus sudah dibuka selama lima tahun. Tetapi ada beberapa penarikan yang memenuhi syarat jika Anda tidak memenuhi persyaratan usia atau periode penahanan.

“Salah satunya adalah, contohnya, pembelian rumah pertama kali hingga $10, 000. Lainnya adalah biaya pendidikan pasca sekolah menengah, ” kata Bruno.

Ada beberapa keadaan lain juga, menurut IRS:

- Cacat permanen.

- Biaya pengobatan yang tidak diganti yang melebihi 10 persen dari pendapatan kotor yang disesuaikan — 7,5 persen untuk mereka yang berusia 65 tahun atau lebih selama tahun pajak 2016.

- Pajak kembali.

- Membayar premi asuransi kesehatan saat menganggur.

3. Anda dapat berkontribusi setelah usia 70 1/2

Dengan IRA tradisional, investor harus berhenti memberikan kontribusi ketika mereka berusia 70 1/2 tahun, di mana mereka dipaksa untuk mengambil distribusi dan mulai membayar pajak atas uang itu.

Roth IRA tidak memiliki distribusi minimum yang diperlukan. Itu berarti Anda dapat hidup hingga 120 tanpa pernah mengetuk Roth IRA Anda.

Plus, siapa pun dengan penghasilan yang diperoleh dapat terus menambah akun Roth IRA mereka tanpa memandang usia.

4. Manfaat Ahli Waris Anda

Pendekatan lepas tangan yang dilakukan IRS dengan Roth IRA juga bermanfaat bagi ahli waris Anda. Penabung dengan akun yang cukup dapat memberikan penghasilan bebas pajak kepada penerima manfaat yang dapat diperpanjang seumur hidup mereka.

“Ini memungkinkan Anda untuk membayar pajak di muka untuk generasi mendatang, ” kata profesional CFP Frank Armstrong, pendiri Solusi Investor di Miami.

“Sebagai alat perencanaan perkebunan, itu luar biasa kuat, " dia berkata. “Cucu akan menerima penghasilan bebas pajak selama sisa hidup mereka; semua pendapatan untuk jangka waktu yang lama akan benar-benar bebas pajak.”

Imbalannya adalah Anda membayar pajak sekarang atas kontribusi tersebut. Tetapi jika Anda mengantisipasi meninggalkan uang untuk anak-anak atau cucu-cucu, meninggalkan keringanan pajak hari ini dapat memberikan dorongan warisan Anda di masa depan.

5. Orang berpenghasilan tinggi memiliki entri 'pintu belakang'

Mereka yang berpenghasilan tinggi umumnya tidak dapat memberikan kontribusi ke Roth IRA. IRS memiliki ambang batas pendapatan yang membatasi ukuran kontribusi yang dapat dibuat oleh orang berpenghasilan tinggi. Di atas ambang batas itu, kontribusi langsung ke Roth IRA tidak diperbolehkan.

Tapi ada cara untuk itu. Orang yang menghasilkan banyak uang dapat memberikan kontribusi yang tidak dapat dikurangkan ke IRA tradisional dan kemudian mengubahnya menjadi Roth.

“Itu yang kami sebut Roth pintu belakang. Semua orang dapat melakukan IRA yang tidak dapat dikurangkan dan kemudian dikonversi ke Roth, "Ucap Armstrong.

Perhatikan bahwa IRS mengharuskan Anda untuk mempertimbangkan semua kepemilikan sebelum pajak Anda saat menghitung kewajiban pajak dari suatu konversi. Karena rumit, sebaiknya berkonsultasi dengan profesional pajak sebelum mencoba manuver ini.

6. Bisa menjadi pilihan jangka panjang terbaik

Bagi orang-orang yang mencari keringanan dari tagihan pajak hari ini, memberikan kontribusi ke IRA tradisional menawarkan potongan pajak selamat datang yang tidak akan Anda dapatkan dengan Roth.

“Jika situasi pajak Anda sangat tinggi hari ini dan Anda berharap akan lebih rendah setelah Anda pensiun, maka Anda ingin menggunakan IRA biasa atau 401(k), ” kata Armstrong, dari Solusi Investor.

Tetapi mengambil keuntungan dari keringanan pajak hari ini meninggalkan banyak manfaat berharga dari Roth di atas meja.

“Jika Anda memenuhi syarat dan memiliki pilihan, Roth IRA dari waktu ke waktu akan memberikan manfaat yang lebih besar di masa pensiun, Fidelity's Hevert berkata. “Manfaat utamanya adalah di masa pensiun karena mereka bebas pajak dan dapat tinggal di akun bebas pajak lebih lama lagi. Dalam semua perbandingan, memasukkan uang ke dalam opsi bebas pajak biasanya akan lebih besar daripada opsi lainnya.”

pensiun

- Apa itu Pencocokan 401k &Bagaimana Cara Kerjanya?

- Inilah Bagaimana Anda Harus Menganggarkan Cek Jaminan Sosial Anda

- Roth IRA:Berapa Banyak yang Harus Anda Masukkan?

- Anuitas Indeks Ekuitas:3 Alasan untuk Ragu

- Memutuskan untuk mengambil Jamsostek? Lakukan 3 hal ini terlebih dahulu

- Penabung ekstrim yang pensiun pada usia 33 menjelaskan cara membesarkan anak-anak dengan gaya hidup hemat

-

Pembaruan Pemeriksaan Stimulus:Administrasi Biden Mengumumkan Pembayaran $600 Baru untuk Beberapa Orang Amerika

Pembaruan Pemeriksaan Stimulus:Administrasi Biden Mengumumkan Pembayaran $600 Baru untuk Beberapa Orang Amerika Banyak atau semua produk di sini berasal dari mitra kami yang membayar komisi kepada kami. Begitulah cara kami menghasilkan uang. Tetapi integritas editorial kami memastikan pendapat para ahli kami ti...

-

5 Hambatan yang Dapat Anda Harapkan dalam Perjalanan Anda Menuju Kebebasan Finansial

5 Hambatan yang Dapat Anda Harapkan dalam Perjalanan Anda Menuju Kebebasan Finansial Jalan menuju kebebasan finansial diaspal dengan niat baik — dan dikotori dengan tanda selip dari mereka yang memulai, tapi memilih jalan yang lebih mudah. Ini bisa menjadi kesepian, jalan berkelok-kel...

-

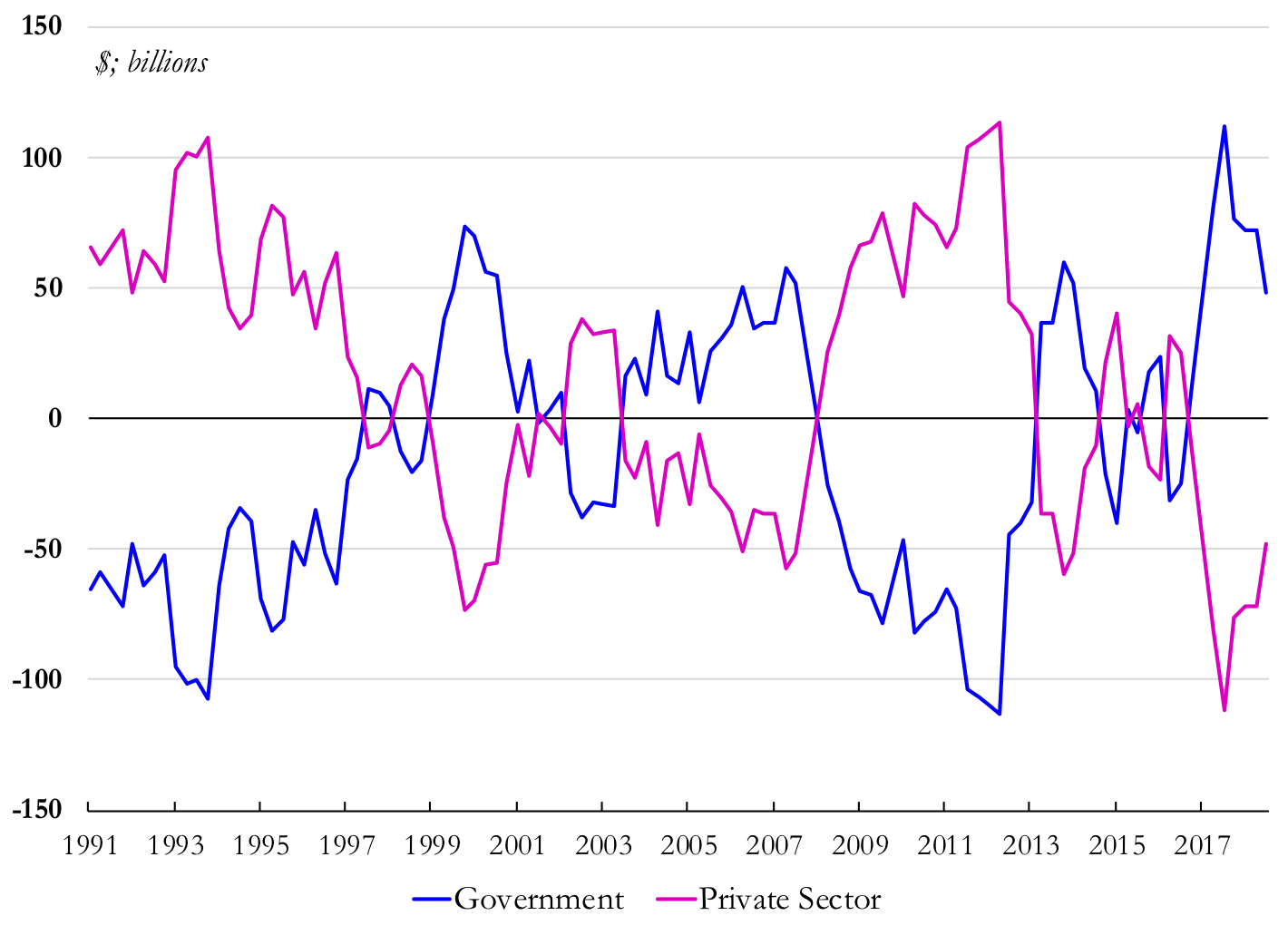

Apa itu Penjaminan?

Apa itu Penjaminan? Dalam perbankan investasi, underwriting adalah proses di mana bank meningkatkan modal untuk klien (korporasi, lembaga, atau pemerintah) dari investor dalam bentuk ekuitas atau surat utang. Artikel i...

-

Apa Jenis Utama Metode Penyusutan?

Apa Jenis Utama Metode Penyusutan? Ada beberapa jenis beban penyusutan Beban Penyusutan Ketika aset jangka panjang dibeli, itu harus dikapitalisasi bukannya dibebankan pada periode akuntansi itu dibeli masuk dan formula yang berbeda un...