Haruskah Freelancer Memanfaatkan IRA?

Salah satu yang berharga, hal-hal manis yang Anda lepaskan saat menjadi pekerja lepas adalah 401(k) yang disponsori perusahaan—bersama dengan kontribusi yang sesuai. Tapi di sisi lain, freelancer memiliki beberapa pilihan dalam hal menabung untuk telur sarang pensiun.

Jika Anda bertanya-tanya apakah Anda harus mempertimbangkan untuk memberikan kontribusi ke akun pensiun IRA, jawaban singkatnya adalah "ya".

Meskipun ada pilihan lain untuk menabung untuk masa pensiun saat Anda wiraswasta—SEP IRA, IRA SEDERHANA, Individual 401(k) dan Health Savings Accounts (HSA)—sebuah IRA tidak boleh diabaikan.

Saya membuka IRA jauh sebelum saya terjun ke pekerjaan lepas penuh waktu. Dan sampai hari ini saya masih memberikan kontribusi secara rutin. Selain memberi Anda alasan mengapa Anda harus mempertimbangkan untuk mendirikan IRA, kami akan mempelajari beberapa strategi penghematan pajak dengan IRA Anda.

Manfaatkan Bunga Majemuk

Semakin awal Anda mulai memberikan kontribusi ke akun IRA Anda, semakin banyak uang Anda akan tumbuh. Karena aset pensiun Anda akan bertambah seiring waktu, semakin cepat Anda dapat memanfaatkannya, semakin sedikit mereka harus berkontribusi di kemudian hari, menjelaskan Adam Beatty, seorang CFP® dan pendiri Manajemen Kekayaan Bullogic . “Akan lebih mudah untuk menghemat 5 persen dari gaji Anda hari ini daripada 20 persen dari gaji Anda dalam 10 tahun, ” kata Beatty.

Untuk mengilustrasikan kekuatan magis dari bunga majemuk , katakanlah satu orang memaksimalkan 401(k) mereka selama 10 tahun pertama karir mereka. Setelah itu, mereka tidak memasukkan sepeser pun lagi. Orang kedua tidak berkontribusi apa pun selama 10 tahun pertama karir mereka, kemudian memaksimalkan kontribusi mereka selama 33 tahun ke depan sampai mereka pensiun. Ternyata orang pertama akan keluar lebih dulu beberapa ratus ribu, meskipun menyumbang $400, 000 lebih.

Ada Penghematan Pajak Manis

Bingung apa perbedaan antara IRA tradisional versus Roth? Meskipun batas kontribusi tahunannya sama—$5, 500 di tahun 2018, dan $1, 000 tambahan "pengejaran" jika Anda berusia 50 tahun ke atas—perbedaan utamanya adalah kapan Anda akan dikenai pajak.

IRA tradisional ditangguhkan pajak, yang berarti Anda akan dikenakan pajak saat Anda mulai mengambil kontribusi. Roth IRA, di samping itu, sudah dikenakan pajak, yang berarti Anda akan dikenakan pajak pada tahun Anda memberikan kontribusi. Di sisi lain, penarikan yang Anda lakukan umumnya bebas pajak.

Tradisional Versus Roth:Yang Mana untuk Berkontribusi?

Jadi pertanyaan besarnya adalah kapan Anda ingin dikenai pajak. Jika Anda baru memulai karir lepas Anda dan tidak menghasilkan banyak uang, Beatty merekomendasikan agar Anda memulai Roth IRA. “Jika Anda baru memulai, penghasilan Anda harus rendah, yang pada gilirannya akan membuat braket pajak Anda tetap rendah, ” kata Beatty. “Jika Anda berakhir di braket pajak yang lebih tinggi saat pensiun, itu akan membuat membayar pajak sekarang menjadi pilihan yang lebih baik. Plus itu akan membuat pajak Anda terdiversifikasi untuk masa pensiun. ” Tambahan, karena pajak penghasilan sangat rendah sekarang, mungkin masuk akal untuk berkontribusi pada Roth IRA dan dikenai pajak atas kontribusi Anda sekarang.

Shane Mason, CPA/PFS dan CFP® di Brooklyn Fi , perusahaan jasa perencanaan keuangan untuk materi iklan profesional, setuju. Jika Anda berada di dua terendah kurung pajak federal dan dapatkan $38, 700 atau kurang, Mason merekomendasikan untuk berkontribusi pada Roth IRA. Dan jika Anda termasuk golongan pajak yang lebih tinggi, kemudian berkontribusi pada IRA tradisional.

Apa yang Harus Dilakukan Jika Anda Berada di Pagar

Tidak yakin apakah akan berkontribusi pada Roth atau IRA tradisional atau berada di perbatasan dua kurung pajak? Jika itu masalahnya, pertimbangkan untuk membagi investasi Anda sehingga Anda berkontribusi setengah ke Roth IRA dan setengah ke IRA tradisional, kata David Zaegel, sebuah CFP®, BPA, dan pendiri CWO untuk Disewa . Dengan cara itu, ketika Anda akan membayar pajak akan tersebar.

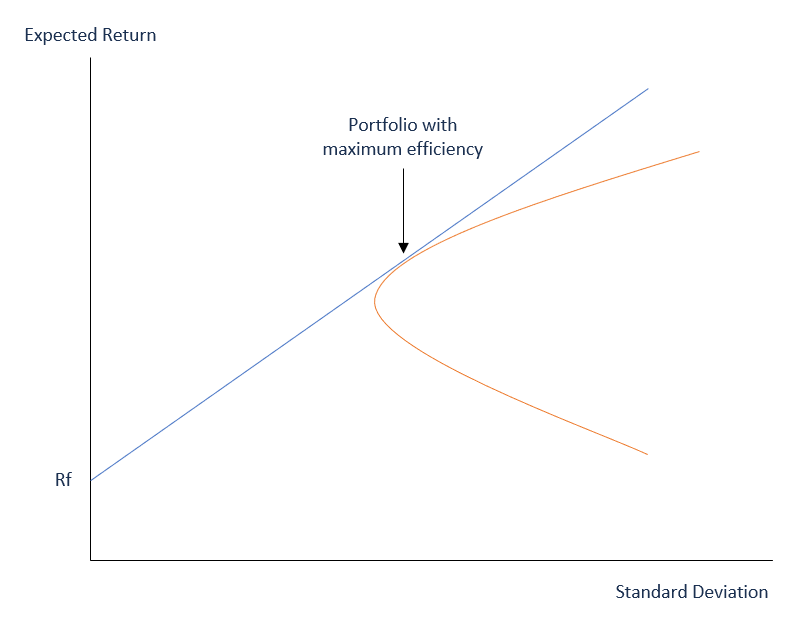

Fokus pada Diversifikasi Pajak

Selain seberapa besar kontribusi Anda, Anda juga ingin mendiversifikasi pajak Anda. Tidak ada yang bisa memprediksi masa depan, dan Anda tidak sepenuhnya yakin kelompok pajak apa yang akan Anda terima saat Anda mencapai usia pensiun. Dan karena keuangan Anda tidak hidup dalam gelembung, perubahan dalam kode pajak dan kebijakan akan mempengaruhi berapa banyak Anda akan dikenakan pajak dan kapan.

Di situlah diversifikasi pajak datang untuk menyelamatkan. Pendeknya, diversifikasi pajak adalah memiliki campuran investasi sebelum pajak dan pajak tangguhan sehingga Anda tidak dikenai pajak untuk semuanya dengan cara yang sama atau sekaligus. Salah satu alasan mengapa Anda harus melakukan diversifikasi dengan berbagai jenis rekening pensiun adalah, Anda dapat mengatur dari mana penghasilan Anda berasal, dan kelola pajak Anda berdasarkan itu, jelas Zaegel.

Penting untuk memikirkan gambaran besar tentang diversifikasi pajak, dan buatlah rencana untuk mengurangi jumlah pajak yang Anda bayar, jelas Zaegel. “Banyak orang mengurangi pajak sekarang, yang bisa dimengerti, tetapi Anda harus mempertimbangkan dampak pajak total dalam jangka panjang.”

Untuk tabungan pensiun, seringkali merupakan ide yang baik untuk memiliki campuran pra-pajak (yaitu, 401[k], IRA tradisional) dan dana setelah pajak (Roth dan rekening kena pajak), jelas Henry-Moreland. “Karena semua uang sebelum pajak itu akan menjadi penghasilan kena pajak setelah Anda menariknya di masa pensiun, ” kata Henry-Moreland, “Ini adalah langkah yang cerdas juga untuk memiliki sejumlah uang yang telah Anda bayar pajaknya.”

Pertimbangkan "Pendekatan Bucket"

Karena banyak pekerja lepas memulai karir mereka dengan penghasilan sederhana yang berangsur-angsur meningkat saat mereka memantapkan diri, Henry-Moreland menyarankan pendekatan "ember" untuk tabungan pensiun. Anda mulai dengan ember terkecil—tradisional atau Roth IRA, yang paling mudah diatur dan dikelola. Dan ketika Anda mencapai batas kontribusi untuk rencana tersebut, Anda tumpah ke ember berikutnya.

Apakah akan memilih tradisional atau Roth, IRA adalah cara yang bagus bagi pekerja lepas untuk menabung untuk masa pensiun. Dan saat menyusun rencana permainan untuk disimpan untuk sarang telur Anda, pastikan untuk mengerjakan pekerjaan rumah Anda dan mempertimbangkan strategi penghematan pajak. Diri masa depan Anda pasti akan berterima kasih.

Pandangan dan pendapat yang diungkapkan dalam artikel ini adalah milik penulis dan tidak mencerminkan pendapat atau pandangan Intuit Inc, Mint atau organisasi afiliasi apa pun. Posting blog ini bukan merupakan, dan tidak boleh dianggap sebagai pengganti nasihat hukum atau keuangan. Setiap situasi keuangan berbeda, saran yang diberikan dimaksudkan untuk umum. Silakan hubungi penasihat keuangan atau hukum Anda untuk mendapatkan informasi khusus untuk situasi Anda.

menginvestasikan

-

Apa itu Penganggaran Modal?

Apa itu Penganggaran Modal? Penganggaran modal mengacu pada proses pengambilan keputusan yang diikuti perusahaan sehubungan dengan proyek padat modal mana yang harus mereka kejar. Proyek padat modal tersebut dapat berupa apa saj...

-

Apa itu Candlestick Dragonfly Doji?

Apa itu Candlestick Dragonfly Doji? Candlestick dragonfly doji adalah pola candlestick dengan pembukaan, Menutup, dan harga aset yang tinggi pada tingkat yang sama. Pola doji capung tidak muncul terus-menerus. Ini digunakan sebagai indi...

-

Ini Bisa Berarti 261 Peluang untuk Menggandakan Uang Anda (atau Lebih Baik)

Ini Bisa Berarti 261 Peluang untuk Menggandakan Uang Anda (atau Lebih Baik) Tom Gentile Pada tahun 2016, Saya mengungkap pola menghasilkan uang yang belum pernah terjadi sebelumnya dengan potensi untuk menggandakan uang Anda dalam empat hari atau kurang, minggu demi minggu. ...

-

Kartu Kredit Aman Terbaik

Kartu Kredit Aman Terbaik Kartu kredit yang dijamin memiliki reputasi buruk, dan sebagian besar produk ini layak mendapatkannya. Terlalu sering, perusahaan yang menawarkan kartu aman melakukannya untuk memangsa mereka yang mem...