Apa itu Noncallable?

Tidak dapat dipanggil, juga disebut tidak dapat ditebus, mengacu pada jenis surat berharga yang tidak dapat ditarik kembali (ditebus) oleh penerbitnya sebelum jatuh tempo kecuali denda dibayarkan kepada pemegang efek. Dua contoh umum adalah obligasi yang tidak dapat ditarik kembali dan saham preferen yang tidak dapat ditarik kembali.

Sebagian besar Obligasi Negara dan Daerah Analisis Kredit Obligasi Daerah Analisis kredit obligasi daerah melibatkan evaluasi obligasi daerah untuk menentukan kelayakannya sebagai peluang investasi. Obligasi kota adalah jenis yang tidak dapat ditarik. Penerbit sekuritas yang tidak dapat ditarik menanggung lebih banyak risiko dan dijual dengan harga yang lebih tinggi daripada penerbit sekuritas yang dapat ditarik.

Ringkasan

- Noncallable mengacu pada sekuritas yang tidak dapat dipanggil (ditebus) oleh penerbitnya kecuali denda dibayarkan kepada pemegang sekuritas.

- Surat berharga yang dapat ditagih dapat ditebus oleh penerbit dalam keadaan atau hari yang ditentukan dalam ketentuan panggilan.

- Sekuritas yang tidak dapat ditarik melindungi investor dari risiko reinvestasi, tetapi membatasi fleksibilitas emiten untuk merestrukturisasi pembiayaan mereka. Karena itu, investor dalam sekuritas yang dapat ditarik dikompensasikan dengan premi panggilan dari penerbit.

Noncallable vs Callable

Penerbit sekuritas yang tidak dapat ditarik kembali tidak dapat menebus atau membeli kembali sekuritas tersebut kecuali jika ada penalti yang dibayarkan. Sebaliknya, sekuritas yang dapat dipanggil dapat ditebus oleh penerbitnya dalam keadaan atau hari tertentu yang ditentukan dalam ketentuan panggilan.

Provisi panggilan diselesaikan ketika obligasi korporasi yang dapat ditarik kembali atau saham preferenSaham PreferenSaham preferen (saham preferen, saham preferen) adalah kelas kepemilikan saham dalam suatu perusahaan yang memiliki klaim prioritas atas aset perusahaan atas saham biasa. Sahamnya lebih senior daripada saham biasa tetapi lebih junior relatif terhadap utang, seperti obligasi. dikeluarkan. Ini menetapkan peristiwa pemicu untuk opsi panggilan, Misalnya, ketika harga aset atau tingkat bunga mencapai nilai tertentu, atau pada tanggal tertentu.

Keamanan yang dapat dipanggil memberi penerbit fleksibilitas yang lebih besar untuk merestrukturisasi hutang mereka, tetapi risiko reinvestasi yang lebih besar bagi investor ketika keamanan ditebus. Karena itu, sekuritas callable biasanya diterbitkan dengan harga yang lebih rendah dari sekuritas noncallable dengan sifat yang sama untuk mengkompensasi investor.

Obligasi yang tidak dapat ditarik

Surat berharga dan obligasi daerah pada umumnya tidak dapat ditarik. Jika suatu obligasi benar-benar tidak dapat ditarik, penerbit tidak dapat menebus obligasi ini selama seluruh jangka waktu hingga jatuh tempo. Penerbit harus membayar bunga yang ditentukan dalam kontrak terlepas dari perubahan kurs di pasar saat ini. Dengan demikian, penerbit menanggung risiko bunga.

Ketika harga pasar turun, penerbit harus terus membayar bunga awal yang lebih tinggi sesuai dengan kontrak, yang menyebabkan biaya pembiayaan yang lebih tinggi. Namun, pemegang obligasi yang tidak dapat ditarik dapat memperoleh manfaat dari tingkat bunga yang dijamin ini dan mendapatkan perlindungan dari risiko reinvestasi.

Obligasi korporasi sering kali dapat dipanggil. Penerbit obligasi yang dapat dipanggil memiliki opsi untuk memilih apakah akan menebus obligasi sebelum jatuh tempo atau tidak. Dibandingkan dengan penerbit obligasi yang tidak dapat ditarik kembali, penerbit obligasi callable menanggung risiko bunga yang jauh lebih rendah.

Ketika harga pasar turun ke tingkat tertentu, penerbit dapat menebus obligasi dengan membayar pokok dan bunga sampai dengan tanggal, kemudian menerbitkan obligasi lain pada tingkat bunga pasar saat ini yang lebih rendah. Pemegang obligasi dengan demikian terkena risiko reinvestasi, karena mereka perlu menginvestasikan kembali pada pengembalian pinjaman yang lebih rendah.

Untuk mengkompensasi pemegang obligasi atas risiko, obligasi yang dapat ditarik biasanya membayar tingkat bunga yang lebih tinggi daripada obligasi yang tidak dapat ditarik, yang berarti bahwa harga obligasi yang dapat ditarik biasanya lebih rendah. Nilai obligasi yang dapat ditarik adalah nilai dari obligasi lurus (tidak dapat ditarik atau puttable) dikurangi nilai opsi beli.

Banyak obligasi mencakup istilah yang dapat dipanggil dan yang tidak dapat ditarik. Mereka tidak dapat dipanggil untuk jangka waktu tertentu setelah penerbitan dan menjadi dapat dipanggil kembali setelah itu. Periode waktu yang tidak dapat ditarik dikenal sebagai periode perlindungan panggilan di mana pemegang obligasi menerima pembayaran bunga yang dijaminHutang BungaHutang Bunga adalah akun kewajiban yang ditampilkan pada neraca perusahaan yang mewakili jumlah beban bunga yang telah diperoleh terlepas dari perubahan kurs pasar saat ini.

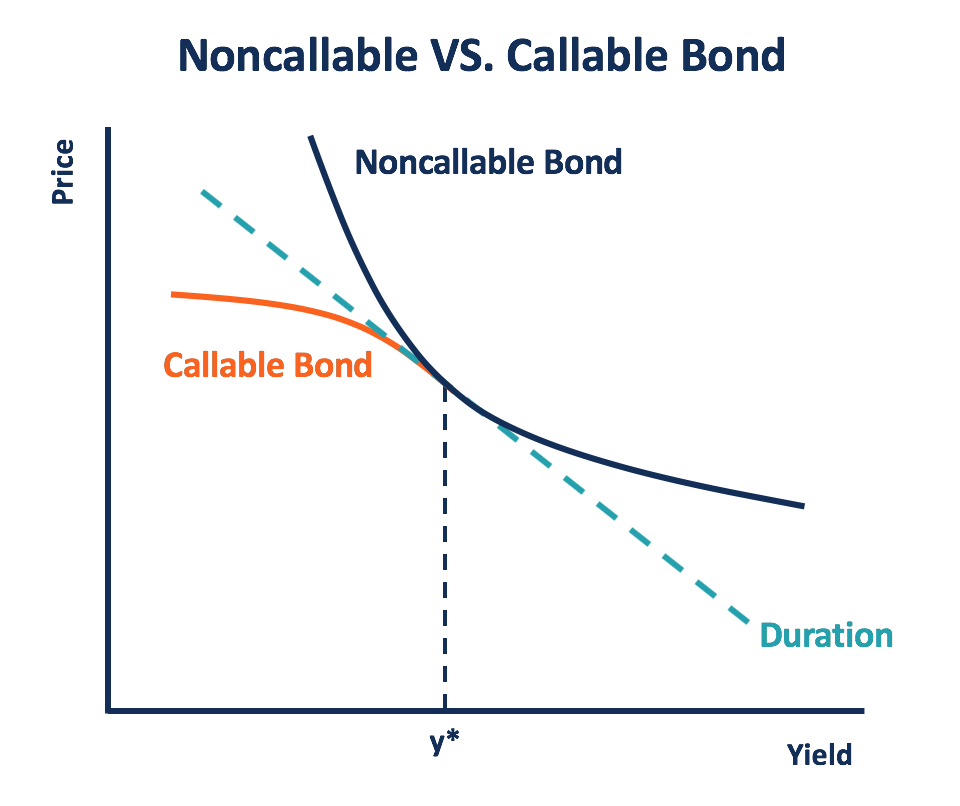

Hubungan antara hasil dan nilai obligasi yang tidak dapat ditarik dapat diplot sebagai kurva cembung. Harga obligasi turun dengan peningkatan hasil dan naik dengan penurunan. Perubahan harga lebih sensitif terhadap penurunan daripada peningkatan hasil.

Obligasi yang dapat dipanggil menunjukkan pola yang sama dengan obligasi yang tidak dapat ditarik karena imbal hasil meningkat karena kecil kemungkinan bagi penerbit untuk menebusnya ketika harga pasar naik. Namun, ketika harga pasar turun, kemungkinan penebusan meningkat, yang membuatnya lebih berisiko bagi pemegang obligasi.

Dengan demikian, ketika tingkat bunga turun, kenaikan harga obligasi yang dapat ditarik jauh lebih kecil dari pada obligasi yang tidak dapat ditarik. Semakin rendah harga pasar, semakin sedikit kenaikan harga yang dapat dipanggil.

Saham Preferen yang tidak dapat ditarik kembali

Saham preferen yang tidak dapat ditarik mirip dengan obligasi yang tidak dapat ditarik karena penerbit tidak dapat membeli kembali saham preferen pada harga tertentu. Saham preferen yang tidak dapat ditarik lebih melindungi investor dari risiko reinvestasi daripada saham yang dapat ditarik kembali.

Penerbit saham preferen yang dapat dipanggil dapat membeli kembali saham tersebut ketika mereka memiliki kesempatan untuk menerbitkan kembali saham dengan tingkat dividen yang lebih rendah. Untuk menebus saham, penerbit biasanya perlu membayar investor dengan harga yang lebih tinggi dari nilai nominal sebagai kompensasi atas risiko reinvestasi mereka. Bagian dari nilai yang dibayarkan penerbit di atas harga nominal adalah premi panggilan.

Saham preferen yang dapat dipanggil umumnya memiliki jangka waktu perlindungan panggilan, yang telah ditentukan sebelumnya dalam ketentuan panggilan. Penerbit hanya diperbolehkan untuk menebus setelah periode perlindungan panggilan.

Bacaan Terkait

CFI adalah penyedia resmi Halaman Program Commercial Banking &Credit Analyst (CBCA)™ global - CBCADapatkan sertifikasi CBCA™ CFI dan menjadi Commercial Banking &Credit Analyst. Daftarkan dan tingkatkan karir Anda dengan program dan kursus sertifikasi kami. program sertifikasi, dirancang untuk membantu siapa saja menjadi analis keuangan kelas dunia. Untuk terus memajukan karir Anda, sumber daya CFI tambahan di bawah ini akan berguna:

- Saham Preferen Non-CallableNon-Callable Preferred StockNon-callable prefered stock (juga dikenal sebagai saham preferen yang tidak dapat ditebus) adalah jenis saham preferen yang tidak menyertakan fitur yang dapat dipanggil. Dengan kata lain, penerbit saham preferen yang tidak dapat ditarik kembali tidak memiliki opsi untuk membeli kembali saham yang diterbitkan tersebut

- Options:Calls and PutsOptions:Calls and PutsOpsi adalah kontrak derivatif yang memberikan hak kepada pemegangnya, tapi bukan kewajiban untuk membeli atau menjual aset pada tanggal tertentu pada harga tertentu.

- Callable BondCallable Bond Callable bond (redeemable bond) adalah jenis obligasi yang memberikan hak kepada penerbit obligasi, tapi bukan kewajiban untuk menebus obligasi sebelum tanggal jatuh tempo. Obligasi yang dapat dipanggil adalah obligasi dengan opsi beli yang disematkan. Obligasi ini umumnya datang dengan batasan tertentu pada opsi panggilan.

- Sekuritas Dimiliki hingga Jatuh Tempo Sekuritas Dimiliki hingga Jatuh Tempo adalah efek yang dibeli dan akan dimiliki oleh perusahaan hingga jatuh tempo. Mereka tidak seperti sekuritas perdagangan atau sekuritas yang tersedia untuk dijual

menginvestasikan

-

10 persewaan tepi laut yang menakjubkan dengan harga di bawah $1,

10 persewaan tepi laut yang menakjubkan dengan harga di bawah $1, 000 per minggu Ini akan menjadi musim panas, dan hidup harus mudah. Tetapi jika Anda pernah menetapkan harga liburan selama seminggu, Anda sudah tahu betapa mengejutkannya pengalaman itu. Bahkan keti...

-

Apa itu Segitiga Penipuan?

Apa itu Segitiga Penipuan? Segitiga penipuan adalah kerangka kerja yang biasa digunakan dalam audit untuk menjelaskan alasan di balik keputusan seseorang untuk melakukan penipuan. Segitiga penipuan menguraikan tiga komponen yan...

-

Apa itu Tenaga Kerja Langsung?

Apa itu Tenaga Kerja Langsung? Tenaga kerja langsung mengacu pada gaji dan upahRemunerasiRemunerasi adalah semua jenis kompensasi atau pembayaran yang diterima individu atau karyawan sebagai pembayaran untuk layanan mereka atau pek...

-

7 Langkah Finansial yang Harus Dilakukan di Usia 20-an yang Akan Menjaga Masa Depan Anda

7 Langkah Finansial yang Harus Dilakukan di Usia 20-an yang Akan Menjaga Masa Depan Anda Anda berusia 20-an dan terburu-buru untuk memenuhi kebutuhan adalah kebiasaan Anda. Dan kamu masih muda, jadi mengapa repot-repot menyisihkan uang itu untuk hari hujan, Baik? Salah. Sekarang adalah wa...