Apa itu Penghasilan Sebelumnya?

Laba yang hilang adalah potensi penghasilan yang dapat dicapai, tetapi tidak hadir karena dikenakan biaya, biaya atau waktu yang hilang. Contohnya adalah biaya investasi yang dikeluarkan oleh investor yang membayar biaya seperti biaya manajemen untuk reksa dana Reksa Dana Reksa dana adalah kumpulan uang yang dikumpulkan dari banyak investor untuk tujuan berinvestasi di saham, obligasi, atau surat berharga lainnya. Reksa dana dimiliki oleh sekelompok investor dan dikelola oleh para profesional. Pelajari tentang berbagai jenis reksa dana, bagaimana mereka bekerja, dan keuntungan dan kerugian dari investasi di dalamnya atau investasi atau komisi dana yang diperdagangkan di bursa (ETF) kepada perusahaan pialang saham.

Istilah "penghasilan terdahulu" adalah peluang atau biaya peluang yang hilang karena modal investasi yang hilang dari biaya juga dapat menghasilkan pengembalian tambahan.

Penghasilan yang hilang juga dirujuk dalam konteks pekerjaan. Ini biasanya mengacu pada penghasilan yang hilang dengan memilih untuk menghadiri perguruan tinggi atau universitas penuh waktu atau dengan mengambil cuti panjang dari pekerjaan – seperti ketika seorang ibu memilih untuk mengambil cuti hamil untuk tinggal di rumah dan merawat anak-anaknya.

Ringkasan

- Laba yang hilang menggambarkan potensi pendapatan investasi yang dapat diperoleh jika investasi mereka tidak dikenakan biaya atau pengeluaran.

- Konsep laba terdahulu penting karena menunjukkan biaya sebenarnya kepada investor bahwa biaya investasi, dan pendapatan reinvestasi yang hilang mewakili.

- Penghasilan yang hilang juga menggambarkan ketika seseorang memilih untuk melepaskan potensi pendapatan untuk jumlah aktual yang lebih rendah, seperti ketika seseorang meninggalkan pekerjaan gaji untuk kembali ke sekolah atau untuk membesarkan anak-anak.

Signifikansi Laba yang Terlupakan

Banyak investor tidak menyadari dampak penuh dari hasil investasi mereka dari biaya investasi. Penjualan reksa dana biasa atau biaya manajemen sebesar 1% -2% mungkin tampak relatif tidak signifikan, tapi dalam jangka panjang, mereka memiliki efek negatif yang substansial pada pengembalian investasi.

Asumsikan bahwa Anda menginvestasikan $10, 000 dalam reksa dana yang membebankan biaya manajemen tahunanBiaya ManajemenBiaya Manajemen adalah biaya yang dibayarkan kepada para profesional yang dipercaya untuk mengelola investasi atas nama klien. Biasanya ditentukan sebagai persentase dari total 2%. Ini berarti bahwa $200 akan dipotong dari total modal investasi Anda setiap tahun. Sekarang, asumsikan bahwa investasi reksa dana Anda menghasilkan pengembalian tahunan rata-rata 8%.

Pada akhir 10 tahun, Anda akan membayar $2, 000 – 20% dari investasi awal Anda – dalam biaya manajemen. Tetapi untuk menghitung berapa biaya yang sebenarnya Anda keluarkan, Anda harus mempertimbangkan berapa banyak lagi uang yang dapat diperoleh investasi Anda jika semua uang yang digunakan untuk biaya malah menghasilkan laba tahunan 8% bersama dengan sisa modal investasi Anda.

Pada kasus ini, potensi kehilangan pendapatan tambahan adalah $1, 560,88. Angka tersebut dihitung dengan menjumlahkan bunga majemuk pada $200 yang ditambahkan setiap tahun selama 10 tahun.

Karena itu, total biaya sebenarnya dari biaya manajemen yang tampaknya tidak signifikan selama 10 tahun bukanlah $2, 000 tapi $3, 560,88 ($2, 000 + $1, 560.88) dalam pendapatan sebelumnya.

Faktanya, jumlah sebenarnya dari pendapatan yang hilang akan lebih tinggi karena pengembalian tahunan 8% atas investasi Anda akan meningkatkan jumlah dolar absolut dari biaya manajemen 2% yang dibebankan setiap tahun.

Namun, kami mengasumsikan biaya manajemen tahunan konstan dalam contoh ini.

Laba yang hilang disorot sehingga investor dapat membuat keputusan berdasarkan informasi tentang alternatif investasi mereka dan untuk memastikan mereka mencari investasi yang memaksimalkan pengembalian dengan meminimalkan biaya investasi atau penghasilan yang hilang.

Penghasilan yang Dikorbankan melalui Pendidikan

Karena biaya pendidikan tinggi telah meroket selama beberapa dekade terakhir dan banyak lulusan menemukan diri mereka dibebani dengan jumlah pinjaman siswa yang mengejutkan Pinjaman PendidikanPinjaman pendidikan mengacu pada jenis pinjaman yang dipinjam oleh siswa untuk membiayai pengeluaran mereka terkait dengan pasca sekolah menengah atau lebih tinggi, dampak dari pendapatan yang hilang saat mengejar gelar universitas menjadi lebih penting.

Penghasilan yang hilang adalah, pada konteks ini, pada dasarnya biaya tambahan pendidikan tinggi. Mereka mewakili pendapatan yang mungkin diperoleh seseorang dengan bekerja penuh waktu selama empat tahun daripada menghabiskan waktu itu untuk mengejar pendidikan tinggi.

Pendeknya, biaya sebenarnya untuk menghadiri universitas selama empat tahun untuk mendapatkan gelar bukan hanya biaya kuliah dan biaya terkait lainnya, tetapi mencakup semua uang yang dapat diperoleh selama empat tahun bekerja penuh waktu.

Tentu saja, seseorang harus mengimbangi biaya itu dengan keuntungan dari potensi penghasilan yang lebih tinggi yang diperoleh dengan mendapatkan gelar universitas.

Penghasilan yang hilang juga direferensikan dengan memasuki angkatan kerja penuh waktu dan mengambil cuti panjang dari pekerjaan. Pada konteks ini, Anda harus mempertimbangkan gaji yang hilang dan bagaimana cuti kerja dapat memengaruhi penghasilan Anda di masa depan setelah Anda kembali bekerja.

Sebagai contoh, setelah mengambil satu atau dua tahun dari angkatan kerja, mungkin memerlukan dua tahun kerja ketika Anda kembali untuk mendapatkan promosi dan kenaikan gaji yang mungkin Anda dapatkan dalam waktu satu bulan jika Anda tetap bekerja.

Lebih Banyak Sumber Daya

CFI adalah penyedia resmi Halaman Program Commercial Banking &Credit Analyst (CBCA)™ - CBCADapatkan sertifikasi CBCA™ CFI dan menjadi Commercial Banking &Credit Analyst. Daftarkan dan tingkatkan karir Anda dengan program dan kursus sertifikasi kami. program sertifikasi, dirancang untuk mengubah siapa pun menjadi analis keuangan kelas dunia.

Untuk membantu Anda menjadi analis keuangan kelas dunia dan memajukan karir Anda ke potensi penuh Anda, sumber daya tambahan ini akan sangat membantu:

- Exchange Traded Fund (ETF)Exchange Traded Fund (ETF)Exchange Traded Fund (ETF) adalah kendaraan investasi populer di mana portofolio dapat lebih fleksibel dan terdiversifikasi di berbagai kelas aset yang tersedia. Pelajari tentang berbagai jenis ETF dengan membaca panduan ini.

- BrokerageBrokerageSebuah broker menyediakan layanan perantara di berbagai area, misalnya., investasi, mendapatkan pinjaman, atau membeli real estat. Broker adalah perantara yang

- Pendidikan Berkelanjutan Pendidikan BerkelanjutanCFI adalah penyedia kredit pendidikan profesional berkelanjutan (CPE) yang disetujui untuk pemegang penunjukan CPA di Amerika Serikat. Program-program ini biasanya memiliki daftar penyedia pendidikan yang sekolah, perusahaan, atau program kredensial telah "menyetujui" untuk memberikan kredit pendidikan berkelanjutan (CE) kepada anggotanya

- Metode InvestasiMetode InvestasiPanduan dan ikhtisar metode investasi ini menguraikan cara utama investor mencoba menghasilkan uang dan mengelola risiko di pasar modal. Investasi adalah setiap aset atau instrumen yang dibeli dengan maksud untuk dijual dengan harga yang lebih tinggi dari harga pembelian pada suatu waktu di masa depan (capital gain), atau dengan harapan aset tersebut akan langsung mendatangkan pendapatan (seperti pendapatan sewa atau dividen).

menginvestasikan

-

Mengapa Saya Merekonsiliasi Akun Saya Setiap Bulan – Dan Anda Juga Harus

Mengapa Saya Merekonsiliasi Akun Saya Setiap Bulan – Dan Anda Juga Harus Ketika saya berbicara dengan adik-adik saya, dan untuk sepupu saya yang lebih muda, serta sesama blogger keuangan pribadi berusia 20-an, Saya melihat sesuatu yang menarik:Sebagian besar orang yang say...

-

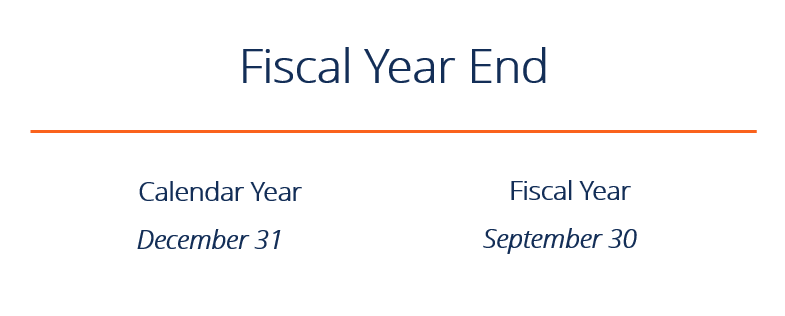

Apa itu Tahun Anggaran (TA)?

Apa itu Tahun Anggaran (TA)? Tahun Anggaran (TA), juga dikenal sebagai tahun anggaran, adalah periode waktu yang digunakan oleh pemerintah dan dunia usaha untuk tujuan akuntansi untuk merumuskan laporan keuangan tahunanTiga Lapor...

-

Apa itu Skrip?

Apa itu Skrip? Skrip mengacu pada objek apa pun yang digunakan sebagai alternatif atau pengganti alat pembayaran yang sah. Mereka adalah alternatif populer untuk upah dan digunakan sebagai sarana untuk mengeksploita...

-

Apakah impian Amerika membutuhkan rumah Amerika yang besar?

Apakah impian Amerika membutuhkan rumah Amerika yang besar? Salah satu bagian yang paling tertanam dalam dari Mimpi Amerika adalah keinginan untuk yang besar, rumah luas dengan banyak ruang duduk, sudut, sudut, dan celah. Ruang makan besar dan ruang hiburan la...