Apa itu Premi Risiko Default?

Premi risiko default secara efektif merupakan perbedaan antara tingkat bunga instrumen utang dan tingkat bebas risiko Tingkat Bebas Risiko Tingkat pengembalian bebas risiko adalah tingkat bunga yang dapat diharapkan investor untuk diperoleh dari investasi yang tidak mengandung risiko. Dalam praktek, tingkat bebas risiko umumnya dianggap sama dengan bunga yang dibayarkan pada tagihan Treasury pemerintah 3 bulan, umumnya investasi teraman yang dapat dilakukan investor. Premi risiko default ada untuk mengkompensasi investor atas kemungkinan entitas gagal membayar utang mereka.

Apa yang menentukan premi risiko default?

Premi risiko default pada dasarnya bergantung pada kelayakan kredit perusahaan atau individu. Ada berbagai faktor yang menentukan kelayakan kredit, seperti berikut ini:

Sejarah kredit

Jika seseorang atau perusahaan secara teratur melakukan pembayaran bunga tepat waktu atas kewajiban masa lalu, itu memberi sinyal kepada pemberi pinjaman bahwa entitas tersebut dapat dipercaya. Jika entitas telah mengambil kewajiban utang tambahan (yaitu, meningkatnya jumlah hutang setiap kali hutang diambil) dan berhasil tetap di atas pembayaran bunga, pemberi pinjaman akan mempertimbangkan entitas yang lebih dapat dipercaya juga.

Riwayat kredit yang baik mendorong pemberi pinjaman untuk mengizinkan entitas meminjam lebih banyak uang, dan pada tingkat bunga yang lebih rendah. Karena probabilitas default entitas relatif rendah, premi risiko default yang dibebankan akan rendah. Kebalikannya juga benar. Riwayat kredit yang buruk akan membuat pemberi pinjaman menuntut premi risiko default yang lebih tinggi.

Likuiditas dan profitabilitas

Pemberi pinjaman juga dapat memeriksa posisi keuangan entitas. Sebagai contoh, jika suatu bisnis mengajukan pinjaman dari bank, bank mungkin memeriksa beberapa laporan keuangan bisnis baru-baru ini. Jika bisnis tampaknya menghasilkan pendapatan bulanan yang andal, efektif mengelola biaya dan menghasilkan keuntungan, bank lebih cenderung untuk membebankan premi risiko default yang lebih rendah.

Memeriksa neraca bisnis Neraca Neraca adalah salah satu dari tiga laporan keuangan fundamental. Laporan keuangan adalah kunci untuk pemodelan keuangan dan akuntansi. dan laporan arus kasLaporan Arus KasLaporan Arus Kas (juga disebut sebagai laporan arus kas) adalah salah satu dari tiga laporan keuangan utama yang melaporkan kas memberikan wawasan tentang likuiditas bisnis dan kemampuan untuk memenuhi kewajiban pembayaran bunga bulanan. Sebaliknya, likuiditas dan profitabilitas yang buruk akan menghasilkan premi risiko default yang lebih tinggi.

Kepemilikan aset

Aset membuat peminjam menarik bagi bank, karena pinjaman dapat dijaminkan terhadap mereka. Sebagai contoh, jika sebuah bisnis memiliki gedung senilai $5 juta dan ingin mengambil pinjaman $5 juta untuk membiayai operasinya, bank dapat menggunakan bangunan tersebut sebagai jaminan. Dalam situasi seperti itu, bank akan dapat mengklaim kepemilikan bangunan jika bisnis tidak dapat lagi melakukan pembayaran pinjaman.

Agunan biasanya mendasari perjanjian hipotek. Bank dapat mengambil kepemilikan properti jika peminjam gagal melakukan pembayaran pinjaman. Memiliki banyak aset yang dapat dijaminkan biasanya memungkinkan peminjam untuk mendapatkan pinjaman yang lebih besar, tetapi mungkin tidak secara langsung mempengaruhi premi risiko default.

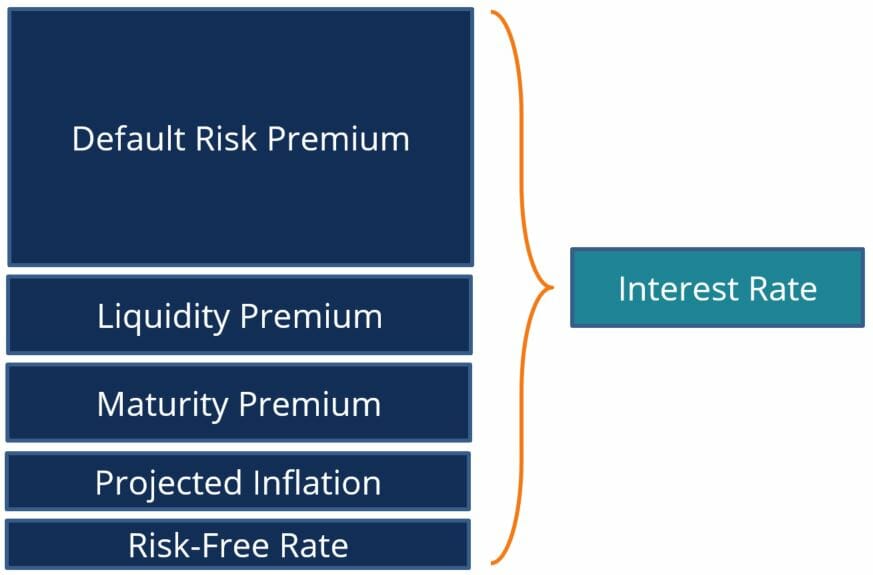

Apa saja komponen suku bunga?

Dari sudut pandang investor obligasi, pengembalian minimum yang disyaratkan yang diharapkannya sama dengan jumlah berikut ini:

- Premi Risiko Default – memberikan kompensasi kepada investor atas kemungkinan default bisnis

- Premium Likuiditas – memberikan kompensasi kepada investor untuk berinvestasi pada sekuritas yang kurang likuid seperti obligasi

- Premi Jatuh Tempo – memberikan kompensasi kepada investor atas risiko bahwa obligasi yang jatuh tempo bertahun-tahun ke depan secara inheren membawa lebih banyak risiko

- Proyeksi InflasiInflasi Inflasi adalah konsep ekonomi yang mengacu pada kenaikan tingkat harga barang selama periode waktu tertentu. Kenaikan tingkat harga menandakan bahwa mata uang dalam perekonomian tertentu kehilangan daya beli (yaitu, lebih sedikit dapat dibeli dengan jumlah uang yang sama). – memperhitungkan devaluasi mata uang dari waktu ke waktu

- Tingkat Bebas Risiko Tingkat Bebas Risiko Tingkat pengembalian bebas risiko adalah tingkat bunga yang dapat diharapkan investor untuk diperoleh dari investasi yang tidak mengandung risiko. Dalam praktek, tingkat bebas risiko umumnya dianggap sama dengan bunga yang dibayarkan pada tagihan Treasury pemerintah 3 bulan, umumnya merupakan investasi teraman yang dapat dilakukan investor. – mengacu pada tingkat pengembalian yang dapat diharapkan investor pada keamanan tanpa risiko (seperti T-bill)

Lebih banyak sumber daya

CFI menawarkan Financial Modeling &Valuation Analyst (FMVA)™ Menjadi Certified Financial Modeling &Valuation Analyst (FMVA)® Sertifikasi Financial Modeling and Valuation Analyst (FMVA)® CFI akan membantu Anda mendapatkan kepercayaan diri yang Anda butuhkan dalam karir keuangan Anda. Daftar hari ini! program sertifikasi bagi mereka yang ingin membawa karir mereka ke tingkat berikutnya. Untuk mempelajari lebih lanjut tentang topik terkait, lihat sumber daya CFI berikut:

- Convertible BondConvertible BondObligasi konversi adalah jenis sekuritas hutang yang memberikan hak atau kewajiban kepada investor untuk menukarkan obligasi dengan sejumlah saham yang telah ditentukan di perusahaan penerbit pada waktu-waktu tertentu dari umur obligasi. Obligasi konversi adalah sekuritas hibrida

- Obligasi Perang Obligasi Perang Obligasi Perang adalah instrumen utang (obligasi) yang diterbitkan oleh pemerintah untuk membiayai operasi dan produksi militer di masa perang.

- Premi Risiko Ekuitas Premi Risiko Ekuitas Premi risiko ekuitas adalah perbedaan antara pengembalian ekuitas/saham individu dan tingkat pengembalian bebas risiko. Ini adalah kompensasi kepada investor untuk mengambil tingkat risiko yang lebih tinggi dan berinvestasi dalam ekuitas daripada sekuritas bebas risiko.

- Premi Risiko PasarPremi Risiko PasarPremi risiko pasar adalah pengembalian tambahan yang diharapkan investor dari memegang portofolio pasar berisiko alih-alih aset bebas risiko.

keuangan

-

Semua Cara Anda Dapat Mencetak Lebih Banyak Poin dan Miles Musim Liburan Ini

Semua Cara Anda Dapat Mencetak Lebih Banyak Poin dan Miles Musim Liburan Ini Federasi Ritel Nasional (NRF) melaporkan bahwa orang Amerika akan menghabiskan sekitar $727,9 miliar hingga $730,7 miliar untuk pembelian liburan mereka pada tahun 2019. Perkiraan ini bahkan tidak ter...

-

Apa itu Uang Muka?

Apa itu Uang Muka? Uang muka adalah pembayaran awal yang tidak dapat dikembalikan yang dibayarkan di muka untuk membeli barang berharga tinggi – seperti mobil atau rumah – dan pembayaran sisanya dibayar dengan memperole...

-

Apakah Bank Wajib Mengembalikan Uang yang Dicuri Dari Kartu Debit Saya?

Apakah Bank Wajib Mengembalikan Uang yang Dicuri Dari Kartu Debit Saya? Bank biasanya diwajibkan untuk mengembalikan uang selama nasabah mengikuti prosedur pelaporan penipuan. Kartu debit menawarkan konsumen kemudahan membayar barang dengan segera tanpa harus membawa uan...

-

55 Kutipan Motivasi untuk Siswa agar Terinspirasi

55 Kutipan Motivasi untuk Siswa agar Terinspirasi Artikel ini mungkin berisi tautan dari mitra kami. Silakan baca bagaimana kami menghasilkan uang untuk info lebih lanjut. Anda seharusnya belajar untuk ujian BESAR, ujian tengah semester, atau minggu...