Apa itu Peringkat Bank?

Peringkat bank merupakan ukuran kesehatan keuangan bagi bank. Sama seperti lembaga kredit seperti Standard &Poor's (S&P)S&P – Standard and Poor's Standard &Poor's adalah perusahaan intelijen keuangan Amerika yang beroperasi sebagai divisi dari S&P Global. S&P adalah pemimpin pasar dalam, suasana hati, dan Fitch yang memberikan peringkat kredit kepada konsumen individu dan perusahaan, Federal Deposit Insurance Corporation (FDIC) memberikan peringkat kredit kepada bank dan lembaga keuangan lainnya.

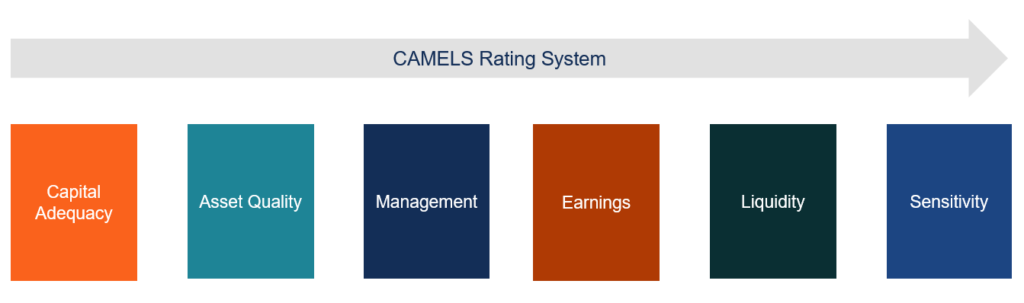

Peringkat bank umumnya antara 1 dan 5 – dengan 1 untuk yang terbaik dan 5 untuk yang terburuk. Peringkat bank dihitung menggunakan sistem peringkat CAMELS Sistem Peringkat CAMELSSistem Peringkat CAMELS dikembangkan di Amerika Serikat sebagai sistem peringkat pengawasan untuk menilai kondisi bank secara keseluruhan. CAMELS adalah singkatan dari sistem peringkat yang diakui secara global yang mengukur kesehatan keuangan lembaga keuangan berdasarkan enam faktor.

Apa Enam Komponen Sistem Penilaian CAMELS?

1. Kecukupan Modal

Kecukupan modal mengukur cadangan kas bank dan lembaga keuangan relatif terhadap persyaratan modal minimum yang ditetapkan oleh otoritas pengaturSecurities and Exchange Commission (SEC) Komisi Sekuritas dan Bursa AS, atau SEC, adalah lembaga independen dari pemerintah federal AS yang bertanggung jawab untuk menerapkan undang-undang sekuritas federal dan mengusulkan aturan sekuritas. Ini juga bertanggung jawab untuk menjaga industri sekuritas dan bursa saham dan opsi.

Untuk mendapatkan peringkat yang tinggi pada kecukupan modal, lembaga keuangan harus baik dalam persyaratan modal minimum yang ditetapkan oleh regulator. Lembaga juga harus memenuhi semua persyaratan lain yang ditetapkan oleh badan pengatur, termasuk pedoman dan kebijakan regulasi terkait bunga dan dividen.

2. Kualitas Aset

Kualitas aset mengukur kualitas pinjaman bank dan aset lainnya berdasarkan risiko kredit dan pasar. Ini melibatkan identifikasi dan penilaian faktor risiko potensial relatif terhadap pendapatan modal yang dihasilkan. Risiko kredit diukur dengan menilai kualitas pinjaman dan kelayakan kredit peminjam.

Investasi dalam obligasi pemerintah dan pinjaman kepada perusahaan dengan peringkat kredit tinggi dianggap aman, sedangkan pinjaman korporasi kepada perusahaan dengan peringkat kredit rendah dianggap pinjaman berkualitas rendah. Federal Deposit Insurance Corporation (FDIC)Federal Deposit Insurance Corporation (FDIC)The Federal Deposit Insurance Corporation (FDIC) adalah lembaga pemerintah yang menyediakan asuransi simpanan terhadap kegagalan bank. Badan ini dibuat dengan penekanan pada pengukuran kualitas pinjaman karena ini memberikan sumber pendapatan utama bagi bank.

Peringkat kualitas aset juga mengukur risiko pasar dengan mengevaluasi bagaimana nilai pasar investasi bank akan berubah di bawah lingkungan ekonomi yang berbeda. Ini melibatkan pengujian stres nilai pasar sekuritas terhadap perubahan indikator ekonomi utama, seperti suku bunga dan inflasi.

3. Manajemen

Manajemen mengukur kemampuan manajemen untuk menjalankan operasi sehari-hari, menjalankan fungsi kunci, dan beradaptasi dengan perubahan kondisi pasar untuk mengelola faktor risiko investasi. Ini juga melibatkan tinjauan internal kebijakan manajemen untuk memastikan bahwa mereka mematuhi pedoman peraturan.

4. Penghasilan

Laba mengukur kemampuan bank untuk secara konsisten menghasilkan pendapatan yang stabil berdasarkan risiko yang disesuaikan. Sebuah bank menghasilkan pendapatan dengan menangkap perbedaan dalam spread antara tingkat di mana ia meminjamkan dan tingkat di mana ia membayar deposito.

Kemampuan bank untuk secara konsisten menumbuhkan pendapatan dan simpanannya merupakan penentu utama kelangsungan hidup dan prospeknya di masa depan. Regulator mengukur kualitas pendapatan dengan menilai pertumbuhan simpanan bank, stabilitas neraca, kualitas pinjaman, dan spread suku bunga.

5. Likuiditas

Likuiditas mengukur kemampuan bank untuk memenuhi kewajiban jangka pendeknya, termasuk penarikan deposito. Ini melibatkan identifikasi aset yang dapat dengan mudah diubah menjadi uang tunai.

Regulator menilai likuiditas dengan mengevaluasi jumlah dan kualitas aset likuid relatif terhadap kewajiban jangka pendek lembaga. Rasio cakupan likuiditas digunakan untuk menilai apakah bank memiliki aset likuid yang cukup. Umumnya, hanya aset likuid berkualitas tinggi yang dipertimbangkan untuk analisis ini.

6. Sensitivitas

Sensitivitas mengukur seberapa sensitif pendapatan bank terhadap faktor risiko tertentu. Regulator menggunakan informasi sensitivitas untuk memahami bagaimana eksposur institusi didistribusikan di antara industri tertentu. Informasi tersebut kemudian digunakan untuk menilai bagaimana meminjamkan modal ke industri tertentu dapat berdampak pada pendapatan bank dan risiko kredit.

Peringkat sensitivitas juga menilai sensitivitas pendapatan berdasarkan eksposur terhadap volatilitas valuta asing, komoditas, ekuitas, dan pasar derivatif.

Menafsirkan Peringkat Bank

FDIC memberikan peringkat bank antara 1 dan 5 berdasarkan kerangka penilaian CAMELS. Peringkat 1 atau 2 diberikan kepada lembaga keuangan yang kuat pada keenam aspek kerangka CAMELS. Lembaga-lembaga tersebut umumnya dianggap dalam posisi keuangan yang sehat.

Peringkat 3 dianggap memuaskan dan menunjukkan bahwa tidak ada masalah besar yang dihadapi bank yang bersangkutan. Bank yang diberi peringkat 4 atau 5 umumnya dianggap dalam bahaya. Bank-bank tersebut perlu mengambil tindakan segera dan memerlukan pemantauan yang cermat.

Akhirnya, lembaga keuangan yang diberi peringkat 5 menunjukkan probabilitas tinggi untuk menyatakan kebangkrutan dalam 12-24 bulan ke depan.

Sumber daya tambahan

CFI adalah penyedia resmi dari Global Financial Modeling &Valuation Analyst (FMVA)™ Menjadi Certified Financial Modeling &Valuation Analyst (FMVA)® Sertifikasi Financial Modeling and Valuation Analyst (FMVA)® CFI akan membantu Anda mendapatkan kepercayaan yang Anda butuhkan dalam karir keuangan. Daftar hari ini! program sertifikasi, dirancang untuk membantu siapa saja menjadi analis keuangan kelas dunia. Untuk terus belajar dan memajukan karir Anda, sumber daya CFI tambahan di bawah ini akan berguna:

- Fundamental Perbankan Fundamental Perbankan Fundamental perbankan mengacu pada konsep dan prinsip yang berkaitan dengan praktik perbankan. Perbankan adalah industri yang berhubungan dengan kredit

- Credit RatingCredit RatingPeringkat kredit adalah pendapat dari lembaga kredit tertentu mengenai kemampuan dan kemauan suatu entitas (pemerintah, bisnis, atau individu) untuk memenuhi kewajiban keuangannya secara lengkap dan dalam batas waktu yang ditetapkan. Peringkat kredit juga menandakan kemungkinan debitur akan gagal bayar.

- Lembaga PemeringkatBadan Pemeringkat Lembaga pemeringkat menilai kekuatan keuangan perusahaan dan entitas pemerintah, terutama kemampuan mereka untuk memenuhi pembayaran pokok dan bunga

- Analisis SensitivitasApa itu Analisis Sensitivitas? Analisis Sensitivitas adalah alat yang digunakan dalam pemodelan keuangan untuk menganalisis bagaimana nilai yang berbeda untuk satu set variabel independen mempengaruhi variabel dependen

keuangan

-

Hindari 5 Kesalahan Umum Ini Saat Membangun Kembali Kredit Anda

Hindari 5 Kesalahan Umum Ini Saat Membangun Kembali Kredit Anda Anda tahu skor kredit tiga digit Anda buruk. Dan ini membuat sulit untuk memenuhi syarat untuk pinjaman mobil, hipotek, atau kartu kredit. Bahkan jika Anda memenuhi syarat, Anda dipukul dengan suku bu...

-

Berapa Lama Setelah Memulai Pekerjaan Baru Saya Dapat Membeli Rumah?

Berapa Lama Setelah Memulai Pekerjaan Baru Saya Dapat Membeli Rumah? Berapa Lama Setelah Memulai Pekerjaan Baru Saya Dapat Membeli Rumah? Meskipun memulai pekerjaan baru sebelum Anda mengajukan hipotek mungkin bukan ide terbaik, itu tidak akan selalu menyebabkan disku...

-

Tes COVID di Rumah Akan Segera Gratis

Tes COVID di Rumah Akan Segera Gratis Banyak atau semua produk di sini berasal dari mitra kami yang membayar komisi kepada kami. Begitulah cara kami menghasilkan uang. Tetapi integritas editorial kami memastikan pendapat para ahli kami ti...

-

Cara Membatalkan Asuransi Penyewa Saya

Cara Membatalkan Asuransi Penyewa Saya Tip Beberapa perusahaan mengganti premi yang dibayarkan secara pro-rata:Jika Anda membatalkan di pertengahan bulan, Misalnya, perusahaan asuransi akan mengganti Anda setengah bulan premi. Asuransi...