Apa itu Value at Risk (VaR)?

Value at Risk (VaR) adalah metrik keuangan yang memperkirakan risiko suatu investasi. Lebih spesifik, VaR adalah teknik statistik yang digunakan untuk mengukur besarnya potensi kerugian yang dapat terjadi pada suatu portofolio investasi selama periode waktu tertentu. Value at Risk memberikan kemungkinan kehilangan lebih dari jumlah tertentu dalam portofolio tertentu.

Keuntungan dari Value at Risk (VaR)

1. Mudah dimengerti

Value at Risk adalah angka tunggal yang menunjukkan tingkat risiko dalam portofolio tertentu. Value at Risk diukur dalam satuan harga atau sebagai persentase. Hal ini membuat interpretasi dan pemahaman VaR relatif sederhana.

2. Penerapan

Value at Risk berlaku untuk semua jenis aset – obligasiObligasiObligasi adalah sekuritas pendapatan tetap yang diterbitkan oleh perusahaan dan pemerintah untuk meningkatkan modal. Penerbit obligasi meminjam modal dari pemegang obligasi dan melakukan pembayaran tetap kepada mereka dengan tingkat bunga tetap (atau variabel) untuk periode tertentu., saham, turunan, mata uang, dll. Dengan demikian, VaR dapat dengan mudah digunakan oleh berbagai bank dan lembaga keuangan untuk menilai profitabilitas dan risiko investasi yang berbeda, dan mengalokasikan risiko berdasarkan VaR.

3. Universal

Angka Value at Risk banyak digunakan, jadi itu adalah standar yang diterima dalam membeli, penjualan, atau merekomendasikan aset.

Batasan Nilai yang Berisiko

1. Portofolio besar

Perhitungan Value at Risk untuk portofolio tidak hanya membutuhkan seseorang untuk menghitung risiko dan pengembalian setiap aset tetapi juga korelasi di antara mereka. Dengan demikian, semakin besar jumlah atau keragaman aset dalam suatu portofolio, semakin sulit untuk menghitung VaR.

2. Perbedaan metode

Pendekatan yang berbeda untuk menghitung VaR dapat menyebabkan hasil yang berbeda untuk portofolio yang sama.

3. Asumsi

Perhitungan VaR mengharuskan seseorang untuk membuat beberapa asumsi dan menggunakannya sebagai input. Jika asumsi tidak valid, maka angka VaR juga tidak.

Elemen Kunci Nilai Beresiko

- Jumlah kerugian yang ditentukan dalam nilai atau persentase

- Periode waktu di mana risiko dinilai

- Interval kepercayaan

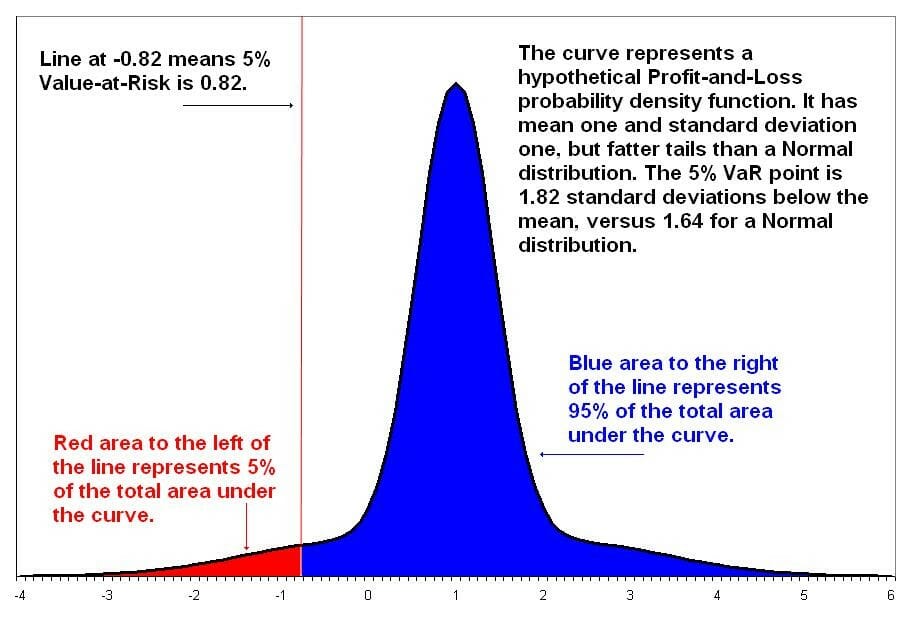

Contoh Pertanyaan Penilaian VaR

Jika kita memiliki selang kepercayaan 95%, berapa kerugian maksimum yang dapat terjadi dari investasi ini dalam jangka waktu satu bulan?

Metode yang Digunakan untuk Menghitung VaR

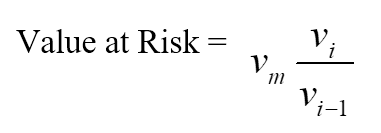

1. Metode Sejarah

Metode historis adalah metode paling sederhana untuk menghitung Value at Risk. Data pasar selama 250 hari terakhir diambil untuk menghitung persentase perubahan untuk setiap faktor risiko pada setiap hari. Setiap perubahan persentase kemudian dihitung dengan nilai pasar saat ini untuk menyajikan 250 skenario untuk nilai masa depan.

Untuk setiap skenario, portofolio dinilai menggunakan full, model penetapan harga non-linear. Hari terburuk ketiga yang dipilih diasumsikan 99% VaR.

Di mana:

- v Saya adalah jumlah variabel pada hari ke-i

- M adalah jumlah hari dari mana data historis diambil

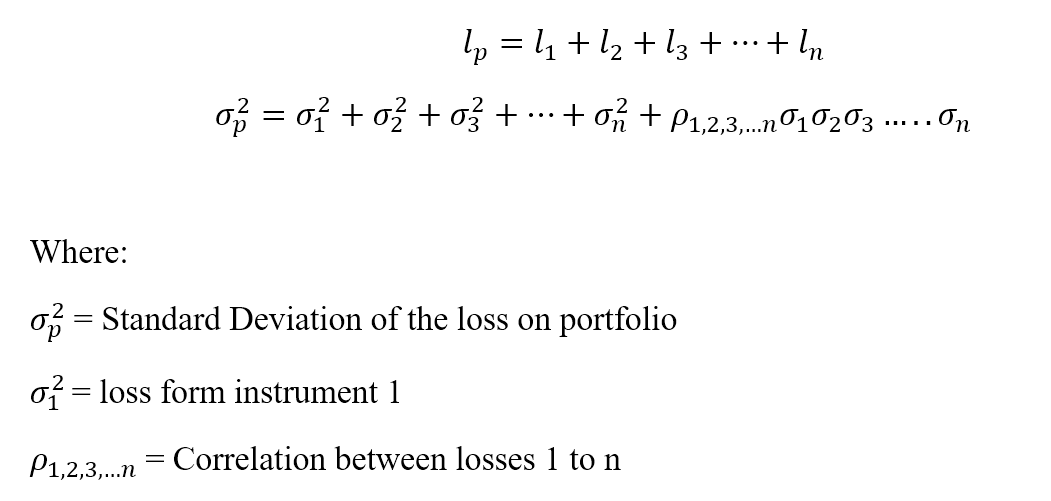

2. Metode Parametrik

Metode parametrik juga dikenal sebagai metode varians-kovarians. Ini mengasumsikan distribusi normal dalam pengembalian. Dua faktor harus diperkirakan - pengembalian yang diharapkan dan standar deviasi.

Metode parametrik paling cocok untuk masalah pengukuran risiko di mana distribusinya diketahui dan diperkirakan dengan andal. Metode ini tidak dapat diandalkan ketika ukuran sampel sangat kecil.

Biarkan kerugian menjadi 'l' untuk portofolio 'p' dengan jumlah instrumen 'n'.

3. Metode Monte Carlo

Di bawah metode Monte Carlo, Value at Risk dihitung dengan membuat sejumlah skenario secara acak untuk tarif masa depan menggunakan model penetapan harga non-linier untuk memperkirakan perubahan nilai untuk setiap skenario, dan kemudian menghitung VaR sesuai dengan kerugian terburuk.

Metode Monte Carlo cocok untuk berbagai macam masalah pengukuran risiko, terutama ketika berhadapan dengan faktor-faktor yang rumit. Ini mengasumsikan bahwa ada distribusi probabilitas yang diketahui untuk faktor risiko.

Nilai Marginal yang Berisiko (MVaR)

Metode marginal value at risk (MVaR) adalah jumlah risiko tambahan yang ditambahkan oleh investasi baru dalam portofolio. MVAR membantu manajer dana untuk memahami perubahan dalam portofolio karena pengurangan atau penambahan investasi tertentu.

Suatu investasi mungkin secara individual memiliki Value at Risk yang tinggi, tetapi jika berkorelasi negatif dengan portofolio, ini dapat memberikan kontribusi risiko yang relatif jauh lebih rendah terhadap portofolio daripada risiko mandirinya.

Nilai Tambahan Beresiko

Incremental VaR adalah jumlah ketidakpastian yang ditambahkan, atau dikurangi dari, portofolio karena membeli atau menjual investasi. Incremental VaR dihitung dengan mempertimbangkan standar deviasi dan tingkat pengembalian portofolio, dan tingkat pengembalian investasi individu dan pangsa portofolio. (Pangsa portofolio mengacu pada persentase portofolio yang diwakili oleh investasi individu.)

Nilai Bersyarat yang Berisiko (CVaR)

Ini juga dikenal sebagai kekurangan yang diharapkan, nilai rata-rata berisiko, ekor VaR, berarti kerugian berlebih, atau berarti kekurangan. CVaR adalah perpanjangan dari VaR. CVaR membantu menghitung rata-rata kerugian yang terjadi di luar titik Value at Risk dalam suatu distribusi. Semakin kecil CVaR, lebih baik.

Bacaan Terkait

Kami harap Anda menikmati membaca panduan CFI untuk Value at Risk. CFI menawarkan Halaman Program Capital Markets &Securities Analyst (CMSA)® - CMSADaftar dalam program CMSA® CFI dan menjadi Analis Pasar Modal &Sekuritas bersertifikat. Tingkatkan karir Anda dengan program dan kursus sertifikasi kami. program sertifikasi bagi mereka yang ingin membawa karir mereka ke tingkat berikutnya.

Untuk terus belajar dan memajukan karir Anda, sumber daya berikut akan membantu:

- Premi Risiko Ekuitas Premi Risiko Ekuitas Premi risiko ekuitas adalah perbedaan antara pengembalian ekuitas/saham individu dan tingkat pengembalian bebas risiko. Ini adalah kompensasi kepada investor untuk mengambil tingkat risiko yang lebih tinggi dan berinvestasi dalam ekuitas daripada sekuritas bebas risiko.

- Perdagangan Pendapatan Tetap Perdagangan Pendapatan Tetap Perdagangan pendapatan tetap melibatkan investasi pada obligasi atau instrumen keamanan utang lainnya. Sekuritas pendapatan tetap memiliki beberapa atribut dan faktor unik yang

- Risk Averse Definisi Risk Averse Seseorang yang risk averse memiliki karakteristik atau sifat yang lebih memilih menghindari kerugian daripada mendapatkan keuntungan. Karakteristik ini biasanya melekat pada investor atau pelaku pasar yang lebih menyukai investasi dengan pengembalian yang lebih rendah dan risiko yang relatif diketahui daripada investasi dengan potensi pengembalian yang lebih tinggi tetapi juga dengan ketidakpastian yang lebih tinggi dan risiko yang lebih besar.

- Berinvestasi:Panduan untuk PemulaInvestasi:Panduan untuk Pemula Panduan Berinvestasi untuk Pemula dari CFI akan mengajarkan Anda dasar-dasar berinvestasi dan cara memulai. Pelajari tentang berbagai strategi dan teknik untuk berdagang

menginvestasikan

-

Berapa Lama Setelah Anda Menyetor Uang Sebelum Anda Dapat Menariknya Dari Akun Anda?

Berapa Lama Setelah Anda Menyetor Uang Sebelum Anda Dapat Menariknya Dari Akun Anda? Tampilan jarak dekat dari tangan wanita yang menekan tombol di ATM. Waktu Anda harus menunggu untuk menarik uang yang disetorkan dari akun Anda tergantung pada beberapa faktor. Sebagai aturan umum, A...

-

Cara Menghadapi 7 Fakta Menakutkan Tentang Tabungan Pensiun

Cara Menghadapi 7 Fakta Menakutkan Tentang Tabungan Pensiun Artikel yang memperingatkan tentang kurangnya kesiapan pensiun kami adalah selusin sepeser pun, dan mungkin itu bagian dari masalahnya. Kita sering mendengar peringatan itu sehingga kita menjadi mati ...

-

Apakah pengembalian pajak orang Amerika menghalangi tujuan tabungan mereka?

Apakah pengembalian pajak orang Amerika menghalangi tujuan tabungan mereka? Banyak orang Amerika memandang membayar lebih pajak pendapatan federal mereka sebagai cara untuk memaksa diri mereka untuk menabung setiap tahun, survei Credit Karma sebelumnya telah ditemukan. Ya, ...

-

Cara Membuat Transfer Bank Melalui PayPal

Cara Membuat Transfer Bank Melalui PayPal Baik pengirim maupun penerima harus memiliki akun PayPal. Apakah Anda memberikan uang kepada seseorang yang dalam keadaan darurat atau membayar hutang Anda, transfer kawat adalah cara cepat dan aman ...