Apa itu Efek Beragun Aset (ABS)?

Sekuritas beragun aset (ABS) adalah sekuritas yang berasal dari kumpulan aset dasar. Untuk membuat sekuritas beragun aset, lembaga keuangan mengumpulkan beberapa pinjaman menjadi satu sekuritas yang kemudian dijual kepada investor.

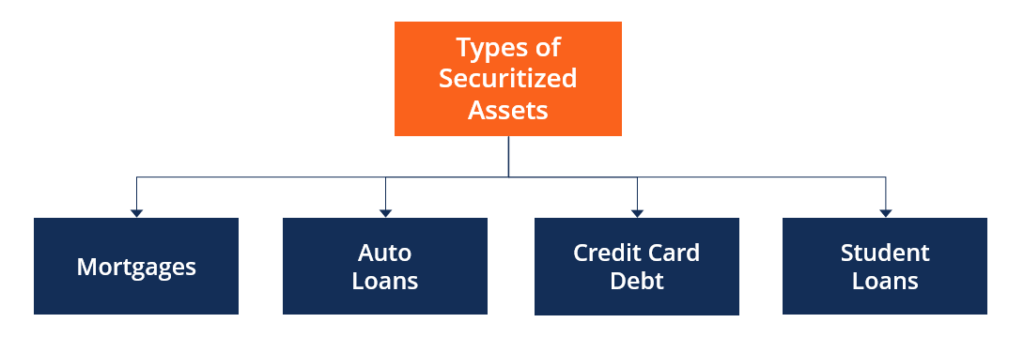

Kumpulan dapat mencakup banyak jenis pinjaman, seperti hipotek Hipotek Hipotek adalah pinjaman – yang diberikan oleh pemberi pinjaman hipotek atau bank – yang memungkinkan seseorang untuk membeli rumah. Meskipun dimungkinkan untuk mengambil pinjaman untuk menutupi seluruh biaya rumah, lebih umum untuk mendapatkan pinjaman sekitar 80% dari nilai rumah., hutang kartu kredit, pinjaman mahasiswa, dan kredit mobil. Karena banyak pinjaman tidak dapat dijual secara terpisah, mengamankan mereka menjadi sekuritas beragun aset memberi investor peluang investasi lebih lanjut, dan memungkinkan lembaga keuangan untuk menghapus aset berisiko dari neraca mereka.

Ringkasan

- Sekuritas beragun aset (ABS) adalah sekuritas yang berasal dari kumpulan aset dasar.

- Efek beragun aset dicirikan oleh profil risiko yang terdiversifikasi, karena setiap sekuritas hanya berisi sebagian kecil dari total kumpulan aset dasar.

- Saat membeli dan keamanan yang didukung aset, investor menerima semua pembayaran bunga dan pokok tetapi juga menanggung risiko aset yang mendasarinya.

Pengertian Efek Beragun Aset

Sekuritas beragun aset pada dasarnya adalah kumpulan aset yang lebih kecil yang dimiliki oleh berbagai lembaga keuangan, seperti bank, credit unionsCredit Union Credit union adalah jenis organisasi keuangan yang dimiliki dan diatur oleh para anggotanya. Serikat kredit menyediakan anggota dengan berbagai layanan keuangan, termasuk rekening giro dan tabungan dan pinjaman. Mereka adalah organisasi nirlaba yang bertujuan untuk menyediakan layanan keuangan berkualitas tinggi, dan pemberi pinjaman lainnya. Sebagian besar aset adalah pinjaman yang diberikan kepada individu dalam bentuk hipotek, hutang kartu kredit, atau kredit mobil. Karena pinjaman memberi pemberi pinjaman pembayaran bunga dan pokok, mereka adalah aset di neraca pemberi pinjaman.

Namun, aset seringkali kecil dan tidak likuid dan tidak dapat dijual kepada investor secara individual. Karena itu, lembaga keuangan akan menyatukan beberapa aset melalui proses yang dikenal sebagai sekuritisasi. Proses tersebut menghasilkan sekuritas baru dengan profil risiko yang terdiversifikasi, karena setiap sekuritas hanya berisi sebagian kecil dari total kumpulan aset dasar. Pembayaran bunga dan pokok Pembayaran PokokPembayaran pokok adalah pembayaran terhadap jumlah awal pinjaman yang terutang. Dengan kata lain, pembayaran pokok adalah pembayaran yang dilakukan atas pinjaman yang mengurangi sisa jumlah pinjaman yang jatuh tempo, daripada menerapkan pembayaran bunga yang dibebankan pada pinjaman. atas aset juga diteruskan kepada investor, serta risikonya.

Sekuritisasi Aset

Untuk membuat sekuritas beragun aset, pinjaman dan bentuk lain dari utang dikumpulkan bersama dalam proses yang dikenal sebagai sekuritisasi. Sekuritisasi dapat dilakukan dengan berbagai jenis pinjaman, seperti hipotek komersial dan perumahan, pinjaman mobil, hutang kartu kredit konsumen, dan pinjaman mahasiswa.

Bunga asli dan pembayaran pokok diteruskan ke investor, sementara risiko default diminimalkan karena setiap keamanan yang didukung aset hanya berisi sebagian kecil dari setiap aset yang mendasarinya. Setiap pool dipisahkan berdasarkan tingkat risiko, serta pengembaliannya. Aset berisiko rendah dapat menghasilkan pembayaran bunga yang lebih rendah, sementara aset berisiko dapat memberikan hasil yang lebih tinggi.

Manfaat Efek Beragun Aset

1. Melindungi dari pinjaman yang berpotensi berisiko

Untuk pemberi pinjaman yang menerbitkan sekuritas beragun aset, manfaatnya adalah bahwa pinjaman yang berpotensi berisiko dikeluarkan dari neraca mereka, karena telah disekuritisasi dan dijual kepada investor luar. Dengan menjual aset melalui efek beragun aset, mereka juga dapat memperoleh sumber pendanaan baru yang dapat digunakan untuk mengeluarkan lebih banyak pinjaman atau untuk tujuan bisnis lainnya.

2. Menyediakan sarana investasi alternatif dan lebih stabil

Bagi investor, sekuritas beragun aset menyediakan sarana investasi alternatif yang memberikan hasil yang lebih tinggi dan stabilitas yang lebih besar daripada obligasi pemerintah. Sekuritas beragun aset juga menyediakan diversifikasi portofolio bagi investor yang ingin berinvestasi di pasar lain. Juga, tidak semua investor dapat memberikan pinjaman langsung kepada konsumen melalui KPR atau kartu kredit.

3. Mengurangi risiko gagal bayar dan risiko kredit lainnya

Dengan membeli sekuritas beragun aset, investor dapat menerima akses ke pembayaran bunga dan pokok berbagai aset tanpa harus memulainya. Karena setiap sekuritas hanya berisi sebagian kecil dari semua aset dasar, risiko gagal bayar dan risiko kredit lainnya diminimalkan.

Kelemahan dari Efek Beragun Aset

Seperti semua investasi, masih ada risiko yang terkait dengan efek beragun aset, termasuk:

1. Kurangnya uji tuntas

Ketika investor membeli sekuritas, bisa ada ratusan aset dasar. Mungkin sulit untuk mengevaluasi risiko kredit dari aset yang mendasarinya tanpa melakukan penelitian yang ekstensif. Untuk investor ritel, tidak mungkin melakukan uji tuntas seperti itu, dan maka dari itu, mereka mungkin terkena risiko yang tidak terduga.

2. Hasil yang lebih rendah dari pembayaran di muka

Efek beragun aset juga dapat dikenakan risiko pembayaran di mukaRisiko Pembayaran di MukaRisiko pembayaran di muka mengacu pada risiko bahwa jumlah pokok (atau sebagian dari jumlah pokok) yang terutang pada pinjaman dibayar kembali sebelum waktunya. Dengan kata lain, risiko pembayaran di muka adalah risiko pelunasan awal pinjaman oleh peminjam., yang terjadi ketika peminjam aset dasar memutuskan untuk melunasi pinjaman mereka lebih awal. Ini dapat menghasilkan hasil yang lebih rendah bagi pemegang sekuritas.

3. Potensi default yang meluas selama penurunan ekonomi

Akhirnya, beberapa risiko dapat muncul jika aset yang mendasarinya menunggak. Karena setiap sekuritas hanya berisi sebagian kecil dari setiap aset dasar, risiko gagal bayar didistribusikan di berbagai aset. Namun, jika aset yang mendasarinya berkualitas rendah, keamanan dapat menderita dari default yang meluas selama penurunan ekonomi.

Efek Beragun Aset dan Krisis Keuangan

Selama Krisis Keuangan Global 2008, banyak bank menerbitkan sekuritas beragun aset yang didukung oleh hipotek, juga dikenal sebagai sekuritas berbasis hipotek (MBS). Namun, banyak investor tidak menyadari bahwa sekuritas tersebut didukung oleh hipotek berkualitas rendah dengan kemungkinan gagal bayar yang tinggi.

Karena sekuritas tidak diatur pada saat itu, bank menerbitkan sejumlah besar surat berharga tanpa pengawasan pemerintah. Sekuritas tersebut kemudian diberikan peringkat AA atau AAA oleh lembaga pemeringkat terbesar dan oleh karena itu dianggap sebagai investasi yang aman.

Banyak investor institusi, seperti dana pensiun, membeli surat berharga, tidak menyadari risiko yang mendasari default. Ketika peminjam tidak dapat melakukan pembayaran dan mulai gagal membayar hipotek mereka, aset dasar menjadi tidak berharga, meruntuhkan pasar keamanan yang didukung hipotek dan akhirnya menghapus triliunan dolar investasi.

Bacaan Terkait

CFI menawarkan Halaman Program Commercial Banking &Credit Analyst (CBCA)™ - CBCADapatkan sertifikasi CBCA™ CFI dan menjadi Commercial Banking &Credit Analyst. Daftarkan dan tingkatkan karir Anda dengan program dan kursus sertifikasi kami. program sertifikasi bagi mereka yang ingin membawa karir mereka ke tingkat berikutnya. Untuk terus belajar dan memajukan karir Anda, sumber daya berikut akan membantu:

- Pooled FundsPooled FundsPooled fund adalah istilah yang digunakan untuk secara kolektif merujuk pada sekumpulan uang dari gabungan investor individu, yaitu., "dikumpulkan" bersama untuk tujuan investasi

- Mortgage-Backed Security (MBS) Mortgage-Backed Security (MBS) Mortgage-Backed Security (MBS) adalah jaminan hutang yang dijamin dengan hipotek atau kumpulan hipotek. MBS adalah sekuritas beragun aset yang diperdagangkan di pasar sekunder, dan itu memungkinkan investor mendapat untung dari bisnis hipotek

- Lembaga PemeringkatBadan Pemeringkat Lembaga pemeringkat menilai kekuatan keuangan perusahaan dan entitas pemerintah, terutama kemampuan mereka untuk memenuhi pembayaran pokok dan bunga

- Analisis Risiko KreditAnalisis Risiko KreditAnalisis risiko kredit dapat dianggap sebagai perpanjangan dari proses alokasi kredit. Setelah individu atau bisnis mengajukan pinjaman ke bank atau lembaga keuangan, lembaga pemberi pinjaman menganalisis potensi manfaat dan biaya yang terkait dengan pinjaman.

menginvestasikan

-

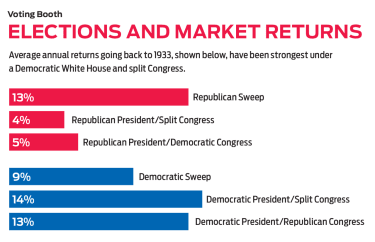

Tempat Berinvestasi,

Tempat Berinvestasi, 2020 Setiap pasar banteng memiliki keunikannya sendiri, tapi yang ini, di usia tuanya, telah mengembangkan kepribadian ganda. Setelah pengalaman hampir mati di penghujung tahun 2018, banteng pulih pa...

-

Apa itu Krugerrand?

Apa itu Krugerrand? Krugerrands adalah koin emas batangan yang dicetak di Afrika Selatan. Krugerrand pertama kali dicetak pada tahun 1967, produksi bersama dari South African Mint dan Rand Refinery, sebuah perusahaan pem...

-

Apa itu Saham Preferen?

Apa itu Saham Preferen? Saham preferen (juga dikenal sebagai saham preferen atau saham preferen) adalah surat berharga yang mewakili kepemilikan dalam suatu korporasiPerusahaan Korporasi adalah badan hukum yang dibuat oleh i...

-

Apa Cara Termurah untuk Mengirim Buku?

Apa Cara Termurah untuk Mengirim Buku? Meskipun buku itu berat dan besar, mengirim mereka jarak jauh ke teman sebagai hadiah, atau pada diri sendiri saat bergerak, tidak harus mahal. Jika tidak penting bahwa buku Anda tiba dengan cepat, ca...