Perdagangan Harian dengan MACD

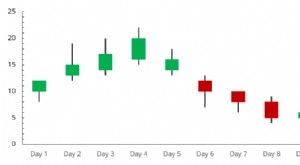

NS MACD indikator didefinisikan sebagai divergensi konvergensi rata-rata bergerak; itu digunakan sebagai indikator untuk mengukur momentum. Indikator ini terdiri dari garis rata-rata bergerak "lambat" dan garis rata-rata bergerak "cepat". Pada dasarnya, rata-rata bergerak lambat adalah periode yang lebih panjang dan rata-rata bergerak cepat adalah periode yang lebih pendek. Indikator MACD menampilkan dua garis ini saat mereka menyeberang, dan dibawah, satu sama lain.

Setiap kali ada perbedaan antara dua rata-rata bergerak ini, itu indikasi momentum kenaikan positif pada harga saham. Sebaliknya, kapan saja ada konvergensi antara dua rata-rata bergerak ini, itu indikasi hilangnya momentum di bursa. Periode lambat biasanya terdiri dari garis rata-rata pergerakan 40 hari dan periode cepat akan terdiri dari garis rata-rata pergerakan 20 hari.

Bagaimana ini digunakan?

MACD perdagangan harian membutuhkan pemahaman tentang bagaimana indikator digunakan. Karena kemudahan penggunaannya, banyak pedagang teknis berdagang dengannya. Saat menerapkan indikator teknis ini, Anda akan melihat bahwa ada divergensi positif setelah garis rata-rata bergerak cepat melintasi garis rata-rata bergerak lambat. Ini akan menunjukkan prekursor momentum positif untuk saham. Demikian juga skenario ini akan ada untuk momentum negatif ketika garis rata-rata bergerak cepat telah melintasi garis rata-rata bergerak lambat sementara rata-rata bergerak mengarah ke bawah.

Karena itu, melihat arah rata-rata bergerak dan ke arah mana mereka menunjuk memberikan indikasi umum untuk tren pasar saat ini. Terlebih lagi persilangan garis memberikan indikasi umum untuk jumlah momentum yang dialami dalam tren saat ini.

Kapan harus membeli?

Anda dapat mengkalibrasi indikator sesuai keinginan Anda, tetapi menggunakan preferensi default bisa sama efektifnya selama Anda mengetahui aturan kapan harus membeli atau menjual. Kapan harus membeli menggunakan indikator ini sederhana, karena persilangan garis menunjukkan awal dari reli penting, Anda harus membeli segera setelah ada persilangan garis. Anda dapat mengkalibrasi titik beli awal berdasarkan indikator teknis tetapi aturan beli umum pada crossover sederhana, sederhana, dan efektif. Setelah Anda mencapai posisi keuntungan positif, masalah utama menjadi kapan harus menjual untuk menutup posisi.

Kapan harus menjual?

Meskipun sinyal beli jelas, sederhana dan efektif, sinyal jual untuk menutup posisi bisa jauh lebih ambigu. Menunggu crossover negatif mungkin membuatnya terlambat untuk menuai keuntungan Anda. Itulah mengapa yang terbaik adalah memiliki seperangkat aturan yang telah ditentukan sebelum menempatkan perdagangan. Biasanya, Anda ingin mengurangi kerugian setelah kerugian tujuh persen. Namun, setiap trader harus menentukan strateginya sendiri karena ada kemungkinan harga akan naik. Profit taking menjadi seni yang perlu disempurnakan oleh Anda, pedagang.

Dasar stok

- Memahami Divergensi Konvergensi Rata-Rata Bergerak

- Perdagangan Harian:Kabar Baik dan Kabar Buruk

- Rata-Rata Pergerakan Adaptif

- Apa itu Perdagangan Harian?

- Masalah dengan Simple Moving Average

- Perdagangan Hari dengan Waktu dan Penjualan

- Perdagangan Harian dengan Analisis Teknis

- Perangkat Lunak Perdagangan Harian Membuat Yang Tidak Mungkin Menjadi Mungkin

-

Moving Average Convergence Divergence (MACD)

Moving Average Convergence Divergence (MACD) Apa itu Moving Average Convergence Divergence (MACD)? Moving Average Convergence Divergence (MACD) adalah indikator momentum yang mengikuti tren yang menunjukkan hubungan antara dua rata-rata perger...

-

Apa itu Osilator MACD?

Apa itu Osilator MACD? Osilator Moving Average Convergence Divergence (MACD) adalah salah satu indikator analisis teknis yang paling populer dan banyak digunakan oleh para pedagangPedagang EkuitasPedagang ekuitas adalah ses...