Overbought atau Oversold? Gunakan Indeks Kekuatan Relatif untuk Menemukannya

Relative Strength Index (RSI) menggambarkan indikator momentum yang mengukur besarnya perubahan harga baru-baru ini untuk mengevaluasi kondisi overbought atau oversold pada harga saham atau aset lainnya. Awalnya dikembangkan oleh analis teknis Amerika terkenal J. Welles Wilder Jr., yang memperkenalkan konsep tersebut dalam buku mani 1978nya, "Konsep Baru dalam Sistem Perdagangan Teknis, " RSI ditampilkan sebagai osilator, yang merupakan grafik garis yang bergerak di antara dua ekstrem. Pembacaannya dapat berkisar dari 0 hingga 100.

Tren utama saham atau aset adalah alat penting yang digunakan untuk memastikan bahwa pembacaan indikator dipahami dengan benar. Teknisi pasar terkenal Constance Brown telah secara luas mempromosikan gagasan bahwa pembacaan oversold pada RSI yang terjadi dalam tren naik kemungkinan jauh lebih tinggi dari 30%, dan pembacaan overbought pada RSI yang terjadi selama tren turun jauh lebih rendah dari 70%.

Interpretasi tradisional dan penggunaan RSI menyatakan bahwa nilai 70 atau lebih menunjukkan bahwa keamanan menjadi overbought atau overvalued dan mungkin siap untuk pembalikan tren atau mundurnya harga korektif. Pembacaan RSI 30 atau di bawah menunjukkan kondisi oversold atau undervalued.

Takeaways Kunci

- Di bidang keuangan, Relative Strength Index (RSI) adalah jenis indikator momentum yang melihat laju perubahan harga baru-baru ini untuk menentukan apakah suatu saham siap untuk reli atau aksi jual.

- RSI digunakan oleh ahli statistik pasar dan pedagang, selain indikator teknis lainnya sebagai sarana untuk mengidentifikasi peluang untuk masuk atau keluar dari suatu posisi.

- Umumnya, ketika RSI melampaui level referensi 30 horizontal, itu adalah tanda bullish dan ketika meluncur di bawah level referensi 70 horizontal, itu adalah tanda bearish.

Level Overbought dan Oversold

Dalam hal analisis pasar dan sinyal perdagangan, ketika RSI bergerak di atas level referensi 30 horizontal, itu dipandang sebagai indikator bullish.

Sebaliknya, RSI yang turun di bawah level referensi horizontal 70 dipandang sebagai indikator bearish. Karena beberapa aset lebih fluktuatif dan bergerak lebih cepat daripada yang lain, nilai 80 dan 20 juga sering digunakan sebagai level overbought dan oversold.

1:55Overbought Atau Oversold? Menggunakan RSI Untuk Mencari Tahu

Divergensi Harga/Osilator

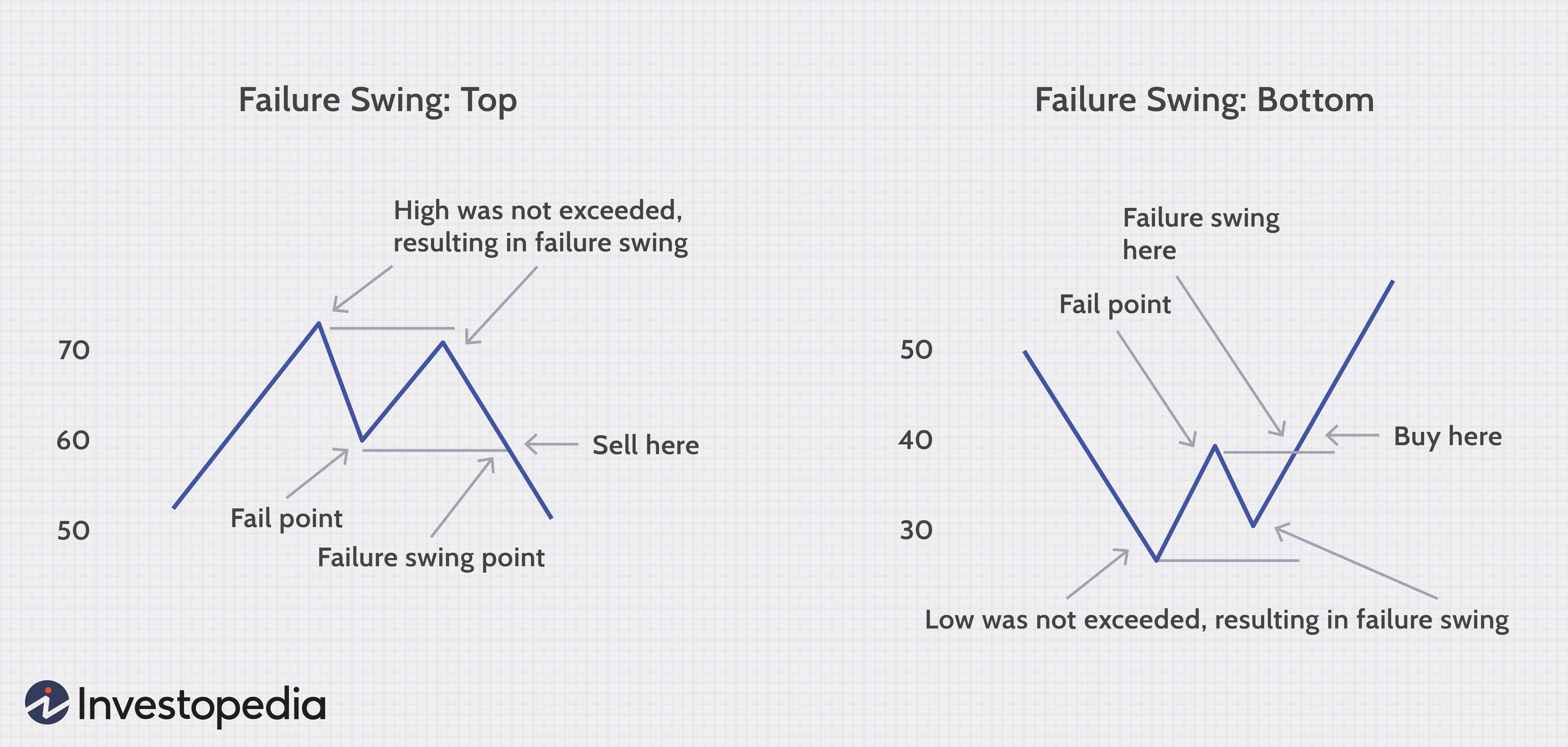

Ayunan Kegagalan

Rentang RSI

Selama tren naik, RSI cenderung tetap lebih statis daripada selama tren turun. Ini masuk akal karena RSI mengukur keuntungan versus kerugian. Dalam tren naik, akan ada lebih banyak keuntungan, menjaga RSI di level yang lebih tinggi. Dalam tren turun, RSI akan cenderung bertahan di level yang lebih rendah.

Selama tren naik, RSI cenderung tetap di atas 30 dan harus sering mencapai 70. Selama tren turun, jarang melihat RSI melebihi 70, dan indikator sering mencapai 30 atau di bawah. Panduan ini dapat membantu menentukan kekuatan tren dan melihat potensi pembalikan. Sebagai contoh, jika RSI tidak dapat mencapai 70 pada sejumlah perubahan harga berturut-turut selama tren naik, tapi kemudian turun di bawah 30, tren telah melemah dan bisa berbalik lebih rendah.

Kebalikannya berlaku untuk tren turun. Jika tren turun tidak dapat mencapai 30 atau di bawahnya dan kemudian reli di atas 70, bahwa tren turun telah melemah dan bisa berbalik ke atas.

Terobosan Garis Tren RSI

Indikator Momentum:RSI vs. MACD

Seperti RSI, divergensi konvergensi rata-rata bergerak (MACD) adalah indikator momentum mengikuti tren yang menunjukkan hubungan antara dua rata-rata bergerak dari harga sekuritas. MACD dihitung dengan mengurangi rata-rata pergerakan eksponensial (EMA) 26 periode dari EMA 12 periode. Hasil dari perhitungan tersebut adalah garis MACD.

EMA sembilan hari dari MACD yang disebut "garis sinyal" kemudian diplot di atas garis MACD, yang dapat berfungsi sebagai pemicu sinyal beli dan jual. Pedagang dapat membeli keamanan saat MACD melintasi di atas garis sinyalnya dan menjual atau mempersingkat keamanan saat MACD melintasi di bawah garis sinyal.

Analisis saham

- Cara Mengetahui Status Klaim Pasangan yang Terluka

- Bagaimana Cara Mengetahui Apakah Cek yang Anda Terima melalui Surat Sah?

- Cara Mengetahui Nilai DVD Anda

- Indeks Kekuatan Relatif vs. Stochastic Oscillator

- Rendahnya Dana Indeks

- Cara Memanfaatkan Indeks Komoditas

- Pengantar Relative Strength Index (RSI)

- Dunia Indeks Pasar Saham

-

Apa itu Relative Strength Index (RSI)?

Apa itu Relative Strength Index (RSI)? Relative Strength Index (RSI) adalah salah satu osilator momentum yang paling populer dan banyak digunakan. Ini awalnya dikembangkan oleh insinyur mesin terkenal yang menjadi analis teknis, J. Welles ...

-

Kekuatan relatif,

Kekuatan relatif, Dijelaskan Minggu lalu kami menulis tentang Relative Strength Index (RSI) dan kegunaannya sebagai alat analisis teknis untuk menganalisis saham individu. RSI sering dikacaukan dengan konsep yan...