Netral

Apa itu Netral?

Netral menggambarkan posisi yang diambil di pasar yang tidak bullish atau bearish. Dengan kata lain, itu tidak sensitif terhadap arah harga pasar. Jika seorang investor memiliki opini netral—meyakini bahwa sekuritas atau indeks tidak akan naik atau turun nilainya dalam waktu dekat—mereka dapat melakukan strategi opsi yang mungkin menguntungkan meskipun tidak ada pergerakan dalam sekuritas yang mendasarinya.

Strategi perdagangan pasar netral memungkinkan investor menghasilkan uang ketika keamanan yang mendasarinya tidak bergerak dalam harga atau tetap dalam kisaran harga yang ketat. Hal ini dapat dicapai dengan menggunakan berbagai metode, seperti melakukan long dan short pada saham serupa dan menggunakan opsi atau posisi derivatif lainnya.

Takeaways Kunci

- Netral adalah posisi agnostik dalam hal pergerakan harga dan tidak bullish atau bearish.

- Pasar sideways atau tren netral lainnya dapat dimanfaatkan melalui strategi perdagangan netral.

- Penggunaan derivatif seperti posisi opsi delta-netral dapat mencapai portofolio netral.

Pengertian Netral

Ketika harga sekuritas naik dan turun sedikit demi sedikit dari waktu ke waktu, dikatakan bergerak ke samping. Ketika harga bergerak ke samping, keamanan yang mendasari dengan demikian dalam tren netral, bergerak tidak naik atau turun dari waktu ke waktu. Tren netral dapat terjadi setelah kenaikan atau penurunan harga yang berkelanjutan, ketika harga mulai mencapai level resistance atau support dan ada periode konsolidasi. Tren ini dapat berlanjut selama berhari-hari, minggu, atau bahkan berbulan-bulan.

Trader dapat memanfaatkan tren netral melalui strategi yang tepat yang sering kali melibatkan penggunaan kontrak short selling atau derivatif. Jika seseorang merindukan saham pada komponen tertimbang dari indeks atau indeks ETF dan kemudian kehilangan indeks atau ETF itu, mereka telah menciptakan posisi yang netral, sejak kapan harga indeks naik jadi, juga, akan harga komponen dengan cara yang saling mengimbangi.

Seorang investor mungkin percaya bahwa ada ketidakefisienan struktural tertentu antara sekeranjang saham yang membentuk indeks dan indeks itu sendiri yang dapat dimanfaatkan. Contohnya, dalam satu strategi netral yang disebut perdagangan dispersi, seorang pedagang dapat bertaruh bahwa setengah dari komponen indeks akan naik dalam satu hari perdagangan dan setengah lainnya turun—tetapi akibatnya indeks itu sendiri tidak banyak bergerak.

Strategi perdagangan netral juga dapat digunakan dengan mengambil posisi long secara bersamaan di satu perusahaan dan posisi short di perusahaan kedua yang sangat mirip atau pesaing langsung untuk mengambil keuntungan dari mispricing yang dirasakan. Jadi, jika Coca-Cola dan PepsiCo memiliki korelasi yang tinggi dalam pergerakan harga sahamnya masing-masing, dan kemudian stok Pepsi tiba-tiba melonjak sementara Coke tidak, seorang pedagang mungkin memperpendek Pepsi dan membeli Coca-Cola, bertaruh bahwa hubungan harga-spread mereka yang ada akan dipulihkan. Ini dikenal sebagai perdagangan pasangan.

Dana lindung nilai netral pasar jangka pendek memanfaatkan strategi ini, dan sering digunakan sebagai patokan mereka tingkat pengembalian bebas risiko karena mereka tidak khawatir tentang arah pasar.

Strategi Perdagangan Netral

Strategi netral dapat dibangun menggunakan derivatif seperti kontrak opsi:

- Saat membeli opsi di komponen indeks dan menjual opsi di indeks itu sendiri, itu disebut perdagangan dispersi atau korelasi.

- Panggilan tertutup digunakan ketika seorang investor memiliki posisi panjang yang ada di saham dan menginginkan pengembalian pada posisi netral. Panggilan tersebut dapat memberikan sedikit perlindungan terhadap penurunan harga. Jika harga tidak naik, opsi berakhir tidak berharga dan investor menghasilkan pendapatan dari saham yang stagnan.

- Pedagang menggunakan posisi tertutup ketika mereka mengharapkan posisi netral yang berkelanjutan diikuti oleh penurunan harga saham. Trader menulis opsi put, mengharapkannya kedaluwarsa tidak berharga dan memberikan beberapa keuntungan. Ini bukan strategi yang umum digunakan dan tidak cocok untuk investor yang tidak berpengalaman.

- Strategi netral lain yang menggunakan opsi adalah menjual straddle atau strangle, yang merupakan posisi short yang diambil baik dalam call maupun put dari sekuritas dasar yang sama dan tanggal kedaluwarsa dan harga strike yang sama atau berbeda. Opsi yang disebut kupu-kupu dan condor juga dianggap sebagai strategi penyebaran "delta netral".

Strategi ini bisa rumit dan tidak cocok untuk investor yang tidak berpengalaman.

Keuntungan dari Kerugian Strategi Netral

Potensi keuntungan dari saham dan instrumen keuangan lainnya yang tetap relatif stabil dalam harga memberi investor opsi lebih banyak peluang. Karena banyak instrumen keuangan mengalami periode netral yang lama, pedagang opsi memiliki lebih banyak peluang untuk menghasilkan pengembalian.

Tambahan, opsi investor dapat mengambil untung dari tiga hasil, bukan hanya satu, meningkatkan peluang mereka untuk mendapatkan keuntungan. Hadiah tidak, Namun, tidak terbatas karena jumlah maksimum potensi keuntungan ditetapkan pada eksekusi perdagangan.

Sebaliknya, pedagang opsi yang memanfaatkan mandat pengembalian investasi (ROI) yang dikontrol ketat dapat menghitung keuntungan maksimum dari awal, membuat pendapatan lebih dapat diprediksi. Namun, karena semua strategi memerlukan dua atau lebih transaksi, investor membayar lebih banyak komisi.

Pilihan

-

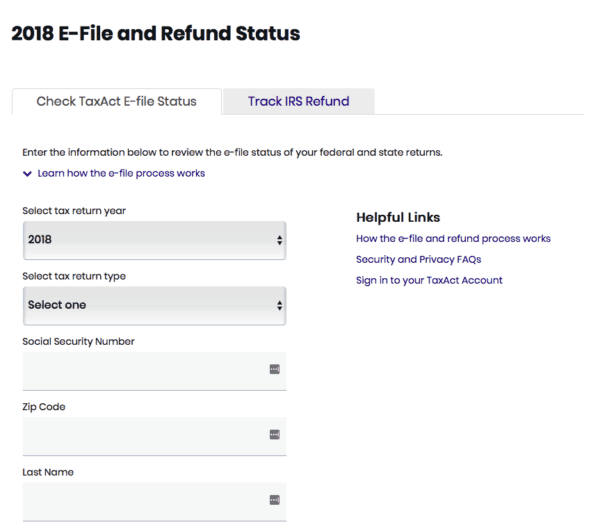

Tinjauan TaxAct 2019 – Solusi Perangkat Lunak Perpajakan yang Ampuh untuk Memenuhi Sebagian Besar Kebutuhan

Tinjauan TaxAct 2019 – Solusi Perangkat Lunak Perpajakan yang Ampuh untuk Memenuhi Sebagian Besar Kebutuhan TaxAct adalah salah satu paket perangkat lunak persiapan pajak terkemuka yang tersedia. Layanan ini didirikan pada tahun 1998, dan memungkinkan Anda untuk mempersiapkan semua jenis pengembalian, terle...

-

Apa itu Pasar Modal Nasdaq?

Apa itu Pasar Modal Nasdaq? Pasar Modal Nasdaq adalah salah satu dari tiga tingkatan dalam Nasdaq Composite Index. Tingkat Pasar Modal adalah pasar ekuitas untuk perusahaan dengan tingkat kapitalisasi pasar terkecilKapitalisasi ...

-

Haruskah Anda Membiayai Kembali Hipotek Anda Saat Tarif Rendah?

Haruskah Anda Membiayai Kembali Hipotek Anda Saat Tarif Rendah? Industri hipotek (dan suku bunga) memiliki hubungan yang agak rumit dengan seluruh perekonomian secara keseluruhan. Secara umum, ketika ekonomi berjalan sangat baik, Federal Reserve akan mulai menaikk...

-

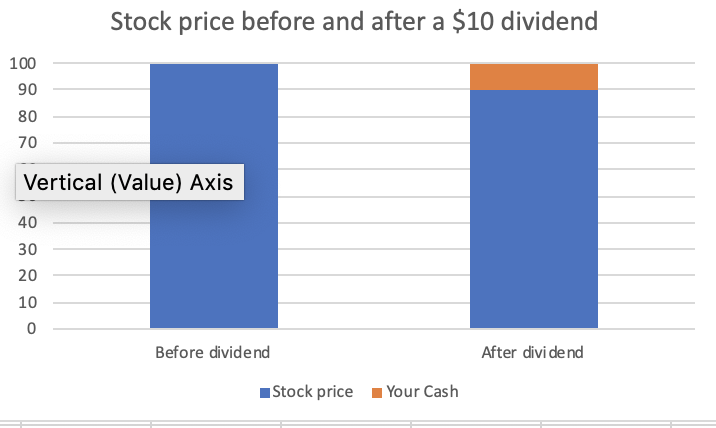

Tiga Alasan Mengambil Pendekatan Pengembalian Total untuk Berinvestasi vs. Berinvestasi dalam Saham Dividen

Tiga Alasan Mengambil Pendekatan Pengembalian Total untuk Berinvestasi vs. Berinvestasi dalam Saham Dividen Dividen memberi Anda uang tunai yang sudah Anda miliki Saham dividen mengalami kerugian besar seperti pasar saham. Portofolio konservatif tidak mengalami tingkat kerugian yang sama. Dividen di...