Dana Tanggal Target

Apa itu Dana Target-Tanggal?

Dana target-date adalah reksa dana atau dana yang diperdagangkan di bursa (ETF) yang terstruktur untuk menumbuhkan aset dengan cara yang dioptimalkan untuk jangka waktu tertentu. Penataan dana ini membahas kebutuhan modal investor di masa mendatang—oleh karena itu, nama "tanggal target." Paling sering, investor akan menggunakan dana target-date untuk diterapkan pada awal masa pensiun mereka. Namun, dana target-date lebih sering digunakan oleh investor yang bekerja menuju pengeluaran masa depan, seperti biaya kuliah anak.

Takeaways Kunci

- Dana target-date adalah kelas reksa dana atau ETF yang secara berkala menyeimbangkan kembali bobot kelas aset untuk mengoptimalkan risiko dan pengembalian untuk jangka waktu yang telah ditentukan.

- Alokasi aset dana target-tanggal biasanya dirancang untuk secara bertahap beralih ke profil yang lebih konservatif untuk meminimalkan risiko ketika tanggal target mendekat.

- Daya tarik dana target-date adalah bahwa mereka menawarkan investor kenyamanan untuk menempatkan aktivitas investasi mereka secara otomatis dalam satu kendaraan.

Bagaimana Dana Target-Tanggal Bekerja

Dana tanggal target menggunakan metodologi manajemen portofolio tradisional untuk menargetkan alokasi aset selama jangka waktu dana untuk memenuhi tujuan pengembalian investasi. Dinamakan berdasarkan tahun di mana investor berencana untuk mulai memanfaatkan aset, dana target-date dianggap sebagai investasi jangka panjang. Sebagai contoh, pada Juli 2017, Vanguard meluncurkan produk Target Retirement 2065. Mengingat bahwa dana tersebut memiliki tanggal pemanfaatan yang ditargetkan pada tahun 2065 yang memberi mereka jangka waktu 48 tahun.

Manajer portofolio dana menggunakan cakrawala waktu yang telah ditentukan ini untuk menyusun strategi investasi mereka, umumnya didasarkan pada model alokasi aset tradisional. Manajer dana juga menggunakan tanggal target untuk menentukan tingkat risiko yang bersedia ditanggung oleh dana tersebut. Manajer portofolio target-date biasanya menyesuaikan tingkat risiko portofolio setiap tahun.

Pertimbangan Khusus

Setelah peluncuran awal, dana target-date memiliki toleransi yang tinggi terhadap risiko dan oleh karena itu lebih tertimbang terhadap aset berkinerja tinggi tetapi spekulatif. Pada penyesuaian tahunan, manajer portofolio akan menyetel ulang alokasi kategori investasi.

Campuran portofolio aset dan tingkat risiko dana target-tanggal menjadi lebih konservatif saat mendekati tanggal target objektifnya. Investasi portofolio berisiko tinggi biasanya mencakup ekuitas domestik dan global. Porsi risiko yang lebih rendah dari portofolio target-date biasanya mencakup investasi pendapatan tetap seperti obligasi dan setara kas.

Sebagian besar materi pemasaran dana menunjukkan jalur luncur alokasi—yaitu, pergeseran aset-di seluruh cakrawala waktu investasi. Dana menyusun tingkat luncurannya untuk mencapai alokasi paling konservatif tepat pada tanggal target yang ditentukan.

Beberapa dana target-date, dikenal sebagai (Untuk dana) juga akan mengelola dana untuk alokasi aset tertentu melewati tanggal target. Pada tahun-tahun di luar tanggal target, alokasi lebih banyak ditimbang ke arah risiko rendah, investasi pendapatan tetap. Beberapa dana target-date, dikenal sebagai dana “melalui”, juga akan mengelola dana untuk alokasi aset tertentu melewati tanggal target. Hal ini berbeda dengan dana target-date lainnya, dikenal sebagai "untuk mendanai, " yang akan menghentikan modifikasi apa pun pada alokasi aset setelah tanggal target tercapai.

Keuntungan dan Kerugian Dana Target-Tanggal

Keuntungan

Dana target-date populer di kalangan investor rencana 401(k). Daripada harus memilih beberapa investasi untuk membuat portofolio yang akan membantu mereka mencapai tujuan pensiun mereka, investor memilih dana target-tanggal tunggal untuk mencocokkan cakrawala waktu mereka. Sebagai contoh, seorang pekerja yang lebih muda berharap untuk pensiun pada tahun 2065 akan memilih dana target-tanggal 2065, sementara pekerja yang lebih tua berharap untuk pensiun pada tahun 2025 akan memilih dana target-tanggal 2025.

Dana ini mengurangi kebutuhan akan aset lainnya. Beberapa profesional keuangan menyarankan bahwa jika Anda berinvestasi dalam satu, itu harus menjadi satu-satunya investasi dalam rencana Anda. Pendekatan satu-dan-selesai ini karena investasi tambahan dapat mengubah alokasi portofolio Anda secara keseluruhan. Namun, setelah Anda memilih dana, Anda memiliki investasi set-it-and-forget-it terbaik.

Kekurangan

Tentu saja, sifat autopilot dana target-date dapat memotong dua arah. Pergeseran aset portofolio yang telah ditentukan sebelumnya mungkin tidak sesuai dengan tujuan dan kebutuhan individu yang berubah. Orang tumbuh dan berubah, begitu juga dengan kebutuhan mereka.

Bagaimana jika Anda harus pensiun jauh lebih awal dari tanggal target—atau memutuskan Anda ingin tetap bekerja lebih lama? Juga, tidak ada jaminan bahwa pendapatan dana akan mengikuti inflasi. Faktanya, tidak ada jaminan bahwa dana tersebut akan menghasilkan sejumlah pendapatan atau keuntungan sama sekali. Dana target-date adalah investasi, bukan anuitas. Seperti halnya semua investasi, dana ini tunduk pada risiko dan kinerja yang buruk.

Lebih-lebih lagi, seiring berjalannya investasi, dana target-date bisa mahal. Mereka secara teknis adalah dana dana (FoF) — dana yang diinvestasikan dalam reksa dana lain atau dana yang diperdagangkan di bursa — yang berarti Anda harus membayar rasio biaya dari aset dasar tersebut, serta biaya dana target-date.

Tentu saja, semakin banyak dana tanpa beban, dan secara keseluruhan, tarif biaya telah menurun. Tetap, adalah sesuatu yang harus diwaspadai, terutama jika dana Anda diinvestasikan dalam banyak kendaraan yang dikelola secara pasif. Mengapa membayar biaya ganda pada dana indeks, kapan Anda bisa membeli dan menyimpannya sendiri?

Juga, perlu diingat bahwa dana target-date dengan nama yang sama tidak sama—atau, lebih spesifik, aset mereka tidak sama. Ya, semua dana target-tanggal 2045 akan sangat ditimbang ke arah ekuitas, tetapi beberapa mungkin memilih saham domestik, sementara yang lain melihat ke saham internasional. Beberapa mungkin memilih obligasi tingkat investasi, dan yang lainnya memilih hasil tinggi, instrumen utang kelas bawah. Pastikan portofolio aset dana sesuai dengan tingkat kenyamanan Anda dan selera risiko Anda sendiri.

kelebihan-

Cara autopilot terbaik untuk berinvestasi

-

Kendaraan all-in-one—tidak perlu aset lain

-

Portofolio yang terdiversifikasi

-

Biaya lebih tinggi daripada investasi pasif lainnya

-

Penghasilan tidak dijamin

-

Mungkin lindung nilai inflasi yang tidak mencukupi

-

Sedikit ruang untuk mengubah tujuan investor, kebutuhan

Contoh Dana Target-Tanggal

Vanguard adalah salah satu manajer investasi yang menawarkan serangkaian dana target-date yang komprehensif. Di bawah ini kami membandingkan karakteristik dana Vanguard 2065 (VLXVX) dengan karakteristik dana Vanguard 2025.

Dana Pensiun Target Vanguard 2065 memiliki rasio biaya 0,15%. Mulai 4 Maret, 2021, alokasi portofolio adalah 90% di saham dan 10% di obligasi. Itu memiliki 53,6% diinvestasikan di Vanguard Total Stock Market Index, 36,4% diinvestasikan di Vanguard Total International Stock Index Fund, 7,2% diinvestasikan dalam Dana Indeks Vanguard Total Bond Market II, dan 2,8% diinvestasikan di Vanguard Total International Bond Index Fund.

Vanguard Target Retirement 2025 Fund (VTTVX) memiliki rasio pengeluaran 0,13%. Portofolio tertimbang 59,2% di saham dan 40% di obligasi. Ini telah mengalokasikan 35,4% aset ke Vanguard Total Stock Market Index Fund, 28% ke Dana Indeks Vanguard Total Bond Market II, 23,8% ke Vanguard Total International Stock Index Fund, 12% ke Dana Indeks Obligasi Internasional Vanguard Total, dan 0,80% ke Vanguard Short-Term Inflation-Protected Securities Index Fund.

Kedua dana tersebut diinvestasikan dalam aset yang sama. Namun, Dana 2065 lebih ditimbang ke saham, dengan persentase obligasi dan setara kas yang relatif lebih kecil. Dana 2025 memiliki bobot yang lebih besar dalam pendapatan tetap dan lebih sedikit saham, sehingga tidak terlalu bergejolak dan lebih cenderung berisi aset yang dibutuhkan investor untuk mulai melakukan penarikan pada tahun 2025.

Pada tahun-tahun di luar tanggal target, kedua dana target-tanggal Vanguard melaporkan campuran alokasi aset sekitar 20% dalam ekuitas AS, 10% dalam ekuitas internasional, 40% dalam obligasi AS, 10% dalam obligasi internasional, dan sekitar 20% dalam TIPS jangka pendek.

Informasi dana

-

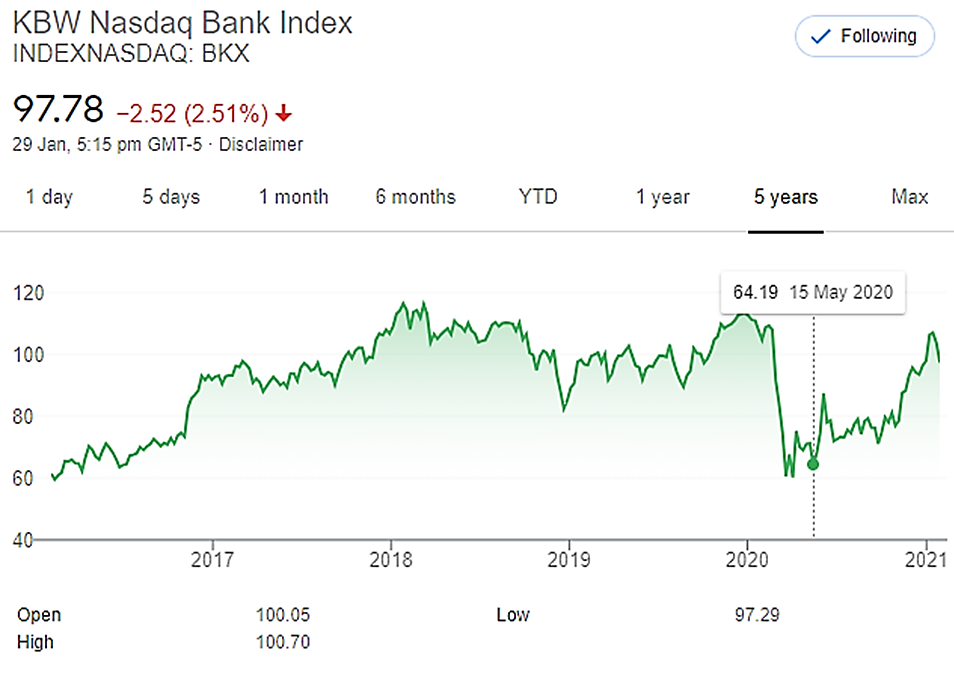

Apa itu Indeks Bank KBW?

Apa itu Indeks Bank KBW? Indeks Bank KBW berfungsi sebagai tolok ukur yang digunakan untuk melacak kinerja lembaga perbankan terkemuka dan aset yang diperdagangkan secara publik di Amerika Serikat. Indeks KBW terdiri dari 24 ...

-

Cara pensiun muda

Cara pensiun muda Saya seorang kutu buku uang dan kutu buku. Tentu saja, Saya sedikit pusing ketika menemukan buku-buku lama tentang uang yang belum pernah saya dengar sebelumnya. Saat menjelajahi toko buku bekas ter...

-

Cara Mencari Tanah Pemerintah untuk Disewa

Cara Mencari Tanah Pemerintah untuk Disewa Karena semakin banyak properti yang dibeli oleh entitas non-residen, menyewakan tanah bisa menjadi pilihan terbaik – dan terkadang satu-satunya – bagi petani baru. Tarif sewa tanah milik pribadi bisa ...

-

Bagaimana Exit Strategy Dapat Membuat Anda Menjadi Investor yang Lebih Baik

Bagaimana Exit Strategy Dapat Membuat Anda Menjadi Investor yang Lebih Baik Meskipun pada umumnya saya adalah penggemar berat investasi beli dan tahan, Saya sangat menyadari bahwa terkadang masuk akal untuk membongkar investasi yang buruk. Demikian pula, ada kalanya cerdas un...