Bagaimana Menjadi Jutawan

Ingat bagian klasik Steve Martin tentang cara menjadi jutawan dan tidak pernah membayar pajak? "Pertama, dapatkan satu juta dolar, ” dia menginstruksikan. Memang benar bahwa cara terbaik mutlak untuk menghasilkan satu juta adalah dengan mewarisinya, tapi sayangnya, terlahir dalam kekayaan bukanlah sesuatu yang bisa Anda pelajari di perguruan tinggi. Kita semua harus menghasilkan jutaan melalui keringat dan air mata darah kita sendiri. Kami tidak dapat menjamin bahwa setelah membaca panduan ini Anda akan dapat bergabung dengan klub jutawan, tapi kami punya beberapa tips yang akan membantu Anda dengan baik di jalan Anda.

Wealthsimple Invest adalah cara otomatis untuk menumbuhkan uang Anda seperti investor paling canggih di dunia. Mulailah dan kami akan membuatkan Anda portofolio investasi yang dipersonalisasi dalam hitungan menit.Apa yang harus dilakukan sebelum memulai dengan jutaan Anda

Ada pepatah Cina kuno yang mengatakan:“Waktu terbaik untuk menanam pohon adalah 20 tahun yang lalu. Waktu terbaik kedua adalah sekarang, ” tapi kami cukup yakin jika pengembalian majemuk ada saat itu, mereka akan membuang frasa "menanam pohon" demi "berinvestasi." Sulit untuk melebih-lebihkan betapa pentingnya waktu bahan dalam berinvestasi, jadi kami hanya akan menunjukkan kepada Anda. Dengan asumsi pengembalian investasi yang wajar sebesar 7%, agar pasangan berusia 25 tahun mengumpulkan satu juta pada usia 65, mereka akan menginvestasikan $381 per bulan. Jika mereka menunggu untuk mulai berinvestasi sampai usia 35 tahun, mereka harus menginvestasikan $820 sebulan untuk mendapatkan satu juta yang sama. Jika mereka menunggu sampai 45, mereka harus menyimpan $1, 920 sebulan untuk mencapai tujuan. Itu berarti pasangan berusia 45 tahun harus menghasilkan 67% uang lebih dengan total satu juta terakhir yang sama persis dengan pasangan yang mulai berinvestasi pada usia 25 tahun.

Berikut adalah beberapa cara berbeda untuk mendapatkan satu juta. Dalam satu skenario, Anda akan menyimpan uang Anda di rekening tabungan berbunga tinggi dengan tingkat bunga 2%, dan satu lagi investasi Anda akan masuk ke portofolio ekuitas berat dengan pengembalian investasi 7%, baik dengan peracikan bulanan. (Berita bagus, seperti yang akan Anda ketahui nanti, adalah bahwa majikan Anda mungkin dapat membantu meningkatkan tabungan pensiun Anda dan membawa Anda ke jutaan Anda, jauh lebih cepat.)

Sekarang sudah jelas betapa pentingnya berinvestasi sejak dini, bagaimana Anda akan mewujudkannya?

Pilih pekerjaan yang memungkinkan Anda berinvestasi lebih awal

Tidak terlihat lagi dari J.K. Mendayung, Kevin Hart dan David Hockney untuk mengilustrasikan gergaji tua, lakukan apa yang Anda sukai dan uang akan mengikuti . Tapi trio ini adalah outlier di tiga industri yang tidak membayar dengan baik—menulis, komedi, dan seni. Jika hatimu memberitahumu bahwa jiwamu akan mati jika kamu tidak bisa berbagi puisimu dengan dunia, dengan segala cara, ikuti kebahagiaanmu. Tetapi jika Anda cerdas dan Anda belum memilih karier dan tahu bahwa cita-cita utama Anda adalah menjadi nyaman secara finansial, Anda dapat memilih jenis karier yang akan menempatkan Anda pada posisi di mana kemungkinan besar Anda akan mencapai tujuan Anda. Menurut Laporan Gaji Perguruan Tinggi terbaru dari Payscale, mengejar pendidikan di STEM akan terbayar secara finansial. Di atas daftar mereka adalah teknik perminyakan, bidang yang dapat membayar hampir $100, 000 tidak lama keluar dari sekolah dan $176, 000 pertengahan karir (dan juga membanggakan peringkat kepuasan kerja yang cukup tinggi.) Peringkat Teknik juga cukup tinggi. Jika Anda ingin plot lebih teliti, cari salah satu universitas yang lulusannya rata-rata berpenghasilan lebih. Karena berinvestasi lebih awal dan mendapatkan keuntungan dari pengembalian majemuk selama bertahun-tahun adalah kunci untuk rencana apa pun untuk menyisihkan satu juta, pertimbangkan karier yang memungkinkan Anda menabung di usia dua puluhan.

Bayar hutang dulu

Utang itu seperti roda hamster untuk mencapai jutaan itu. Bahkan jika Anda menyisihkan sejumlah uang yang layak, tetapi Anda membawa sejumlah besar utang konsumen (bukan hipotek), Anda mungkin tidak benar-benar mendapatkan tempat dengan cepat. Pikirkan tentang APR yang harus Anda bayar dengan kartu kredit misalnya. Apakah Anda membayar 15%? Mungkin sebanyak 20%? Sekarang pikirkan tentang pengembalian yang mungkin Anda harapkan dalam satu tahun rata-rata dari investasi pasar saham. Antara tahun 1950-2009, pasar saham tumbuh sebesar 7% per tahun. 20% jauh lebih dari 7% kan? Jika Anda serius tentang sejuta, kurangi hutang yang Anda bawa menjadi nol dan putuskan untuk membayar kartu Anda setiap bulan.

Buat dana darurat

Sekarang Anda bebas utang, pastikan Anda tetap seperti itu. Cara termudah untuk menemukan diri Anda tiba-tiba berhutang adalah dengan tidak merencanakan ke depan untuk keadaan darurat—kehilangan pekerjaan yang tidak terduga, sebuah penyakit, atau harus buru-buru pindah karena Cessna terbang ke rumah Anda. Pastikan Anda memiliki akses antara tiga dan enam bulan dari total biaya hidup Anda yang disimpan di brankas, tempat yang mudah dijangkau, seperti rekening investasi tabungan berbunga tinggi. Dana darurat akan menghindarkan Anda dari ketergantungan pada kartu kredit berbunga tinggi atau, Amit-amit, membobol rekening pensiun Anda dan membayar denda yang bisa datang dengan manuver itu.

Mulai dari jutaan Anda dengan mencari uang gratis

Siap untuk memulai mil itu? Besar. Satu keputusan yang bisa dibilang sama pentingnya dari bagaimana Anda berinvestasi adalah di mana kamu berinvestasi, seperti pada jenis akun yang Anda pilih untuk memasukkan uang Anda. Pajak seperti rayap investasi — mereka akan mengunyah investasi Anda jika Anda mengizinkannya. Idealnya, Anda harus melakukan apa pun yang Anda bisa secara hukum untuk menurunkan tagihan pajak Anda.

Kami akan berasumsi bahwa Anda mencoba menyisihkan satu juta ini untuk hari ketika Anda tidak benar-benar mendapatkan penghasilan—alias, pensiun Anda. Pemerintah telah membuat program untuk mendorong Anda menabung dengan memberi Anda keringanan pajak atas tabungan pensiun, dan majikan Anda mungkin akan melakukan hal yang sama dalam bentuk dana pendamping pensiun. Ini adalah dua sumber uang gratis yang dapat meningkatkan mesin pembuat mil Anda. Luangkan beberapa menit untuk mengutak-atik kalkulator pensiun seperti ini untuk mengetahui kekuatan pengembalian majemuk dan kontribusi pemberi kerja. Mari kita ambil contoh seorang hipotetis berusia 25 tahun menghasilkan $50, 000 setahun, dengan asumsi kenaikan biaya hidup tahunan sebesar 3%. Jika orang ini menyisihkan 10% dari gajinya setiap tahun, pada usia 65, mereka akan secara pribadi menyumbang $388, 316 dolar sebelum pajak. Dengan asumsi tingkat pengembalian 5% yang sangat konservatif, bunga majemuk akan mengubahnya menjadi lebih dari $969, 000. Sekarang tambahkan 50% kecocokan pemberi kerja ke jumlah itu dan Anda akan mendapatkan $1,454 juta—keuntungan investasi yang dibantu oleh kontribusi pemberi kerja tersebut akan menghasilkan $1,065 juta dari investasi Anda!

Untuk alasan ini, Anda mungkin ingin membayangkan jutaan masa depan Anda sebagai salah satu dari menara sampanye yang keren dan investasi Anda sebagai yang bergelembung. Pikirkan akun yang diuntungkan pajak dengan kontribusi pemberi kerja sebagai piala paling atas, dan hanya sekali itu terisi, atau maksimal, jika Anda berinvestasi dalam jenis akun lainnya.

Bayar Dirimu Dulu

Membayar diri sendiri terlebih dahulu adalah cara filosofis untuk mendekati tabungan yang menyatakan bahwa tidak ada dolar yang bisa dibawa kemana-mana—baik itu sewa, hiburan, atau makanan—sampai Anda pertama kali memasukkan uang untuk tujuan Anda menjadi seorang jutawan. Transfer otomatis modern akan membuat ini jauh lebih mudah daripada kedengarannya. Sebagian besar pemberi kerja akan mengizinkan Anda melakukan setoran langsung uang sebelum pajak ke dalam rekening pensiun Anda; freelancer dapat mengatur debit bulanan otomatis yang langsung dari rekening bank Anda ke rekening pensiun atau investasi yang dikelola secara pribadi.

Simpan atau Investasikan?

Investasi dalam saham secara alami berisiko. Uang sangat berharga jadi siapa yang akan menyalahkan Anda jika Anda ingin memastikan tidak ada kemungkinan uang itu hilang. Jadi untuk mendapatkan satu juta haruskah Anda memasukkan uang ke dalam rekening tabungan atau menginvestasikannya?

Kecuali Anda perlu mengakses uang Anda dalam waktu yang sangat singkat, kurang dari lima tahun dari sekarang, Anda harus benar-benar berinvestasi.

Rekening tabungan dan CD berbunga tinggi adalah tempat fantastis untuk memarkir uang yang akan Anda perlukan dalam jangka pendek. Dan berbelanja akan terbayar karena ada beberapa pemain baru di industri yang menawarkan suku bunga yang jauh lebih baik daripada banyak bank. Tetapi karena tingkat inflasi saat ini berada di sekitar 2% per tahun, dan beberapa produk tabungan menawarkan lebih dari 2% APR, jika Anda menabung selama beberapa tahun, Anda mungkin menemukan bahwa betapapun Anda menyimpannya, itu sebenarnya menurun nilainya karena inflasi.

Ada hikmahnya tentang investasi saham dan risiko yang mungkin membuat pikiran Anda tenang. Seperti yang ditunjukkan oleh studi seperti ini, meskipun saham mungkin sangat fluktuatif dalam jangka pendek, secara historis, risiko berkurang dari waktu ke waktu dan investor yang memegang saham selama lebih dari 10 tahun akan dihargai dengan pengembalian yang lebih tinggi yang mengimbangi risiko jangka pendek. Sebagian besar profesional investasi merekomendasikan portofolio yang berisi campuran saham dan obligasi. Semakin panjang horizon investasi, persentase saham yang lebih tinggi dibandingkan obligasi. Kecuali Anda mewarisi mil Anda dari paman kaya, jalan Anda untuk menjadi jutawan kemungkinan akan melibatkan investasi saham. Tapi saham yang mana?

Saham yang mana?

Ini adalah pendapat yang sama sekali tidak kontroversial. Jika sejarah adalah sesuatu untuk dilalui, salah satu cara paling andal untuk mengubah tidak-sejuta menjadi satu juta dolar adalah dengan berinvestasi di pasar saham. Tapi saham apa yang harus Anda beli? Kemungkinan Anda pernah mendengar cerita tentang seorang pria yang menginvestasikan seribu dolar di Amazon pada tahun 1997 yang sekarang tinggal di sebuah kastil. Apa yang tidak banyak Anda dengar, Namun, adalah cerita tentang beberapa pria lain yang memanfaatkan Snapchat dan sekarang tinggal di ruang bawah tanah ibunya. Memilih saham sangat sulit. Pemetik saham terkenal kaya Warren Buffett telah menghabiskan dekade terakhir mengecilkan hati hampir semua orang yang tidak bernama Warren Buffet dari mencoba menghasilkan uang dengan memilih saham individu dan pada kenyataannya, telah mendorong ahli warisnya sendiri untuk menginvestasikan bagian terbesar dari warisan mereka dengan biaya rendah, reksa dana saham yang sangat terdiversifikasi.

Hindari biaya

Selain pajak, akan ada Serigala Jahat Besar lainnya yang akan mencoba mengalihkan Anda dari jalan menuju jutawan. Biaya dinilai pada investasi Anda. Biaya ini datang dalam berbagai bentuk, meskipun dua besar yang harus Anda perhatikan adalah biaya manajemen investasi dan Rasio Beban Manajemen (MER). Biaya manajemen investasi adalah persentase dari seluruh portofolio Anda yang dibebankan oleh penasihat setiap tahun untuk mengelola uang Anda. MER adalah biaya yang akan dinilai oleh reksa dana atau penerbit ETF setiap tahun untuk produk yang dibeli penasihat Anda atas nama Anda. Biaya operasional ini dimasukkan ke dalam dana mereka. Sebagai contoh, jika Manajer Dana Janice membebankan Anda biaya manajemen 1% dan membelikan untuk Anda berbagai macam dana Investasi ABC yang semuanya memiliki MER 2%, Anda akan menyerahkan 3% penuh dari seluruh portofolio Anda setiap tahun kepada Janice dan ABC Investments, terlepas dari seberapa baik kinerja investasi. 3% mungkin tidak terdengar seperti angka yang besar, namun mengingat antara tahun 1950-2009, pasar saham tumbuh sebesar 7% per tahun, itu bisa berarti mengucapkan selamat tinggal pada setengah dari keuntungan Anda di tahun-tahun yang layak, dan kehilangan tempat dalam yang buruk. Biaya seperti vampir investasi kecil dan dibiarkan, mereka akan menyedot setiap tetes keuntungan di akun. Seorang penasihat investasi yang berbasis di Toronto menunjukkan bahwa biaya hanya 2% dapat mengurangi keuntungan investasi setengahnya selama 25 tahun. Dan penelitian secara teratur menunjukkan bahwa biaya secara langsung memprediksi pengembalian dengan cara yang sangat sederhana; semakin tinggi biayanya, semakin rendah pengembaliannya. Jadi jika Anda ingin mendapatkan satu juta itu, Anda harus mulai menganggap diri Anda sebagai Van Helsing biaya, mengendarai pasak melalui pengacau kecil kapan pun Anda bisa.

Bagaimana cara mengurangi biaya yang Anda bayar

Salah satu cara yang sangat efektif untuk memotong biaya adalah dengan berkonsentrasi pada investasi dana dengan MER yang lebih rendah. Manajer reksa dana mungkin mengatakan kepada Anda bahwa keahlian mereka sepadan dengan biayanya, tetapi, di sisi lain, penelitian menunjukkan bahwa dalam jangka panjang, sebagian besar profesional yang dibayar untuk memilih saham gagal mengungguli pasar secara keseluruhan. Jadi idealnya Anda mungkin mencari hasil pasar saham rata-rata tetapi mengurangi biaya Anda sebanyak mungkin. Ini mudah dicapai dengan membeli ETF, bundel ekuitas yang berbeda yang diperdagangkan di bursa seperti saham, dan sering kali mencerminkan indeks saham seperti S&P 500. MER ETF umumnya hanya sebagian kecil dari MER reksa dana yang dikelola secara aktif. Cara lain untuk mengurangi biaya secara efektif adalah dengan memotong biaya manajemen investasi. Biaya manajemen sebesar 1% adalah umum di antara penasihat keuangan.

Peserta yang relatif baru ke dunia penasihat keuangan adalah apa yang disebut layanan investasi otomatis, juga dikenal sebagai penasihat robo, yang cenderung membuat portofolio ETF berbiaya rendah untuk klien mereka dengan sebagian kecil dari biaya penasihat keuangan biasa. Lakukan penelitian Anda. Beberapa penasihat robo mungkin semuanya digital dan menawarkan terbatas jika ada dukungan manusia untuk klien. Di ujung lain spektrum adalah mereka yang menawarkan dukungan telepon manusia tak terbatas untuk setiap klien.

Hasilkan jutaan Anda di real estat

Menonton TV kabel secukupnya, dan Anda akan berasumsi bahwa siapa pun dengan pita pengukur dan satu barel gel rambut dapat menghasilkan jutaan real estat. Pada kenyataannya, ini adalah bisnis dengan risiko besar yang diketahui dapat menghancurkan spekulan yang tidak bijaksana). Tetapi kepemilikan rumah juga telah menjadi tempat umum bagi orang-orang biasa untuk memiliki sesuatu yang nilainya meningkat, membuat mereka mendekati tanda jutawan ajaib. Dan memang, kepemilikan rumah telah lama menjadi semacam rencana tabungan paksa bagi investor yang tidak disiplin.

Namun, seperti yang diajarkan oleh krisis keuangan global 2007-2008, investasi real estat tidak jauh lebih tidak stabil daripada investasi saham, dan sisi atas secara historis tidak cocok dengan ekuitas. Pengusaha Kanada yang sangat sukses Joe Canavan, yang membangun GT Global (Kanada) dan Synergy Asset Management dari awal, menemukan bahwa dia dapat menghasilkan lebih banyak uang dengan berinvestasi di ekuitas daripada real estat dan sejak itu menjadi penginjil yang menyewa-lebih-memiliki. Saat menambahkan biaya tersembunyi dari real estat, seperti pajak properti, Pertanggungan, dan perawatan yang diperlukan, dia menyadari bahwa dia bisa mengumpulkan lebih banyak uang di pasar saham daripada memiliki properti.

Di jalanmu menuju sejuta, pasti ada sesuatu yang bisa dikatakan untuk diversifikasi investasi, jadi mereka yang ingin berinvestasi di real estat tanpa harus membayar hipotek, memperbaiki toilet yang bocor atau menjawab panggilan dari penyewa yang cengeng mungkin mempertimbangkan untuk berinvestasi dalam perwalian investasi real estat, atau REIT, perusahaan yang menjual saham dalam berbagai investasi real estat mereka. Investor REIT dapat menyebarkan risiko mereka di antara lusinan — atau bahkan ratusan — REIT melalui REIT ETF, yang secara harfiah ada ratusan untuk dipilih. REITs juga menawarkan beberapa manfaat pajak utama yang tidak dimiliki oleh pemilik rumah, maupun investasi dalam saham atau obligasi, menawarkan.

menginvestasikan

- Lima Keterampilan Pengelolaan Uang Sederhana untuk Dikembangkan di 2018

- Apakah Manajer Investasi Serakah Seperti Mereka Cerdas?

- Anda Menginvestasikan Portofolio oleh J.P. Morgan Review – Layanan Penasihat Robo dari Chase

- Apa itu Durasi Modifikasi?

- 4 Peretasan Otak untuk Keputusan Investasi yang Lebih Baik

- Manfaatkan Hadiah Kartu Kredit untuk Liburan Impian Anda

-

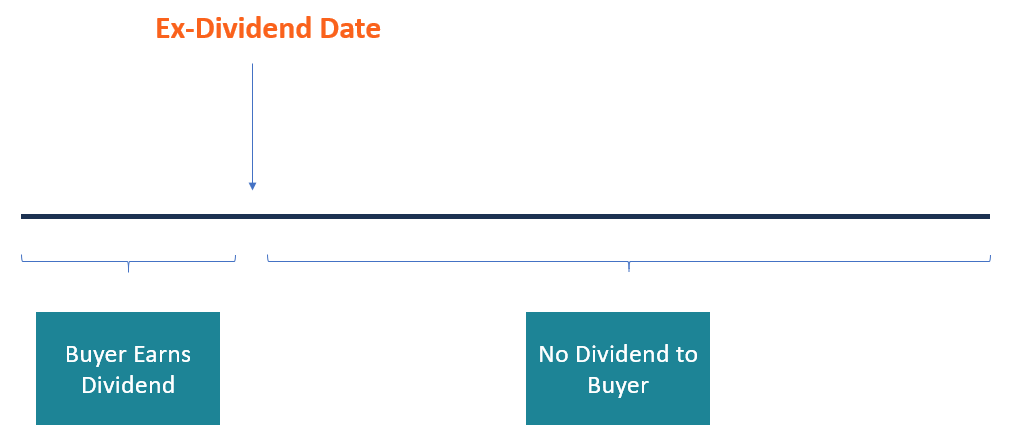

Apa Tanggal Ex-Dividen?

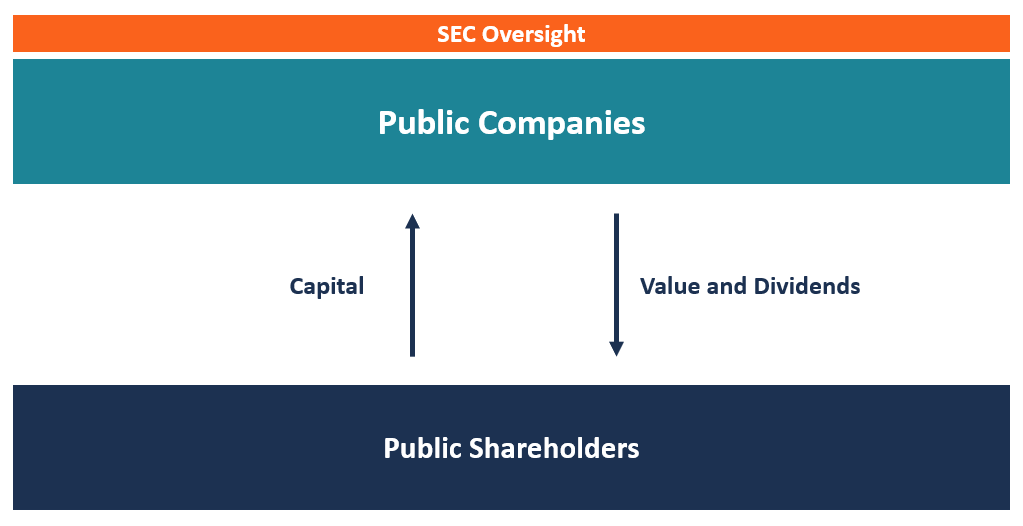

Apa Tanggal Ex-Dividen? Tanggal ex-dividend adalah istilah investasi yang menentukan pemegang saham mana yang berhak menerima dividen yang diumumkan. Ketika sebuah perusahaan mengumumkan dividen, dewan direksiDewan direksiDe...

-

Pasar Valuta Asing Global Kemungkinan Melonjak 7,5% Dalam 5 Tahun

Pasar Valuta Asing Global Kemungkinan Melonjak 7,5% Dalam 5 Tahun Perdagangan valuta asing (FX)—atau valas—mencari waktu dalam sorotan saat ini karena era COVID-19 melihat semakin banyak pendatang baru memanfaatkan waktu yang dihabiskan di rumah untuk berinvestasi m...

-

Jangan Lupakan Pengeluaran Bulanan Ini Dalam Anggaran Anda

Jangan Lupakan Pengeluaran Bulanan Ini Dalam Anggaran Anda Penganggaran adalah salah satu kebiasaan keuangan yang paling penting untuk dikembangkan. Ada begitu banyak metode penganggaran yang bisa dipilih, tetapi tidak hanya membuat anggaran yang akan membuat...

-

Ketika Kebahagiaan Menjadi Jalan

Ketika Kebahagiaan Menjadi Jalan Saya akan senang ketika saya membuat enam angka. Saya akan bahagia ketika saya memiliki pasangan. Saya akan senang ketika saya pindah ke kota besar. Saya akan bahagia ketika saya memiliki kehidupan so...