Waktu ada di pihak Anda:Panduan bagi kaum milenial untuk mulai berinvestasi dengan percaya diri

Milenial tidak mudah melakukannya. Tumbuh besar, generasi yang lahir antara 1981 dan 1996 mengalami serangan pada 11 September, perang berikutnya, resesi terburuk sejak depresi besar, krisis pinjaman mahasiswa dan pandemi global. Dapat dimengerti mengapa mereka tidak memiliki tabungan dan investasi untuk masa pensiun di pikiran mereka.

Tetapi dengan sebagian besar milenium selesai dengan sekolah dan telah bekerja setidaknya selama beberapa tahun, banyak yang berada pada usia di mana mereka dapat dan harus mulai berpikir tentang investasi dan bagaimana hal itu dapat membantu mereka mencapai tujuan keuangan jangka panjang.

Mari kita lihat beberapa dasar-dasar investasi dan mengapa penting untuk memulai.

Mengapa penting bagi kaum milenial untuk berinvestasi

Jika Anda menyaksikan krisis keuangan 2008, Anda mungkin menganggap investasi itu berisiko, tetapi bukan investasi mengandung risiko, juga. “Hal terburuk yang dapat Anda lakukan di usia pertengahan 20-an hingga pertengahan 30-an bukanlah menghemat uang dan berinvestasi. Jika Anda menginvestasikan uang sejak dini, itu memberi uang Anda waktu yang lama untuk tumbuh, ” kata Mike Kerins, pendiri dan CEO RobustWealth. Dia mengatakan bahwa terlepas dari pasang surut pasar, jarang terjadi bahwa pasar saham tetap turun untuk jangka waktu yang lama.

Investasi saham memberikan pengembalian yang lebih besar daripada uang tunai dan obligasi dalam jangka panjang. Uang yang tersimpan di rekening tabungan stagnan dan tunduk pada kenaikan inflasi, sedangkan investasi pasar saham dapat bertambah selama bertahun-tahun. Lebih spesifik, saham kapitalisasi besar kembali sekitar 10 persen majemuk setiap tahun dari 1926-2020. Selama periode waktu yang sama, obligasi pemerintah jangka panjang kembali hanya sekitar 5,5 persen per tahun dan T-bills kembali sekitar 3,3 persen per tahun.

“Cara paling pasti untuk membangun kekayaan dalam jangka waktu yang lama adalah dengan berinvestasi dalam portofolio saham biasa yang terdiversifikasi, ” kata Robert Johnson, profesor keuangan di Creighton University dan ketua dan CEO Economic Index Associates.

Keuntungan lain dari menginvestasikan uang dari waktu ke waktu adalah menciptakan efek bola salju. “Generasi milenial perlu mulai melakukan compounding sejak dini dan membiarkan compounding itu bekerja dengan sabar selama beberapa dekade, ” kata Johnson. Peracikan berarti bahwa ketika Anda memperoleh bunga atas investasi Anda, Anda juga mendapatkan bunga atas bunga itu. Ini memungkinkan Anda untuk membangun keseimbangan yang lebih besar dan lebih besar dari waktu ke waktu — bahkan tanpa investasi modal tambahan.

Sebagai contoh, jika Anda menginvestasikan $6, 000 per tahun ketika Anda berusia 25 tahun, dan memperoleh bunga $100 tahun itu, pada 26, Anda akan mendapatkan bunga sebesar $6, 100, kemudian pada $6, 300, kemudian pada $6, 600, dan seterusnya. Selama bertahun-tahun, Anda akan mendapatkan pengembalian yang jauh lebih besar daripada jika Anda hanya menyimpan uang itu di rekening tabungan atau menyembunyikannya di bawah kasur.

Didik diri sendiri tentang dasar-dasarnya

- Toleransi resiko: Sebelum melakukan investasi pertama Anda, penting untuk memahami toleransi risiko Anda. Toleransi risiko mengacu pada kemampuan dan kemauan Anda untuk menangani kerugian investasi, yang mungkin bersifat sementara atau permanen. Sementara pasar saham cenderung naik dalam jangka panjang, itu bisa dan telah mengalami penurunan parah selama periode waktu yang lebih singkat. Anda akan ingin memikirkan apakah Anda memiliki perut untuk bertahan selama periode penurunan tersebut, atau jika Anda mungkin lebih baik dalam investasi yang lebih aman.

- Alokasi aset: Saat Anda mengembangkan dan membangun portofolio investasi Anda, Anda harus menentukan berapa banyak yang harus dialokasikan untuk saham versus aset lain seperti obligasi atau real estat. Aset bahkan dapat dipecah lebih jauh ke dalam ember berdasarkan geografi, gaya atau tipe investasi perusahaan. Campuran ini disebut sebagai alokasi aset Anda dan kemungkinan akan bergeser dari sebagian besar aset berisiko di awal kehidupan investasi Anda ke aset yang lebih aman saat Anda memasuki usia pensiun.

- Aktif vs pasif: Keputusan penting lainnya yang perlu Anda buat adalah apakah Anda ingin menjadi investor pasif atau aktif. Investor aktif berusaha mengalahkan indeks pasar populer seperti S&P 500 dengan berinvestasi di perusahaan yang menurut mereka akan mengungguli. Investasi pasif, kadang-kadang disebut sebagai investasi indeks, berusaha untuk mencocokkan kinerja indeks luas dan tersedia untuk investor dengan biaya yang sangat kecil. Penghematan biaya ini secara umum berarti bahwa investor pasif telah mengungguli investor aktif dalam jangka waktu yang lama.

- Diversifikasi: Sederhananya, diversifikasi adalah padanan keuangan dari pepatah lama, "Jangan menarik semua telurmu dalam satu keranjang." Dengan melakukan diversifikasi, Anda menyebarkan aset Anda di beberapa aset yang berbeda, menyadari bahwa beberapa akan melakukannya dengan baik dan yang lain akan melakukannya dengan buruk. Portofolio terdiversifikasi yang luas telah berkinerja baik dari waktu ke waktu.

- cakrawala waktu: Mengetahui cakrawala waktu Anda adalah langkah penting dalam rencana keuangan apa pun. Mengidentifikasi tujuan utama, apakah itu tabungan untuk masa pensiun atau pendidikan anak, akan berdampak besar pada cara Anda berinvestasi. Tujuan jangka panjang – setidaknya lima tahun lagi – biasanya akan menghasilkan aset jangka panjang seperti saham. Tujuan jangka pendek seperti menabung untuk uang muka rumah akan lebih baik dilayani dengan berinvestasi pada aset yang lebih aman seperti rekening tabungan dengan hasil tinggi.

Pelajari jenis-jenis akun

- IRA: Akun pensiun individu, atau IRA, adalah akun yang memungkinkan Anda menabung untuk masa pensiun sambil menawarkan beberapa keuntungan pajak yang berarti. Uang yang disumbangkan ke IRA akan diizinkan untuk tumbuh bebas pajak, memungkinkan Anda untuk menggabungkan dengan pengembalian yang lebih tinggi daripada jika Anda membayar pajak di sepanjang jalan. Anda menyumbangkan dana sebelum pajak, yang dapat menyebabkan tagihan pajak yang lebih rendah hari ini. Penarikan dapat dimulai pada usia 59 1/2, pada titik mana Anda akan membayar pajak atas uang yang Anda keluarkan.

- Roth IRA: Meskipun mirip dengan IRA tradisional, a Roth IRA memiliki beberapa perbedaan utama. Uang yang disumbangkan ke Roth IRA dilakukan setelah pajak dibayar, jadi tidak ada manfaat pajak langsung. Tetapi ketika penarikan dimulai pada usia 59 1/2, Anda tidak akan berutang pajak apa pun. Roth IRA adalah salah satu kendaraan terbaik untuk menabung untuk masa pensiun karena keuntungan pajak yang besar ini. Ingatlah bahwa penarikan awal dari Roth dan IRA tradisional biasanya akan dikenakan penalti 10 persen.

- 401 (k): A 401(k) adalah salah satu rencana pensiun tempat kerja yang paling populer. Rencana tersebut memungkinkan karyawan dan pengusaha untuk menyisihkan sebagian dari pendapatan untuk diinvestasikan untuk masa pensiun. Banyak pemberi kerja menawarkan untuk mencocokkan kontribusi karyawan hingga jumlah tertentu. Pertandingan ini penting untuk dimanfaatkan karena hampir seperti uang gratis dari majikan Anda. Kontribusi diperbolehkan untuk tumbuh bebas pajak, tapi penarikan, yang biasanya dimulai pada usia 62 atau 63 tahun, akan dikenakan pajak.

- Pialang: Akun pialang memungkinkan Anda untuk berinvestasi dalam sekuritas seperti saham, obligasi dan ETF. Akun broker dikenakan pajak, yang berarti Anda akan membayar pajak capital gain untuk setiap keuntungan yang direalisasikan dalam jenis akun ini. Jika Anda sudah memaksimalkan tabungan pensiun Anda melalui akun seperti 401(k)s dan IRA, akun pialang bisa menjadi cara tambahan untuk membangun kekayaan dari waktu ke waktu. Banyak broker online menawarkan komisi perdagangan gratis dan Anda akan dapat mengakses uang Anda tanpa penalti kapan pun Anda mau.

Ini hanya beberapa jenis akun yang paling populer, tetapi ada orang lain yang perlu diketahui juga.

Investasi terbaik untuk milenial

- Saham: Bagi kaum milenial, Sebagian besar tujuan investasi akan menjadi tujuan jangka panjang seperti pensiun, yang akan paling baik dicapai melalui memiliki aset jangka panjang seperti saham. Saham adalah sebagian kepemilikan dalam bisnis dan dari waktu ke waktu, saham akan berkinerja serupa dengan kinerja bisnis yang mendasarinya. Anda dapat berinvestasi dalam saham dengan membelinya secara individual atau melalui ETF dan reksa dana.

- Dana indeks: Dana indeks adalah reksa dana atau ETF yang berusaha menyamai kinerja indeks seperti S&P 500 atau Dow Jones Industrial Average. Dana indeks dapat digunakan untuk berinvestasi di saham, obligasi atau bahkan real estat. Karena dana indeks dikelola secara pasif, mereka biasanya memiliki biaya yang sangat rendah, yang meninggalkan lebih banyak pengembalian bagi investor. Dana indeks adalah cara yang bagus bagi investor untuk membangun portofolio terdiversifikasi yang luas sambil membayar biaya yang sangat sedikit atau tidak sama sekali.

- ETF: Dana yang diperdagangkan di bursa, atau ETF, adalah jenis dana yang menyimpan sekeranjang sekuritas, tetapi diperdagangkan sepanjang hari mirip dengan saham. Anda dapat berinvestasi dalam ETF saham, obligasi ETF, ETF komoditas dan banyak lainnya. Banyak ETF yang pasif dan melacak indeks seperti S&P 500 atau Russell 2000. ETF bisa menjadi cara yang bagus untuk membangun portofolio yang terdiversifikasi bahkan jika Anda tidak punya banyak uang untuk diinvestasikan. Berbeda dengan reksa dana, ETF biasanya tidak memiliki investasi minimum.

- Reksa dana: Reksa dana adalah kumpulan uang dari investor yang diinvestasikan dalam sekelompok sekuritas seperti saham atau obligasi. Investasi Anda dalam dana tersebut akan diinvestasikan dengan cara yang sama seperti keseluruhan dana diinvestasikan, jadi jika dana tersebut memiliki lima persen asetnya di Microsoft, investasi Anda juga akan memiliki lima persen asetnya di Microsoft. Tidak seperti ETF, reksa dana hanya berdagang sekali sehari dan investor bertransaksi pada harga penutupan NAB, atau nilai aset bersih. Reksa dana dapat dibeli melalui broker atau melalui perusahaan dana itu sendiri dan biasanya memiliki investasi minimal beberapa ribu dolar. Penting untuk dicatat bahwa pengembalian dana hanya akan sebaik aset yang mendasari dana tersebut diinvestasikan. Reksa dana dan ETF adalah kendaraan untuk berinvestasi, tetapi pengembalian Anda akan ditentukan oleh aset, seperti saham atau obligasi, dana tersebut dipegang.

menginvestasikan

-

Apa itu Hipotek yang Dapat Diduga?

Apa itu Hipotek yang Dapat Diduga? Hipotek yang dapat diasumsikan adalah hipotek yang dapat ditransfer dari pemilik properti saat ini kepada pembeli, dengan syarat-syarat yang telah disepakati sebelumnya. Dengan kata lain, pembeli dapa...

-

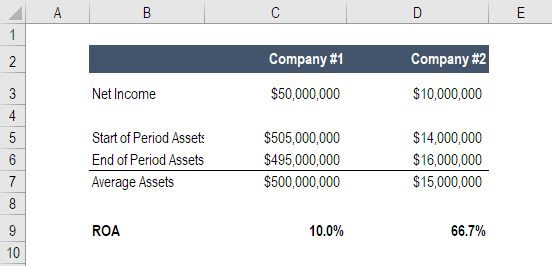

Rumus ROA / Perhitungan Pengembalian Aset

Rumus ROA / Perhitungan Pengembalian Aset Return on Assets (ROA) adalah jenis pengembalian investasi (ROI) Rumus ROI (Pengembalian Investasi) Pengembalian investasi (ROI) adalah rasio keuangan yang digunakan untuk menghitung manfaat yang akan...

-

Apa itu Net Interest Rate Differential (NIRD)?

Apa itu Net Interest Rate Differential (NIRD)? Net interest rate differential (NIRD) terjadi ketika ada perbedaan suku bunga antara dua negara atau wilayah. Hal ini biasanya terjadi di valuta asing internasional ExchangeForeignForeign (Forex atau ...

-

Cara Mengatur Pembayaran Otomatis Kartu Kredit Capital One

Cara Mengatur Pembayaran Otomatis Kartu Kredit Capital One Cara Mengatur Pembayaran Otomatis Kartu Kredit Capital One Dengan sekitar 45 juta pemegang kartu, Capital One adalah salah satu dari 10 perusahaan kartu kredit terbesar di Amerika Serikat. Capital On...