Mengajukan kembali pajak:Apa yang harus dilakukan ketika Anda berhutang uang atau pengembalian IRS

Artikel ini telah diperiksa faktanya oleh editor kami dan Christina Taylor, MBA, manajer senior operasi pajak untuk Credit Karma Tax®.

Anda dapat tertinggal dalam pajak Anda jika Anda tidak mengajukan pengembalian pajak pendapatan federal (jika Anda diminta untuk mengajukan), atau tidak membayar pajak yang terutang, pada tanggal jatuh tempo — umumnya 15 April bagi kebanyakan orang.

Karena pajak kembali bisa terasa luar biasa. Prospek menghadapi denda dan bunga, atau hanya pekerjaan mengajukan pengembalian yang lewat jatuh tempo, mungkin menggoda Anda untuk terus menunda sesuatu.

Tetapi kami tidak dapat cukup menekankan bahwa bersikap proaktif adalah cara yang harus dilakukan ketika berurusan dengan IRS. Segera setelah Anda menyadari bahwa Anda mungkin berutang kembali pajak, atau Anda telah melewatkan tenggat waktu pengarsipan, penting untuk mengajukan dan membayar pajak terutang tersebut sesegera mungkin untuk membantu meminimalkan konsekuensi tertinggal.

Mari kita lihat beberapa hal yang perlu diketahui ketika Anda harus membayar atau mengajukan kembali pajak.

- Bagaimana cara mengajukan pengembalian pajak?

- Mengapa saya harus mengajukan kembali pajak?

- Apa yang bisa terjadi jika saya tidak mengajukan kembali pajak?

- Bagaimana jika saya berhutang lebih dari yang bisa saya bayar?

- Langkah selanjutnya:Rencanakan ke depan untuk tahun depan

Bagaimana cara mengajukan pengembalian pajak?

Mengajukan pengembalian yang telah jatuh tempo pada dasarnya sama dengan mengajukan pengembalian tepat waktu, dengan beberapa perbedaan penting. Begini caranya rusak.

1. Kumpulkan semua dokumen Anda

Setiap kali Anda mengajukan pengembalian, Anda akan memerlukan semua formulir yang menunjukkan penghasilan Anda untuk tahun pajak yang Anda ajukan. Jadi jika, Misalnya, Anda mengajukan pengembalian untuk tahun pajak 2018, Anda akan membutuhkan W-2, 1099-an, laporan bunga dan jenis laporan laba rugi lainnya yang berlaku untuk tahun tersebut.

Semoga, Anda menyimpan dokumen-dokumen itu dalam file catatan pajak. Jika Anda kehilangan informasi, Anda dapat meminta transkrip upah dan pendapatan dari IRS untuk tahun sebelumnya. Transkrip akan menunjukkan semua informasi pengembalian yang diterima IRS atas nama Anda untuk tahun pajak itu, seperti W-2, 1099-an, 1098-an, Kontribusi IRA yang Anda buat dan banyak lagi.

Dan, jika Anda mengklaim potongan atau kredit pajak tertentu, Anda harus memiliki semua dokumentasi yang diperlukan, seperti tanda terima untuk biaya pengobatan atau bunga hipotek yang Anda bayarkan selama tahun pajak.

2. Unduh formulir pajak yang Anda butuhkan

Buka situs web IRS untuk mengunduh formulir pajak untuk tahun yang Anda perlukan untuk mengajukan. Bentuk dapat berubah dari tahun ke tahun, jadi pastikan Anda menggunakan yang benar. Sebagai contoh, IRS secara signifikan merevisi Formulir 1040, yang merupakan bentuk utama pajak penghasilan perorangan, pada tahun 2018. Bentuk baru menggantikan 1040 yang lama, versi 1040EZ dan 1040A, dan memindahkan banyak informasi dari formulir dan ke jadwal tambahan.

3. Lengkapi dan kirimkan formulir, dan membayar apa pun yang Anda berutang

Anda mungkin dapat menggunakan layanan persiapan pajak online untuk melengkapi formulir, tetapi Anda tidak akan dapat mengajukan pengembalian pajak kembali melalui email. Anda harus mencetak dan mengirimkan formulir ke alamat yang tercantum dalam instruksi 1040 untuk tahun pajak yang Anda ajukan. Jika Anda tidak yakin bagaimana melanjutkan, seorang profesional pajak dapat membantu. Anda mungkin juga bisa mendapatkan bantuan gratis dari program Bantuan Pajak Penghasilan Sukarela atau Konseling Pajak untuk Lansia.

Dan jika Anda memiliki kewajiban pajak — pajak balik, denda dan bunga — Anda harus membayarnya atau meminta paket pembayaran.

Mengapa saya harus mengajukan kembali pajak?

Adalah melanggar hukum untuk tidak mengajukan pengembalian untuk tahun pajak ketika Anda diwajibkan untuk mengajukan. Dan ada alasan kuat lainnya untuk mengajukan dan membayar kembali pajak.

Minimalkan denda dan bunga

IRS dapat menghukum Anda jika Anda tidak mengajukan pengembalian atau membayar pajak yang terutang pada batas waktu. Umumnya, hukuman karena tidak mengajukan lebih dari hukuman karena tidak membayar. Anda juga dapat dikenakan bunga atas saldo pajak yang belum dibayar.

Mengajukan pajak kembali Anda dan membayar apa pun yang Anda berutang dapat membantu membatasi jumlah bunga dan denda yang harus Anda tanggung karena melewatkan tenggat waktu.

Klaim pengembalian pajak

Jika Anda berutang pengembalian dana untuk tahun pajak tertentu tetapi lalai untuk mengajukan, Penting untuk diketahui bahwa Anda memiliki waktu terbatas — tiga tahun dari tanggal jatuh tempo pengembalian awal — untuk mengajukan pengembalian pajak Anda dan masih memenuhi syarat untuk mengklaim pengembalian dana Anda.

Ingatlah bahwa jika Anda mengajukan pengembalian untuk tahun berjalan dan akan mengembalikan uang, IRS dapat menahan pengembalian dana itu jika Anda memiliki pengembalian lewat jatuh tempo yang belum Anda ajukan.

Dapatkah IRS menyita pengembalian dana Anda? Pelajari tentang Program Offset Treasury.Cegah kemungkinan hambatan kredit

Pengembalian pajak mungkin berperan dalam keputusan kredit - pemberi pinjaman mungkin meminta salinan pengembalian pajak yang diajukan. Jika Anda kehilangan pengembalian selama satu tahun ketika Anda seharusnya mengajukan, pemrosesan pinjaman Anda mungkin bisa tertunda.

Simpan paspor Anda

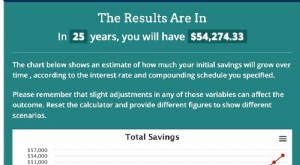

Jika Anda berutang lebih dari $51, 000 dalam pajak, denda dan bunga, IRS akan memberi tahu Departemen Luar Negeri AS, yang pada gilirannya dapat menolak aplikasi Anda untuk paspor baru atau diperpanjang. Departemen Luar Negeri juga dapat mencabut paspor Anda.

Apa yang bisa terjadi jika saya tidak mengajukan kembali pajak?

Jika Anda tidak mengajukan pengembalian pajak selama satu tahun ketika Anda seharusnya mengajukan, atau tidak membayar pajak penghasilan federal yang Anda berutang, IRS dapat mengambil tindakan.

Agensi dapat mengirimi Anda pemberitahuan atau tagihan. Atau, itu mungkin mengajukan pengembalian atas nama Anda - dan mungkin tidak repot-repot memberi Anda keringanan pajak yang memenuhi syarat untuk Anda. Ingatlah bahwa IRS dapat dengan mudah melakukan ini karena kemungkinan besar sudah memiliki informasi penghasilan Anda dari atasan Anda, pelanggan tempat Anda melakukan pekerjaan pertunjukan (jika Anda wiraswasta), bank dan sumber lainnya.

Selain itu, undang-undang federal umumnya mengizinkan IRS untuk mencoba menagih utang pajak selama 10 tahun, meskipun mungkin ada pengecualian.

Bagaimana jika saya berhutang lebih dari yang bisa saya bayar?

Jika Anda menghadapi tagihan pajak, Anda tidak dapat langsung membayar penuh, Anda mungkin memiliki opsi pembayaran.

- Pertimbangkan untuk membayar IRS dengan kartu kredit atau pinjaman pribadi. Menggunakan kredit untuk membayar utang pajak Anda kemungkinan besar berarti Anda akan membayar bunga kepada pemberi pinjaman. Tetapi biaya tersebut mungkin kurang dari denda dan bunga yang mungkin Anda hadapi jika Anda gagal membayar IRS tepat waktu dan penuh.

- Jika Anda berhutang $50, 000 atau kurang, Anda dapat meminta perjanjian pembayaran online dari IRS. Perjanjian cicilan jangka pendek memberi Anda 120 hari atau kurang untuk membayar. Perjanjian jangka panjang dapat memberi Anda waktu hingga 72 bulan untuk membayar hutang Anda dalam pembayaran bulanan.

- Jika Anda memenuhi kriteria tertentu, Anda mungkin dapat meminta IRS untuk menawarkan kompromi, yang dapat memungkinkan Anda untuk melunasi utang pajak Anda kurang dari apa yang Anda berutang.

- Dalam kasus yang mengerikan ketika membayar apa pun dapat mencegah Anda menutupi biaya hidup dasar Anda, IRS mungkin setuju untuk menunda sementara penagihan utang pajak Anda yang telah jatuh tempo.

Langkah selanjutnya:Rencanakan ke depan untuk tahun depan

Mengarsipkan pengembalian pajak yang akurat dengan tenggat waktu pengarsipan dan membayar semua pajak yang terutang tepat waktu sangat membantu Anda menghindari masalah dengan IRS. Jangan menunggu untuk melunasi pajak Anda sebelum memulai pengembalian pajak tahun ini.

Mulai file untuk semua dokumen pajak Anda, seperti laporan pendapatan dari majikan Anda, pernyataan bunga dari bank Anda atau kwitansi untuk biaya yang dapat dikurangkan yang ingin Anda perinci. Memiliki semuanya di satu tempat akan sangat membantu ketika tiba waktunya untuk mempersiapkan kepulangan Anda.

Anda dapat menggunakan Pengukur Pemotongan Pajak IRS untuk membantu memastikan Anda memiliki jumlah pajak yang dipotong dari gaji Anda. Jika Anda memiliki terlalu sedikit yang dipotong sepanjang tahun, Anda bisa menghadapi tagihan pajak ketika Anda mengajukan tahun depan. Dan jika Anda menahan lebih dari yang diperlukan, Anda bisa mendapatkan pengembalian dana tahun depan.

Sumber yang relevan: Publikasi IRS 5123 | Penaksir Pemotongan Pajak IRS | IRS:Mengajukan Pengembalian Pajak yang Telah Jatuh Tempo | IRS:Persiapan Pajak Gratis untuk Wajib Pajak yang Memenuhi Syarat | Rilis Berita IRS | Manual Pendapatan Internal IRS | IRS:Delapan Fakta tentang Keterlambatan Pengajuan dan Denda Keterlambatan Pembayaran | Lembar Fakta IRS:Bantu Diri Anda Sendiri dengan Mengajukan Pengembalian Pajak yang Telah Jatuh Tempo | IRS:Perpanjangan Waktu untuk Mengajukan Pengembalian Pajak Anda | Topik IRS No. 202 Opsi Pembayaran Pajak

Christina Taylor adalah manajer senior operasi pajak untuk Credit Karma Tax®. Dia memiliki lebih dari belasan tahun pengalaman di bidang pajak, akuntansi dan operasi bisnis. Christina mendirikan konsultan akuntansinya sendiri dan mengelolanya selama lebih dari enam tahun. Dia ikut mengembangkan produk persiapan pajak DIY online, menjabat sebagai chief operating officer selama tujuh tahun. Dia adalah Agen Terdaftar, bendahara saat ini di National Association of Computerized Tax Processors dan memiliki gelar sarjana dalam administrasi bisnis/akuntansi dari Baker College dan MBA dari Meredith College. Anda dapat menemukannya di LinkedIn .

keuangan

- Jadikan Hidup Anda Lebih Mudah Dengan 19 Ide Ini!

- Apa itu TBOM dan mengapa ada di laporan kredit saya?

- Ulasan asuransi mobil root:Tarif berdasarkan cara Anda mengemudi

- Apa itu Akun Penarikan?

- Rasio Hutang terhadap Pendapatan [Menghitung DTI Anda]

- Tips Hidup Dan Uang Untuk Ibu Dengan Dua Di Bawah Dua

-

Cara Meredakan Gangguan Pencernaan Asam dengan Baking Soda dan Cuka

Cara Meredakan Gangguan Pencernaan Asam dengan Baking Soda dan Cuka Meringankan Gangguan Pencernaan Asam dengan Baking Soda dan Cuka Punya sakit perut? Refluks asam beraksi? Tidak bisa mencerna makanan terakhir Anda? Tidak ada Alka-Seltzer di rumah? Jangan khawatir.....

-

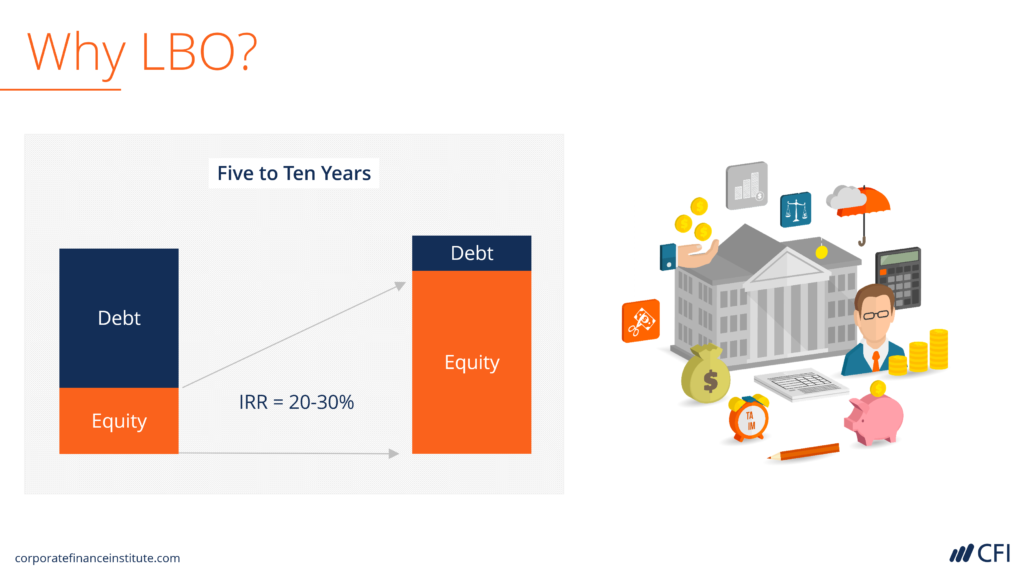

Apa itu Leveraged Buyout (LBO)?

Apa itu Leveraged Buyout (LBO)? Dalam keuangan perusahaan, a leveraged buyout (LBO) adalah transaksi di mana perusahaan diakuisisi dengan menggunakan utang sebagai sumber pertimbangan utama. Transaksi ini biasanya terjadi ketika per...

-

Apa Arti Foreclosure Redeemed pada Laporan Kredit?

Apa Arti Foreclosure Redeemed pada Laporan Kredit? Apa Arti Foreclosure Redeemed pada Laporan Kredit? Di banyak negara bagian, ketika pemberi pinjaman hipotek menyita rumah atau properti lainnya, pemilik mendapat satu kesempatan terakhir untuk menghe...

-

Cara Menghapus Laporan Bank

Cara Menghapus Laporan Bank Mengunduh pernyataan menghemat waktu, tapi jangan menganggap semuanya benar. Ada beberapa hal yang lebih pribadi daripada pengeluaran dan aktivitas rekening bank Anda. Semua orang tahu betapa penting...