Apa Rasio Pengembalian yang Disesuaikan dengan Risiko?

Ada sejumlah rasio pengembalian yang disesuaikan dengan risiko yang membantu investor menilai investasi yang ada atau potensial. Rasio dapat lebih membantu daripada metrik pengembalian investasi sederhana yang tidak memperhitungkan tingkat risiko investasi.

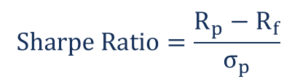

Rasio Pengembalian Risiko yang Disesuaikan – Rasio Sharpe

Rasio Sharpe menghitung seberapa baik investor mendapat kompensasi atas risiko yang mereka ambil dalam investasi. Ketika membandingkan dua investasi yang berbeda terhadap tolok ukur yang sama, aset dengan rasio Sharpe yang lebih tinggi memberikan pengembalian yang lebih tinggi untuk jumlah risiko yang sama atau pengembalian yang sama untuk risiko yang lebih rendah daripada aset lainnya.

Dikembangkan oleh ekonom Amerika William F. Sharpe, rasio Sharpe adalah salah satu rasio yang paling umum digunakan untuk menghitung pengembalian yang disesuaikan dengan risiko. Rasio Sharpe lebih besar dari 1 lebih disukai; semakin tinggi rasionya, semakin baik skenario risk to return bagi investor.

Di mana:

Rp =Pengembalian Portofolio yang Diharapkan

Rf =Tarif Bebas Risiko

Sigma(p) =Standar Deviasi dari Pengembalian Kelebihan Portofolio

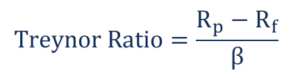

Rasio Treynor

Rasio Treynor mengukur pengembalian yang diperoleh melebihi apa yang bisa diperoleh jika investasi tidak memiliki risiko yang dapat didiversifikasi. Ini menggunakan koefisien beta, bukan standar deviasi yang digunakan dalam rasio Sharpe. Dibuat oleh ekonom Amerika Jack L Treynor, rasio menunjukkan berapa banyak pengembalian yang dapat diberikan investasi kepada investornya sambil mempertimbangkan tingkat risiko bawaannya.

Koefisien beta menggambarkan sensitivitas investasi di pasar. Jika rasio menunjukkan nilai yang tinggi, artinya investasi tersebut menawarkan pengembalian yang relatif tinggi dengan menyertakan risiko pasar.

Di mana:

Rp =Pengembalian Portofolio yang Diharapkan

Rf =Tarif Bebas Risiko

Beta(p) =Portofolio Beta

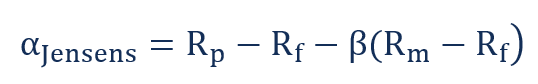

Rasio Pengembalian yang Disesuaikan dengan Risiko – Jensen’s Alpha

Jensen's Alpha digunakan untuk menggambarkan pengembalian aktif atas investasi. Ini mengukur kinerja investasi terhadap tolok ukur indeks pasar yang mewakili pergerakan pasar secara keseluruhan. Alfa menunjukkan kinerja investasi setelah risikonya dipertimbangkan.

Di mana:

Rp =Pengembalian Portofolio yang Diharapkan

Rf =Tarif Bebas Risiko

Beta(p) =Portofolio Beta

Rm =Pengembalian Pasar

Interpretasi (Jensen's Alpha)

Alpha <0 berarti investasi terlalu berisiko untuk pengembalian yang diharapkan.

Alpha =0 berarti pengembalian yang diperoleh cukup untuk risiko yang diambil.

Alpha> 0 berarti return yang diperoleh lebih besar dari risiko yang diasumsikan.

Contoh (Jensen's Alpha)

Asumsikan portofolio merealisasikan pengembalian 17% di tahun sebelumnya. Indeks pasar kembali 12,5%. Betanya adalah 1.4, dan tingkat bebas risiko adalah 4%.

Jensen's Alpha =17- [4+1,4*(12,5-4)]=17-(4+11,9) = 1.1%

Alfa 1,1% berarti investor menerima pengembalian tinggi untuk risiko yang ditanggung selama setahun.

Rasio Pengembalian Risiko yang Disesuaikan – R-Squared

R-Squared mengukur persentase pergerakan dana berdasarkan pergerakan indeks benchmark. Nilai rasio dapat bervariasi dari 0%-100%. Nilai R-Squared 100% berarti pergerakan dana dibenarkan oleh pergerakan indeks acuan.

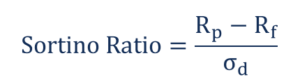

Rasio Pengembalian Risiko yang Disesuaikan – Rasio Sortino

Rasio Sortino adalah variasi dari rasio Sharpe. Dibutuhkan pengembalian portofolio dan membaginya dengan "Risiko Penurunan". Risiko kerugian adalah volatilitas pengembalian portofolio di bawah tingkat tertentu. Levelnya didasarkan pada pengembalian rata-rata. Rasio mengukur risiko penurunan dana atau saham. Seperti rasio Sharpe, nilai yang lebih tinggi menunjukkan risiko yang lebih kecil dibandingkan dengan pengembalian.

Di mana:

Rp =Pengembalian Portofolio yang Diharapkan

Rf =Tarif Bebas Risiko

Sigma(d) =Standar Deviasi dari Pengembalian Aset Negatif

Contoh (Rasio Sortino)

Reksa Dana Reksa Dana Reksa dana adalah kumpulan uang yang dikumpulkan dari banyak investor untuk tujuan berinvestasi di saham, obligasi, atau surat berharga lainnya. Reksa dana dimiliki oleh sekelompok investor dan dikelola oleh para profesional. Pelajari tentang berbagai jenis reksa dana, bagaimana mereka bekerja, dan manfaat dan pengorbanan dari berinvestasi di dalamnya menunjukkan pengembalian tahunan sebesar 16% dan deviasi penurunan sebesar 9%. Tingkat bebas risiko adalah 3%.

Sortino =(16% – 3%) / 9% = 1.44

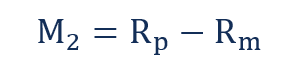

Rasio Pengembalian Risiko yang Disesuaikan – Ukuran Modigliani-Modigliani

Ukuran Modigliani-Modigliani, juga dikenal sebagai ukuran M2, digunakan untuk memperoleh pengembalian yang disesuaikan dengan risiko dari suatu investasi. Ini menunjukkan pengembalian investasi yang disesuaikan dengan risiko dibandingkan dengan tolok ukur. Ini ditampilkan sebagai unit persentase pengembalian.

Di mana:

Rp =Pengembalian Portofolio yang Disesuaikan

Rm =Pengembalian Portofolio Pasar

Portofolio yang disesuaikan disesuaikan untuk menunjukkan total risiko dibandingkan dengan pasar secara keseluruhan.

Contoh (Ukuran Modigliani-Modigliani)

Reksa Dana A menunjukkan tingkat pengembalian tahunan yang disesuaikan sebesar 15%, dan indeks pasar untuk dana tersebut adalah 10%.

M2 =15%-10% = 5%

Pentingnya Pengembalian yang Disesuaikan dengan Risiko

Risiko adalah penyimpangan dari hasil yang diharapkan. Ini dapat dinyatakan dalam kaitannya dengan tolok ukur pasar dan bisa positif atau negatif. Jika seorang investor ingin mencapai pengembalian yang besar atas investasinya dalam jangka panjang, mereka harus terbuka untuk menimbulkan kerugian dalam jangka pendek. Tingkat volatilitas tergantung pada toleransi risiko investor.

Pengembalian yang disesuaikan dengan risiko mengukur seberapa besar risiko yang terkait dengan menghasilkan pengembalian tertentu. Konsep ini digunakan untuk mengukur pengembalian investasi yang berbeda dengan tingkat risiko yang berbeda terhadap tolok ukur. Jika suatu aset menunjukkan risiko yang lebih rendah daripada pasar secara keseluruhan, setiap pengembalian aset di atas tingkat bebas risiko akan dianggap sebagai keuntungan.

Metrik pengembalian yang disesuaikan dengan risiko menawarkan manfaat berikut:

- Memungkinkan Anda membandingkan risiko antara dua atau lebih investasi

- Memeriksa perubahan tingkat bebas risiko yang tidak dilakukan oleh rasio pengembalian risiko lainnya

- Anda dapat membandingkan pengembalian aktual dengan indeks benchmark

Kesimpulan

Pengembalian yang disesuaikan dengan risiko dapat bervariasi dari satu investasi ke investasi lainnya, karena banyak faktor eksternal mempengaruhi tingkat risiko. Diantaranya ketersediaan dana, toleransi resiko, dan kemampuan untuk memegang posisi untuk waktu yang lama di pasar yang bergejolak.

Seorang investor dapat meningkatkan pengembalian yang disesuaikan dengan risiko dengan menyesuaikan posisi saham mereka dengan volatilitas di pasar.

Lebih Banyak Sumber Daya

Terima kasih telah membaca panduan CFI untuk rasio pengembalian yang disesuaikan dengan risiko. CFI adalah penyedia resmi Financial Modeling and Valuation Analyst (FMVA)™Menjadi Certified Financial Modeling &Valuation Analyst (FMVA)®Sertifikasi Financial Modeling and Valuation Analyst (FMVA)® CFI akan membantu Anda mendapatkan kepercayaan yang Anda butuhkan dalam keuangan Anda karier. Daftar hari ini! program sertifikasi, dirancang untuk mengubah siapa pun menjadi analis keuangan kelas dunia.

Untuk terus belajar dan mengembangkan pengetahuan Anda tentang analisis keuangan, kami sangat merekomendasikan sumber daya CFI tambahan di bawah ini:

- Rasio Keuangan Perusahaan Rasio Keuangan Perusahaan Rasio Keuangan Perusahaan adalah ukuran kuantitatif yang digunakan untuk menilai bisnis. Rasio ini digunakan oleh analis keuangan, analis riset ekuitas, investor, dan manajer aset untuk mengevaluasi kesehatan keuangan bisnis secara keseluruhan, dengan tujuan akhir untuk membuat keputusan investasi yang lebih baik.

- Manajemen RisikoManajemen RisikoManajemen risiko meliputi identifikasi, analisis, dan respons terhadap faktor risiko yang menjadi bagian dari kehidupan bisnis. Biasanya dilakukan dengan

- Risiko SistematisRisiko SistematisRisiko sistematik adalah bagian dari total risiko yang disebabkan oleh faktor-faktor di luar kendali perusahaan atau individu tertentu. Risiko sistematis disebabkan oleh faktor-faktor yang berada di luar organisasi. Semua investasi atau sekuritas tunduk pada risiko sistematis dan oleh karena itu, itu adalah risiko yang tidak dapat didiversifikasi.

- Risiko SistemikRisiko SistemikRisiko sistemik dapat didefinisikan sebagai risiko yang terkait dengan keruntuhan atau kegagalan suatu perusahaan, industri, lembaga keuangan atau seluruh perekonomian. Ini adalah risiko kegagalan besar sistem keuangan, dimana krisis terjadi ketika penyedia modal kehilangan kepercayaan pada pengguna modal

keuangan

- Apa itu Key Performance Indicator (KPI)?

- Berapa lama waktu yang dibutuhkan untuk menghapus cek?

- Pengekangan Pengeluaran Dengan Daftar Periksa Keluar Negara

- Berapa Tingkat Pertumbuhan Dividen?

- Bisakah saya mendapatkan pinjaman tanpa rekening bank?

- Pengeluaran Pemilik Anjing Pertama Kali Yang Harus Diwaspadai

-

Anggaran Tidak Berfungsi? Inilah 5 Tips Untuk Penganggaran yang Lebih Baik!

Anggaran Tidak Berfungsi? Inilah 5 Tips Untuk Penganggaran yang Lebih Baik! Mari kita bicara tentang penganggaran yang lebih baik! Ketika Anda memikirkan kata anggaran, itu memiliki konotasi negatif yang terkait dengannya, sama dengan memperlakukannya seperti diet yang menge...

-

Cara Mengirim Wesel Dari AS ke Kanada

Cara Mengirim Wesel Dari AS ke Kanada Wesel AS yang diuangkan di Kanada akan dikonversi ke mata uang Kanada dengan nilai tukar saat ini. Anda dapat mengirim wesel dari AS ke Kanada dengan aman dan cepat. Meskipun kedua negara menggunakan...

-

4 Percakapan Sebelum Mengambil Pinjaman Pernikahan

4 Percakapan Sebelum Mengambil Pinjaman Pernikahan Banyak atau semua produk di sini berasal dari mitra kami yang membayar komisi kepada kami. Begitulah cara kami menghasilkan uang. Tetapi integritas editorial kami memastikan pendapat para ahli kami ti...

-

Kapan Anda perlu mendapatkan penasihat keuangan?

Kapan Anda perlu mendapatkan penasihat keuangan? Penny Pennington adalah penasihat keuangan selama bertahun-tahun sebelum menjadi mitra pengelola Edward Jones, jadi dia tahu kapan waktunya untuk menemukannya. Namun, apa yang sebenarnya dilakukan o...