Apa itu Skor FICO?

Skor FICO, lebih dikenal sebagai skor kredit, adalah angka tiga digit yang digunakan untuk menilai seberapa besar kemungkinan seseorang membayar kembali kredit jika individu tersebut diberikan kartu kredit atau jika pemberi pinjamanTop Banks di USAMenurut US Federal Deposit Insurance Corporation, ada 6, 799 bank komersial yang diasuransikan FDIC di AS pada Februari 2014. meminjamkan uang kepada mereka. Skor FICO juga digunakan untuk membantu menentukan tingkat bunga Tingkat BungaSuku bunga mengacu pada jumlah yang dibebankan oleh pemberi pinjaman kepada peminjam untuk segala bentuk hutang yang diberikan, umumnya dinyatakan sebagai persentase dari pokok. atas kredit apa pun yang diberikan kepada seorang individu. Skor FICO berkisar dari 300 hingga 850 (terburuk hingga terbaik).

Memahami Skor FICO

Akronim FICO berasal dari perusahaan yang awalnya memperkenalkan skor tersebut. Hampir tiga dekade lalu, F udara Saya saac Bersama rporation menetapkan apa yang sekarang dikenal sebagai skor FICO atau skor kredit.

Akhirnya, skor mencerminkan kelayakan seseorang untuk diberikan kredit. Semakin tinggi skor kredit, semakin besar kemungkinan orang tersebut untuk melunasi hutangnya, dan semakin rendah tingkat bunga yang biasanya dibebankan pada setiap uang yang dipinjamkan kepada individu.

FICO menggunakan formula yang mereka miliki haknya, menerapkannya pada laporan kredit dari tiga agen pelaporan:Experian, TransUnion, dan Equifax. Tiga biro kredit memantau setiap pinjaman atau kredit yang diterima seseorang. Mereka mencatat seberapa cepat pinjaman dilunasi dan mencatat masalah apa pun dengan pengumpulan pembayaran. Umumnya, setiap biro memiliki berbagai informasi yang digunakan untuk menyusun skor FICO. Menggunakan situs online untuk memeriksa skor FICO biasanya melibatkan kompilasi skor yang berbeda untuk membuat satu skor dasar.

Faktor-Faktor yang Mempengaruhi Skor FICO

Ada beberapa hal yang perlu dipertimbangkan ketika melihat skor FICO. Memahami apa yang mempengaruhi skor kredit dapat membantu individu meminjam, membelanjakan, dan membayar hutang dengan lebih bijaksana.

Daftar hal-hal yang dapat dan mempengaruhi skor kredit bervariasi, Namun, ada beberapa aspek dasar yang harus diperhatikan. Mereka termasuk:

1. Riwayat pembayaran

Catatan kredit Anda dan seberapa cepat Anda melunasi pinjaman terdiri dari sekitar 35% dari skor FICO. Pembayaran yang terlambat selalu menyebabkan skor FICO turun. Semakin lama waktu yang dibutuhkan untuk melakukan pembayaran, semakin besar pengaruhnya terhadap skor. Akun yang dikirim ke agen penagihan atau pengajuan kebangkrutan juga secara signifikan memengaruhi skor Anda.

2. Usia kredit

Lamanya waktu seseorang memiliki kredit dan usia umum setiap penerbitan kredit menyumbang sekitar 15% dari skor FICO.

3. Hutang relatif terhadap kredit yang tersedia

Jumlah kredit yang tersedia yang digunakan seseorang mencapai sekitar 30% dari skor FICO. Aturan praktisnya adalah menggunakan tidak lebih dari 30% dari kredit Anda yang tersedia. Menggunakan lebih sedikit kredit lebih sering dan membayarnya dengan cepat adalah cara yang baik untuk meningkatkan skor FICO Anda.

4. Memiliki banyak jalur kredit

Memiliki lebih dari satu jalur kredit yang dilunasi secara konsisten adalah baik. Memiliki berbagai jenis kredit – kredit bergulir Fasilitas Kredit Bergulir Fasilitas kredit bergulir adalah jalur kredit yang diatur antara bank dan bisnis. Itu datang dengan jumlah maksimum yang ditetapkan, dan lainnya seperti kartu kredit dan pinjaman cicilan seperti hipotek atau pinjaman mobil – membantu meningkatkan skor kredit Anda.

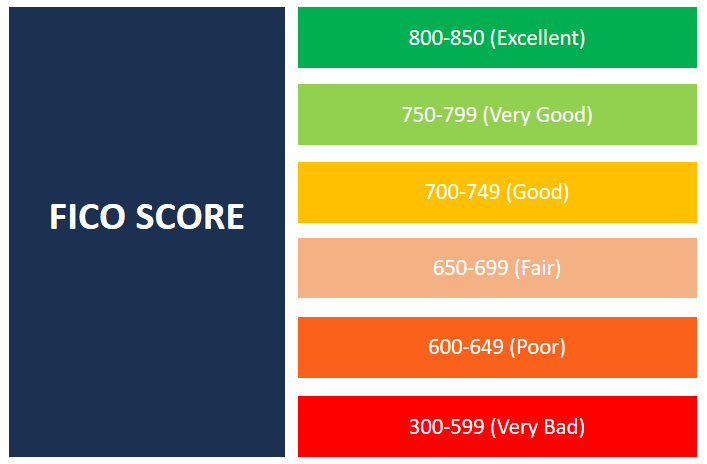

Rentang Skor FICO

Skor berkisar dari 300 (terburuk) hingga 850 (terbaik).

Seseorang dengan skor FICO 800 atau lebih memiliki riwayat kredit yang luar biasa. Seseorang dengan skor kredit tinggi kemungkinan memiliki banyak jalur kredit selama bertahun-tahun. Mereka belum melampaui batas kredit mereka dan telah melunasi semua hutang mereka tepat waktu.

Skor FICO di pertengahan hingga 700-an adalah skor yang bagus. Individu dengan skor dalam kisaran ini meminjam dan membelanjakan dengan bijak dan melakukan pembayaran tepat waktu. Orang-orang ini, seperti yang ada di kisaran 800+, cenderung lebih mudah mendapatkan kredit dan biasanya membayar suku bunga yang jauh lebih rendah.

Skor yang paling umum berada di antara 650 dan 750. Sementara individu dengan skor dalam kisaran ini memiliki kredit yang cukup baik, mereka mungkin memiliki beberapa pembayaran terlambat. Orang-orang ini biasanya tidak kesulitan mendapatkan pinjaman. Namun, mereka mungkin harus membayar tingkat bunga yang sedikit lebih tinggi.

Rentang nyata terakhir yang perlu dipertimbangkan adalah skor 599 atau lebih rendah. Mereka dianggap nilai kredit yang buruk dan biasanya hasil dari beberapa pembayaran terlambat, kegagalan membayar hutang, atau hutang yang telah pergi ke agen penagihan. Individu dengan skor FICO seperti itu sering merasa sulit – jika bukan tidak mungkin – untuk mendapatkan bentuk kredit apa pun.

kata akhir

Kunci bagi setiap individu yang mencari skor FICO yang baik adalah dengan menetapkan jalur kredit, menggunakannya dalam jumlah kecil atau terukur, dan melunasinya dengan cepat. Memiliki nilai yang baik itu penting, terutama bagi individu yang ingin mengambil pinjaman besar seperti pinjaman mobil hipotek rumah.

Bacaan Terkait

CFI adalah penyedia resmi dari Financial Modeling &Valuation Analyst global Menjadi Certified Financial Modeling &Valuation Analyst (FMVA)® Sertifikasi Financial Modeling and Valuation Analyst (FMVA)® CFI akan membantu Anda mendapatkan kepercayaan yang Anda butuhkan dalam karir keuangan Anda. Daftar hari ini! program sertifikasi, dirancang untuk membantu siapa saja menjadi analis keuangan kelas dunia. Untuk mempelajari lebih lanjut, lihat sumber daya CFI berikut:

- Hutang UsahaHutang Usaha Hutang Usaha adalah kewajiban yang timbul ketika sebuah organisasi menerima barang atau jasa dari pemasoknya secara kredit. Hutang usaha adalah

- Penyisihan Piutang Ragu-ragu Penyisihan Piutang Ragu-ragu Penyisihan Piutang Ragu-ragu adalah rekening kontra-aset yang dikaitkan dengan piutang dan berfungsi untuk mencerminkan nilai sebenarnya dari piutang. Jumlah tersebut mewakili nilai piutang yang tidak diharapkan oleh perusahaan untuk menerima pembayaran.

- Bank LineBank LineA bank line atau line of credit (LOC) adalah jenis pembiayaan yang diberikan kepada individu, perusahaan, atau badan pemerintah, oleh bank atau lainnya

- Hutang Revolver Hutang RevolverUtang Revolver adalah bentuk kredit yang berbeda dari pinjaman angsuran. Dalam hutang revolver, peminjam memiliki akses kredit konstan hingga maksimum

keuangan

-

Cara Membeli Rumah untuk Penny on The Dollar

Cara Membeli Rumah untuk Penny on The Dollar Membeli rumah hari ini dengan diskon besar itu mudah; membuatnya menjadi pembelian yang menguntungkan sedikit lebih sulit. Dengan penjualan singkat, penjualan pajak, lelang penyitaan dan penawaran dis...

-

Pengaruh Suku Bunga Terhadap Permintaan Agregat

Pengaruh Suku Bunga Terhadap Permintaan Agregat Pengaruh Suku Bunga Terhadap Permintaan Agregat Ekonomi makro berurusan dengan gambaran besar. Penawaran dan permintaan adalah istilah yang akrab bagi banyak orang, tetapi mereka biasanya digunakan d...

-

Cara Menggunakan Cek Kartu Kredit untuk Keuntungan Anda

Cara Menggunakan Cek Kartu Kredit untuk Keuntungan Anda Ya, kartu kredit (jika digunakan dengan bijak) bisa menjadi teman Anda. Jika Anda memiliki kartu kredit, Anda mungkin telah menerima banyak cek yang dapat digunakan untuk menarik uang dari rekening k...

-

Apa itu Debt/Equity Swap?

Apa itu Debt/Equity Swap? Debt/equity swap adalah mekanisme yang digunakan perusahaan untuk restrukturisasi keuangan. Ini juga dapat dilihat sebagai negosiasi ulang utang. Dalam pertukaran utang/ekuitas, pemberi pinjaman mener...