Apa itu Rasio Cakupan Aset?

Rasio cakupan aset adalah metrik keuangan yang menunjukkan bagaimana sebuah perusahaan dapat berpotensi menyelesaikan hutangnya dengan menjual aset berwujudnyaAset BerwujudAset berwujud adalah aset dengan bentuk fisik dan nilai simpanan. Contohnya termasuk properti, tanaman, dan peralatan. Aset berwujud adalah. Rasio ini digunakan untuk mengevaluasi solvabilitas perusahaan dan membantu pemberi pinjaman, investor, pengelolaan, badan pengatur, dll. menentukan seberapa berisiko perusahaan tertentu. Rasio cakupan aset dihitung sebagai berikut:

Semakin tinggi rasio cakupan aset, semakin rendah risiko perusahaan yang dievaluasi. Rasio dapat digunakan dalam analisis perusahaan yang sebandingAnalisis Perusahaan yang Dapat Dibandingkan Panduan ini menunjukkan kepada Anda langkah demi langkah bagaimana membangun analisis perusahaan yang sebanding ("Comps") dan menyertakan template gratis dan banyak contoh. untuk membandingkan perusahaan dalam industri yang sama.

Memahami Rasio Cakupan Aset

Kembali ke rumus di atas, bagian pertama pembilangnya adalah aset dikurangi aset tidak berwujud Aset tidak berwujudMenurut IFRS, aset tidak berwujud dapat diidentifikasi, aset nonmoneter tanpa wujud fisik. Seperti semua aset, aset tidak berwujud, dan mengacu pada aset fisik dan tidak termasuk aset non-fisik seperti waralaba, merek dagang, hak cipta, niat baik, sekuritas, kontrak, dan paten. Alasan untuk meninggalkan aset tidak berwujud adalah karena mereka tidak dapat dengan mudah dinilai atau dijual.

Bagian kedua dari pembilang adalah kewajiban lancar dikurangi utang jangka pendek. Kewajiban lancar adalah kewajiban keuangan jangka pendek yang biasanya terutang kepada pemasok tetapi tidak dianggap sebagai utang karena bukan merupakan kewajiban berbunga. Alasan dikeluarkannya utang jangka pendek dari pembilang adalah karena utang jangka pendek termasuk dalam total utang dalam penyebut.

Penyebut termasuk total hutang, yang mencakup utang berbunga jangka pendek dan jangka panjang.

Debt to Equity Tradeoff

Aset didanai dengan dua sumber modal utama:utang dan ekuitas. Utang investor perlu dibayar bunga dan pokok secara terjadwal. Investor ekuitas mengacu pada pemilik perusahaan dan akan menerima sisa pendapatan setelah pemegang utang dibayar.

Perusahaan yang didanai dengan lebih sedikit ekuitas dan lebih banyak hutang dapat mencapai pengembalian ekuitas yang lebih tinggi karena lebih sedikit penuntut atas pendapatan. Namun, tingkat utang yang tinggi menyebabkan peningkatan risiko keagenan dan risiko kebangkrutan.

Risiko keagenan melibatkan konflik kepentingan antara pemegang ekuitas dan pemegang utang. Manajemen berkewajiban untuk bertindak demi kepentingan terbaik pemegang saham, dan apa yang menjadi kepentingan terbaik pemegang ekuitas mungkin tidak selalu optimal bagi pemegang utang.

Risiko kebangkrutan adalah risiko bahwa perusahaan tidak akan dapat memenuhi kewajiban hutangnya dan akan dipaksa untuk melikuidasi aset atau menjual beberapa aset untuk memenuhi kewajiban tersebut. Biasanya terjadi karena perusahaan tidak menguntungkan atau dengan modal yang tidak dikelola dengan baik.

Perusahaan yang didanai dengan lebih sedikit hutang dan lebih banyak ekuitas menghadapi pengurangan risiko kebangkrutan, tetapi juga memberikan pengembalian yang lebih rendah kepada pemegang ekuitas individu karena pendapatan tersebar di antara lebih banyak penuntut ekuitas.

Penggunaan Rasio Cakupan Aset

Rasio cakupan aset sangat berguna untuk menentukan seberapa besar risiko kebangkrutan suatu perusahaan. Rasio cakupan aset adalah rasio solvabilitas – yang berarti mengukur kemampuan untuk menutupi kewajiban utang di masa depan.

investor, pemegang hutang, analis, dan pemangku kepentingan lainnya menggunakan rasio cakupan aset untuk menilai stabilitas keuangan, manajemen modal, struktur modal keseluruhan, dan tingkat risiko suatu perusahaan. Rasio yang tinggi dari sudut pandang investor atau debtholder menguntungkan karena menunjukkan bahwa aset lebih besar dari kewajiban utang, dan bahwa perusahaan kurang terkena risiko kebangkrutan.

Di samping itu, perusahaan tidak ingin rasio terlalu tinggi, karena mungkin menunjukkan bahwa ia tidak mengambil cukup banyak utang dan tidak memaksimalkan pengembalian kepada pemegang saham.

Tidak ada optimal rasio cakupan aset. Rasio harus digunakan dalam konteks; itu harus dibandingkan dengan perusahaan sebanding yang relevan dan dievaluasi berdasarkan kasus per kasus.

Keterbatasan

Rasio cakupan aset berguna untuk mengevaluasi solvabilitas suatu perusahaan dengan cepat. Namun, itu datang dengan batasan berikut:

1. Keterbandingan

Rasio cakupan aset dapat digunakan untuk membandingkan perusahaan dan risiko terkaitnya. Namun, perusahaan dalam industri yang berbeda atau tahap siklus hidup yang berbeda dapat mengadopsi struktur modal yang sangat berbeda yang membuat perbandingan tidak layak.

2. Akurasi

Komponen rasio cakupan aset adalah item dari neraca perusahaan. Umumnya, item tersebut diukur pada nilai buku dan mungkin tidak mencerminkan nilai pasar aktual atau nilai likuidasi item ini.

Nilai pasar atau nilai likuidasiNilai LikuidasiNilai likuidasi adalah perkiraan nilai akhir yang akan diterima oleh pemegang instrumen keuangan pada saat suatu aset dijual atau dilikuidasi. mungkin lebih tinggi atau lebih rendah dari apa yang ditunjukkan oleh nilai buku. Dalam hal likuidasi, aset biasanya bernilai kurang dari biasanya, karena harus segera dibuang. Dengan demikian, rasio cakupan aset mungkin tidak sepenuhnya akurat.

Lebih Banyak Sumber Daya

CFI menawarkan Halaman Program Commercial Banking &Credit Analyst (CBCA)™ - CBCADapatkan sertifikasi CBCA™ CFI dan menjadi Commercial Banking &Credit Analyst. Daftarkan dan tingkatkan karir Anda dengan program dan kursus sertifikasi kami. program sertifikasi bagi mereka yang ingin membawa karir mereka ke tingkat berikutnya. Untuk terus belajar dan memajukan karir Anda, sumber daya berikut akan membantu:

- Rasio KeuanganRasio KeuanganRasio keuangan dibuat dengan menggunakan nilai numerik yang diambil dari laporan keuangan untuk mendapatkan informasi yang berarti tentang perusahaan

- Debt Service Coverage RatioDebt Service Coverage RatioDebt Service Coverage Ratio (DSCR) mengukur kemampuan perusahaan untuk menggunakan pendapatan operasionalnya untuk membayar semua kewajiban hutangnya, termasuk pembayaran kembali pokok dan bunga atas hutang jangka pendek dan jangka panjang.

- Nilai Penjualan Paksa Nilai Penjualan Paksa Nilai penjualan paksa adalah perkiraan jumlah yang akan diterima bisnis jika menjual asetnya satu per satu selama peristiwa yang tidak terduga atau tidak terkendali. Penilai berasumsi bahwa bisnis perlu menjual asetnya dalam waktu singkat di lelang langsung.

- Analisis Rasio Analisis Rasio Analisis rasio mengacu pada analisis berbagai informasi keuangan dalam laporan keuangan suatu bisnis. Mereka terutama digunakan oleh analis eksternal untuk menentukan berbagai aspek bisnis, seperti profitabilitas, likuiditas, dan solvabilitas.

keuangan

- Apa itu rekening giro bunga dan haruskah saya mendapatkannya?

- Cara Cerdas untuk Menurunkan Tagihan Listrik Anda Selama Musim Panas

- Apa itu Jadwal A?

- Di mana surat suara saya? Cara melacak surat suara absen Anda.

- Nasihat untuk orang dewasa muda yang belajar mengelola uang

- 5 Cara untuk Menepati Tujuan Keuangan Anda di Tahun 2021

-

Ketua DPR Pelosi mengungkapkan rencana baru untuk menurunkan harga obat

Ketua DPR Pelosi mengungkapkan rencana baru untuk menurunkan harga obat Ketua DPR Nancy Pelosi meluncurkan rencana ambisius yang telah lama ditunggu-tunggu untuk menurunkan harga obat untuk manula di Medicare dan orang muda dengan asuransi swasta pada hari Kamis -- sebuah...

-

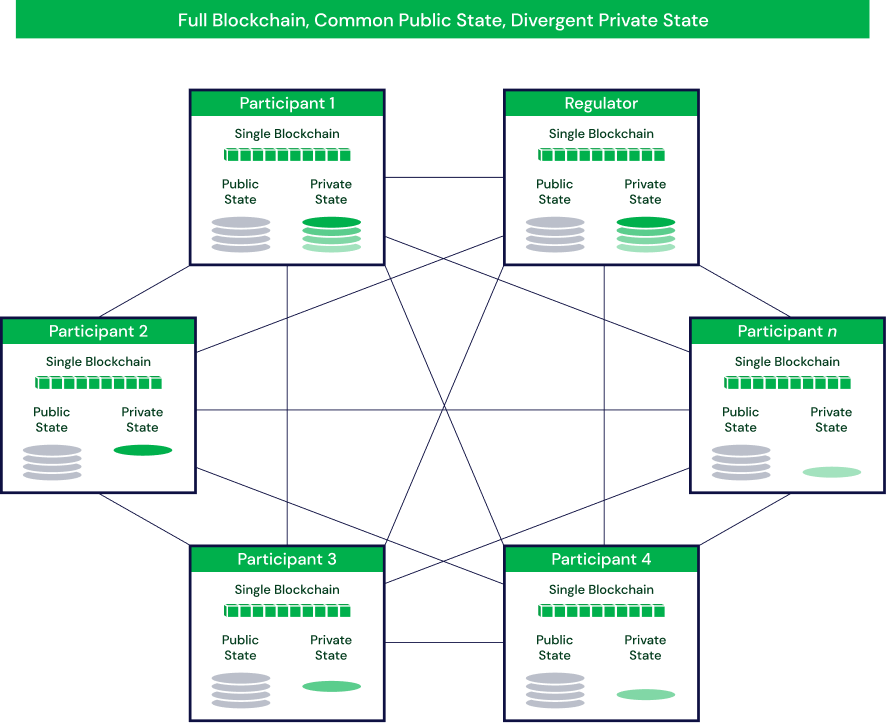

Apa itu Blockchain Kuorum?

Apa itu Blockchain Kuorum? Quorum Blockchain (“Quorum”) dikembangkan oleh J.P. Morgan Chase kembali dan berfungsi sebagai salah satu langkah besar pertama oleh perusahaan untuk mendorong adopsi umum teknologi blockchain di anta...

-

Apa itu Afgani Afganistan (AFN)?

Apa itu Afgani Afganistan (AFN)? Afghan Afghani mengacu pada mata uang resmi Afghanistan dan diwakili oleh kode ISO AFN. Hal ini dikeluarkan oleh Da Afghanistan Bank, bank sentral negara, yang bertujuan untuk meminimalkan kemungkinan...

-

Cara Memotong Biaya Menginap di Rumah Sakit

Cara Memotong Biaya Menginap di Rumah Sakit Hadapi saja:Tidak ada orang yang ingin sakit atau kesakitan di tempat asing. Untuk alasan ini, pergi ke rumah sakit bisa menjadi pengalaman yang tidak menyenangkan. Untuk menambah penghinaan pada cede...