19 Rasio Keuangan Usaha Kecil Utama untuk Dilacak

Indikator kinerja utama (KPI) menjadi perhatian utama tim keuangan yang disurvei untuk laporan Outlook Musim Dingin NetSuite. Tim keuangan mengatakan mereka fokus untuk menggunakan data secara lebih efektif, menghasilkan laporan KPI yang lebih baik dan menemukan cara untuk menghemat uang. Tetapi para eksekutif yang tidak bekerja di bidang keuangan memiliki prioritas yang berbeda. Satu penjelasan yang mungkin untuk keretakan, menurut laporan analis, adalah bahwa data keuangan membutuhkan konteks. Dibutuhkan narasi yang menyertai untuk mengilustrasikan poin dan menunjukkan keadaan keuangan bisnis. Salah satu cara untuk menyederhanakan data dan membuatnya lebih mudah diakses oleh investor, pemberi pinjaman dan pemangku kepentingan internal menggunakan rasio keuangan.

Apa itu Rasio Keuangan?

Rasio keuangan adalah ukuran hubungan antara dua atau lebih komponen pada laporan keuangan perusahaan. Rasio ini memberi Anda cara cepat dan mudah untuk melacak kinerja, benchmark terhadap orang-orang dalam suatu industri, menemukan masalah dan secara proaktif memberikan solusi.

Mengapa Mengukur Rasio Keuangan Penting?

Rasio membantu para pemimpin bisnis membandingkan perusahaan dengan pesaing dan secara lebih umum dengan mereka yang berada dalam industri tertentu. Mereka memungkinkan bisnis untuk membandingkan kinerjanya dan menargetkan area untuk perbaikan. Mereka membantu perusahaan melihat area bermasalah dan menerapkan langkah-langkah untuk mencegah atau meredakan potensi masalah. Dan jika bisnis mencari dana dari luar dari bank atau investor, rasio keuangan memberikan para pemangku kepentingan dengan informasi yang dibutuhkan untuk melihat apakah bisnis akan mampu membayar uang kembali dan menghasilkan laba atas investasi yang kuat.

19 Rasio Keuangan Utama untuk Dilacak

Rasio keuangan mengukur profitabilitas, likuiditas, efisiensi operasional dan solvabilitas.

Rasio yang membantu menentukan profitabilitas

Data yang digunakan untuk menghitung rasio ini biasanya ada pada laporan laba rugi.

-

Marjin laba kotor:

Margin laba kotor yang lebih tinggi menunjukkan perusahaan secara efisien mengubah produk (atau layanannya) menjadi laba. Harga pokok penjualan adalah jumlah total untuk menghasilkan suatu produk, termasuk material dan tenaga kerja. Penjualan bersih adalah pendapatan dikurangi pengembalian, diskon dan potongan penjualan.

Margin laba kotor = penjualan bersih – harga pokok penjualan/penjualan bersih X 100

-

Margin keuntungan bersih:

Margin laba bersih yang lebih tinggi menunjukkan bahwa perusahaan secara efisien mengubah penjualan menjadi laba. Lihatlah perusahaan serupa untuk mengukur keberhasilan karena margin laba bersih akan bervariasi menurut industri.

Margin keuntungan bersih =laba bersih/penjualan X 100

-

Margin keuntungan operasi:

Peningkatan margin operasi dapat menunjukkan manajemen yang lebih baik dan pengendalian biaya dalam perusahaan.

Margin keuntungan operasi =laba kotor – biaya/pendapatan operasional X 100

Laba kotor dikurangi biaya operasional juga dikenal sebagai laba sebelum bunga dan pajak (EBIT).

-

Pengembalian ekuitas:

Ini mengukur tingkat pengembalian yang diperoleh pemegang saham atas investasi mereka setelah pajak.

Pengembalian ekuitas =laba bersih/ekuitas pemegang saham

Rasio yang mengukur likuiditas

Metrik ini mengukur seberapa cepat perusahaan dapat membayar kembali hutang jangka pendeknya. Gunakan informasi dari neraca dan laporan arus kas untuk rasio ini.

-

Modal kerja atau rasio lancar:

Dapatkah bisnis memenuhi kewajiban jangka pendek? Rasio modal kerja 1 atau lebih tinggi berarti aset bisnis melebihi nilai kewajibannya. Rasio modal kerja juga dikenal sebagai rasio lancar.Rasio modal kerja =aset lancar/liabilitas lancar

-

Rasio tunai:

Ukuran ini mirip dengan rasio modal kerja, tetapi hanya memperhitungkan kas dan setara kas. Ini tidak akan termasuk inventaris.

Rasio uang tunai =kas dan setara kas/kewajiban lancar

-

Rasio cepat:

Sama halnya dengan rasio kas, tetapi juga memperhitungkan aset yang dapat dikonversi dengan cepat menjadi uang tunai.

Rasio cepat =aset lancar – persediaan – biaya dibayar di muka/kewajiban lancar

-

Rasio arus kas terhadap utang:

Mengukur berapa banyak utang bisnis yang dapat dibayar dengan arus kas operasi. Sebagai contoh, jika rasio ini adalah 2, perusahaan menghasilkan $2 untuk setiap dolar kewajiban yang dapat ditanggungnya. Cara lain untuk melihatnya adalah bahwa bisnis dapat menutupi kewajibannya dua kali lipat.

Arus kas terhadap rasio utang =arus kas operasi/hutang

Ada beberapa cara untuk menghitung arus kas operasi. Salah satunya adalah dengan mengurangi biaya operasional dari total pendapatan. Ini dikenal sebagai metode langsung.

-

Arus kas operasi terhadap rasio penjualan bersih:

Mengukur berapa banyak uang tunai yang dihasilkan bisnis relatif terhadap penjualan. Alat Akuntansi mengatakan jumlah ini harus tetap sama dengan peningkatan penjualan. Jika menurun, itu bisa menjadi tanda masalah arus kas.

Arus kas operasi terhadap rasio penjualan bersih =arus kas operasi/penjualan bersih

-

Arus kas bebas untuk rasio arus kas operasi:

Investor biasanya suka melihat arus kas bebas yang tinggi. Dan rasio yang lebih tinggi di sini adalah indikator kesehatan keuangan yang baik.

Arus kas gratis =kas dari operasi — belanja modal

Arus kas bebas untuk rasio arus kas operasi =arus kas bebas/arus kas operasi

Setara kas adalah investasi yang jatuh tempo dalam 90 hari, seperti beberapa obligasi jangka pendek dan tagihan treasury.

Rasio yang mengukur efisiensi operasional

Rasio-rasio ini menunjuk pada aktivitas bisnis inti perusahaan. Mereka dihitung menggunakan informasi yang ditemukan di neraca dan laporan laba rugi.

-

Pendapatan per karyawan:

Seberapa efisien dan produktifkah karyawan? Rasio ini adalah cara yang baik untuk melihat seberapa efisien bisnis mengelola tenaga kerjanya dan harus dibandingkan dengan bisnis serupa.

Pendapatan per karyawan =pendapatan tahunan/jumlah rata-rata karyawan pada tahun yang sama

-

Pengembalian total aset:

Melihat efisiensi aset dalam menghasilkan keuntungan.

Pengembalian total aset =pendapatan bersih/rata-rata total aset

Hitung rata-rata total aset dengan menjumlahkan semua aset pada akhir tahun ditambah semua aset pada akhir tahun sebelumnya dan membaginya dengan 2.

-

Perputaran persediaan:

Memeriksa seberapa efisien perusahaan menjual persediaan. Mulailah dengan persediaan rata-rata dengan mengambil saldo persediaan dari periode tertentu (seperempat, misalnya) dan menambahkannya ke saldo persediaan kuartal sebelumnya. Bagilah dengan dua untuk persediaan rata-rata.

Perputaran persediaan =harga pokok penjualan/persediaan rata-rata

-

Perputaran piutang:

Mengukur seberapa baik perusahaan mengelola koleksi. Tarif yang lebih tinggi biasanya berarti pelanggan membayar dengan cepat. Anda harus mengetahui rata-rata piutang. Untuk menghitungnya, ambil jumlah awal dan akhir piutang selama satu periode dan bagi dua. Periode ini bisa sebulan, seperempat atau satu tahun.Perputaran piutang usaha =penjualan kredit tahunan bersih/piutang rata-rata.

-

Koleksi rata-rata:

Ini adalah ukuran terkait untuk memberikan gambaran kepada bisnis tentang berapa lama waktu yang dibutuhkan pelanggan untuk membayar tagihan mereka. Berikut rumus untuk menghitung periode pengumpulan rata-rata untuk tahun tertentu.

Koleksi rata-rata =365 X rasio perputaran piutang/penjualan kredit bersih

Untuk menghitung penjualan kredit bersih, gunakan rumus ini:

Penjualan kredit bersih =penjualan secara kredit — retur penjualan — potongan penjualan

-

Hutang hari terutang (DPO):

Rata-rata jumlah hari yang dibutuhkan perusahaan untuk melakukan pembayaran kepada kreditur dan pemasok. Rasio ini membantu bisnis melihat seberapa baik mengelola arus kas. Untuk menghitung DPO, mulai dengan rata-rata hutang usaha untuk waktu tertentu (bisa sebulan, kuartal atau tahun):

Hutang usaha rata-rata =saldo hutang usaha pada awal periode — saldo hutang akhir/2

DPO =rata-rata hutang dagang/harga pokok penjualan x jumlah hari dalam periode akuntansi

Angka DPO yang dihasilkan adalah rata-rata jumlah hari yang dibutuhkan perusahaan untuk membayar tagihannya.

-

Penjualan Hari Luar Biasa:

Menunjukkan berapa lama rata-rata yang dibutuhkan pelanggan untuk membayar perusahaan untuk barang dan jasa.

Penjualan hari yang luar biasa =piutang untuk periode tertentu/total penjualan kredit X jumlah hari dalam periode tersebut

Rasio yang membantu menentukan solvabilitas

Rasio ini melihat kemampuan bisnis untuk memenuhi kewajiban jangka panjang menggunakan angka-angka dari neraca.

-

Rasio utang terhadap ekuitas:

Indikasi kemampuan perusahaan untuk membayar kembali pinjaman.

Rasio utang terhadap ekuitas =total kewajiban/ekuitas pemegang saham

-

Rasio utang terhadap aset:

Memberikan gambaran seberapa besar perusahaan membiayai asetnya. Rasio utang terhadap aset yang tinggi bisa menjadi pertanda masalah keuangan.

Rasio utang terhadap aset =total kewajiban/total aset

Cara Menggunakan Rasio Keuangan

Rasio keuangan ini memberikan informasi yang mudah diakses dan berwawasan luas bagi calon investor dan pemberi pinjaman. Rasio adalah cara bagi startup untuk menunjukkan kepada investor bahwa bisnisnya solid secara finansial. Rasio yang terkait dengan piutang sangat penting bagi usaha kecil yang mencari pinjaman. Menurut pasar pinjaman peer-to-peer, Funding Circle, bank menilai piutang yang memenuhi syarat pada 70% -80% dari nilainya untuk pinjaman beragun aset.

Rasio keuangan lebih dari sekadar mengamankan pendanaan. Mereka dapat digunakan untuk memberikan KPI dan membantu memandu keputusan strategis untuk memenuhi tujuan bisnis. Sebagai contoh, menghitung perputaran persediaan dan membandingkannya dengan rata-rata industri membantu perusahaan mencapai keseimbangan antara memiliki terlalu banyak uang tunai yang terikat dalam persediaan atau terlalu sedikit persediaan yang ada untuk memenuhi permintaan.

Federal Reserve Bank of Chicago menemukan bahwa ada korelasi langsung antara manajemen keuangan dan kesehatan keuangan usaha kecil. Dan semakin sering bisnis kecil menganalisis angka dari praktik manajemen keuangan yang baik, semakin tinggi tingkat keberhasilannya. Mereka yang melakukannya setiap tahun, Administrasi Bisnis Kecil AS mengatakan, memiliki tingkat keberhasilan serendah 25%. Dilakukan bulanan atau mingguan, tingkat tersebut masing-masing naik menjadi 75-85% dan 95%. Dan rasio keuangan usaha kecil ini adalah cara untuk melihat dan melacak informasi yang mendalam.

Semua informasi ini akan berasal dari laporan keuangan perusahaan. Menggunakan teknologi untuk mengotomatisasi proses akuntansi untuk membuat laporan keuangan statis menghemat waktu dan menghilangkan kesalahan manusia. Menggunakan perangkat lunak akuntansi bisnis kecil memberi Anda informasi keuangan yang lebih akurat dan lengkap dan membuat penghitungan rasio keuangan lebih cepat dan sederhana. Memahami konteks rasio adalah langkah pertama yang penting. Tetapi mengotomatiskan proses di balik rasio memberi Anda gambaran yang lebih jelas, gambaran keuangan perusahaan Anda yang lebih akurat dan mudah dipahami.

keuangan

-

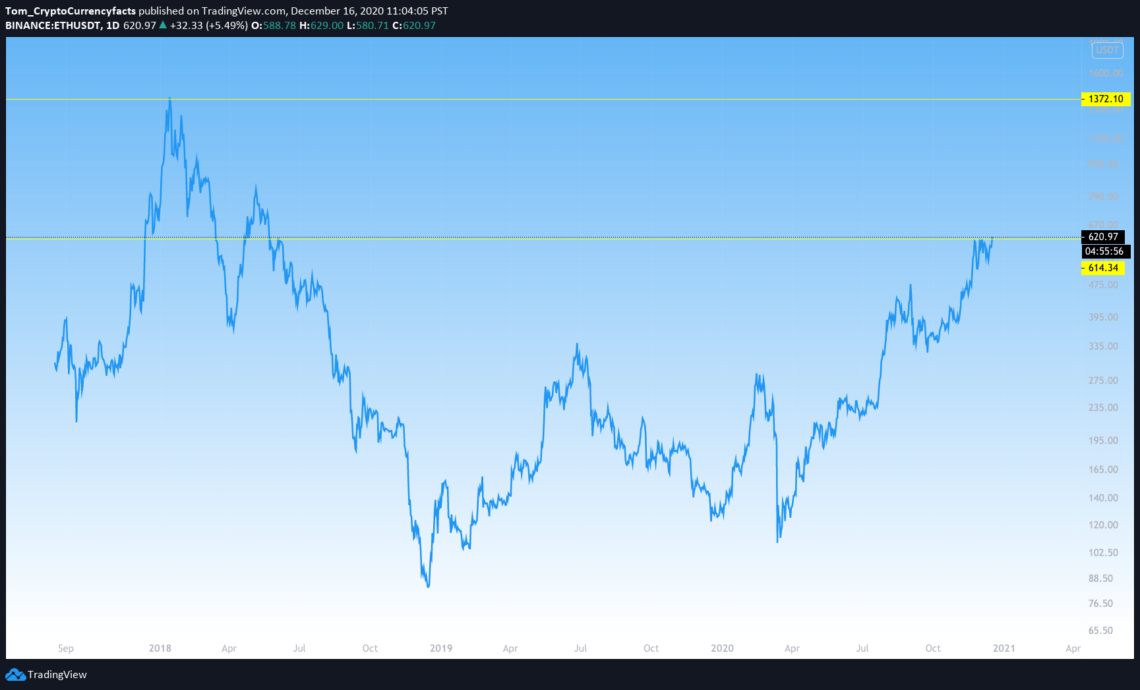

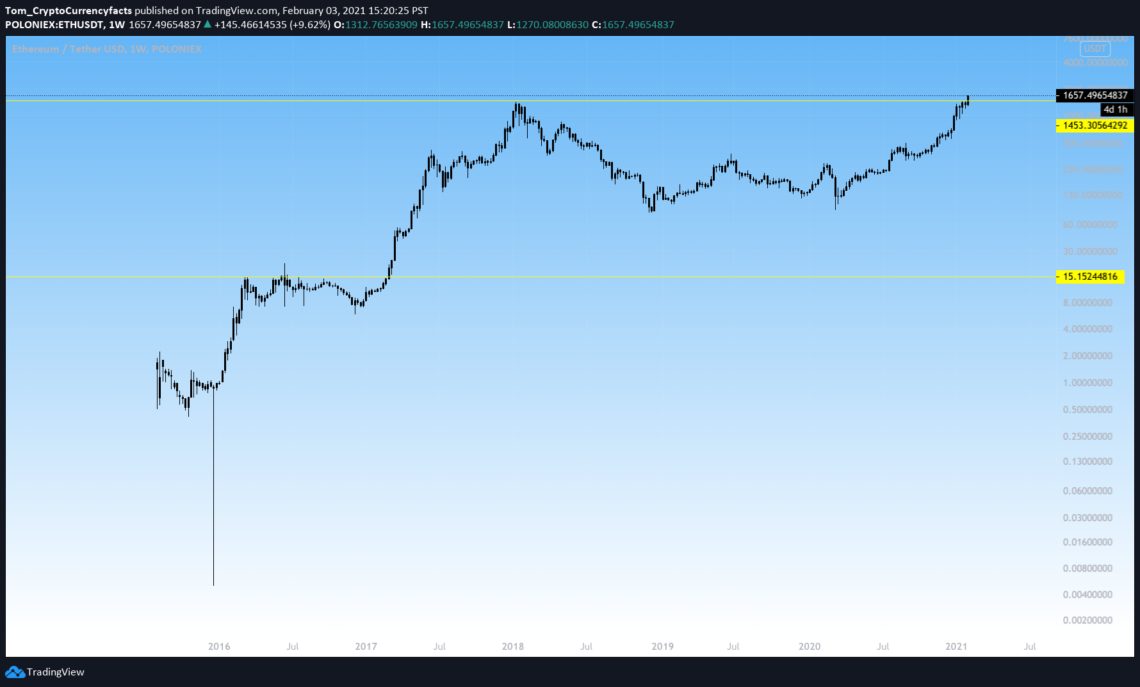

ETH Membuat Tertinggi Baru Sepanjang Masa seiring CME Futures Loom (8 Februari)

ETH Membuat Tertinggi Baru Sepanjang Masa seiring CME Futures Loom (8 Februari) ETH membuat tertinggi baru sepanjang masa dan koin berbasis ETH (seperti koin DeFi) sedang berjalan. Aksi harga bullish ke CME berjangka pada 8 Februari ini menarik. Namun, agak menakutkan juga karena...

-

Perusahaan yang menawarkan 1031 Bursa

Perusahaan yang menawarkan 1031 Bursa Bertukar properti real estat di bawah aturan 1031 Exchange membantu Anda menghemat pajak atas properti yang jatuh tempo dalam satu tahun kalender. Sebagai calon investor, Anda selalu dapat berinvestas...

-

4 jenis pinjaman konsolidasi utang yang harus dihindari

4 jenis pinjaman konsolidasi utang yang harus dihindari Konsolidasi hutang melalui pinjaman pribadi dapat menjadi strategi yang efektif untuk melunasi hutang yang ada; Namun, keempat jenis opsi pinjaman konsolidasi utang ini tidak ideal dan harus dihindari...

-

Apa itu Investor Malaikat?

Apa itu Investor Malaikat? Angel investor adalah orang atau perusahaan yang menyediakan modalEkuitas Pribadi vs Modal Ventura, Investor Angel/SeedBandingkan ekuitas swasta vs modal ventura vs investor malaikat dan benih dalam h...