Apa itu Penyeimbang (BAL)?

Di permukaan, Balancer (BAL) terlihat seperti pertukaran terdesentralisasi lainnya yang bersaing dengan Uniswap.

Namun pada kenyataannya, Balancer adalah pembangkit tenaga listrik DeFi . Platform ini menawarkan seluruh rangkaian alat untuk manajemen portofolio otomatis, hasil pertanian, perdagangan token hemat gas, dan membangun solusi DEX khusus.

Panduan ini akan membantu Anda memahami apa itu Balancer dan bagaimana memanfaatkan rangkaian alat DeFi yang canggih.

Apa itu Balancer (BAL)?

Balancer menyebut dirinya sebagai manajer portofolio otomatis , yang, menurut hemat kami, sedikit menyesatkan. Sebelum masuk ke alasannya, mari kita memutar cepat ke dalam sejarah Balancer.

Kembali pada tahun 2018, Balancer diinkubasi oleh Block Science sebelum menjadi Balancer Labs.

Sebagai Lab Penyeimbang, tim menjatuhkan versi awal kumpulan likuiditas stablecoin dan merupakan salah satu protokol pertama yang memperkenalkan penambangan likuiditas.

Di sinilah kita akan mengulang kembali konsep manajer portofolio otomatis, jadi perhatikan baik-baik.

Pendeknya, Balancer telah membangun pertukaran terdesentralisasi Automated Market Maker (AMM) lainnya. AMM menggantikan rekanan pembeli/penjual yang ditemukan di bursa tradisional dengan crowdsourcing likuiditas ke dalam kumpulan yang diamankan dan dioperasikan oleh kontrak pintar.

Balancer dengan cepat menyadari bahwa format kumpulan likuiditas standar yang dipopulerkan oleh Uniswap memiliki batasan yang ketat. Kumpulan tersebut memerlukan deposit 50/50 dari dua aset — pemisahan yang meredam pembuatan kumpulan khusus berdasarkan portofolio nyata.

Pikirkan tentang portofolio Anda. Apakah Anda memegang bobot yang sama dari dua token, atau apakah Anda memiliki beberapa cryptocurrency dalam jumlah nilai yang berbeda?

Jika portofolio Anda lebih dekat dengan yang terakhir, jangan kaget. Pendekatan dana indeks populer untuk mengurangi risiko dengan melakukan diversifikasi ke beberapa aset.

Jadi, Pandangan unik Balancer pada pertukaran terdesentralisasi memungkinkan pembuatan kumpulan likuiditas dengan hingga delapan aset berbeda.

Saat orang membuat kumpulan likuiditas atau menyetor ke yang sudah ada, sisi penawaran pertukaran desentralisasi Balancer diperhitungkan. Pertukaran terdesentralisasi Balancer dimungkinkan oleh pencampuran aset yang terus tumbuh di kumpulan ini.

Semua ini menjelaskan mengapa menurut kami Balancer menjual dirinya sendiri dengan memberi label singkat pada produknya sebagai manajer portofolio otomatis. Ini adalah pertukaran yang terdesentralisasi, kerangka kerja DEX yang dapat disesuaikan, dan dana indeks robo .

Selanjutnya, mari kita lihat secara mendalam cara kerja Balancer.

Cara kerja penyeimbang

Untuk kebanyakan, Balancer adalah pertukaran terdesentralisasi untuk pedagang untuk menukar token dengan biaya gas lebih sedikit per perdagangan dengan cepat.

Untuk memasok likuiditas ke perdagangan Anda, sisi lain dari Balancer dibuat untuk penyedia likuiditas . Tidak seperti Uniswap dan PancakeSwap, Balancer memungkinkan piringan hitam menyediakan kumpulan hingga delapan token berbobot.

Kumpulan likuiditas multi-aset Balancer memperkenalkan pemain ketiga dalam ekosistem — pedagang arbitrase . Pedagang ini bertanggung jawab untuk mengelola bobot kumpulan likuiditas yang ditentukan dengan membeli atau menjual aset di dalamnya sesuai dengan harga pasar.

Lagi, pengaturan ini umum untuk sebagian besar pertukaran terdesentralisasi AMM. Pedagang, penyedia likuiditas, dan arbitrase semuanya berperan dalam menjaga likuiditas protokol seimbang .

Sementara rumus dasar cara kerja Balancer mirip dengan DEX lainnya, fitur utama platform sama sekali tidak.

Kolam renang pribadi

Kumpulan likuiditas pribadi penyeimbang memungkinkan pembuat untuk menyesuaikan kumpulan sepenuhnya, termasuk aset, beban, dan pengaturan terkelola otomatis lainnya. Hanya alamat yang diizinkan yang dapat berinteraksi dengan atau menyediakan likuiditas ke kumpulan.

Kolam renang umum

Siapa pun dapat menyumbangkan likuiditas ke kumpulan publik Balancer. Ini juga dapat disesuaikan di awal, tetapi desainnya bersifat final dan tidak dapat diubah setelah dibuat. Pembuat kumpulan likuiditas dapat mengatur hal-hal seperti biaya perdagangan, logika AMM, dan banyak lagi.

Kumpulan bootstrap likuiditas (LBP)

LBP penyeimbang sejauh ini merupakan jenis kumpulan likuiditas khusus yang paling populer dan diterima dengan baik hingga saat ini. Sebagai salah satu jenis Balancer Smart Pool, LBP hanyalah salah satu dari banyak kumpulan likuiditas yang dapat diprogram yang dimungkinkan oleh platform.

Akibatnya, sebuah LBP menggantikan model ICO/IEO/IDO dengan desain yang dimaksudkan untuk mencegah paus mengumpulkan semua token penjualan.

Cara kerja Balancer LBP sangatlah mudah — anggap saja Anda sedang memulai proyek DeFi dan perlu meningkatkan likuiditas cadangan.

Memulai dengan, Anda membuat kumpulan Balancer dengan dua token:

- Token XYZ Anda

- DAI sebagai aset cadangan

Tujuan Anda adalah mengumpulkan DAI untuk cadangan Anda dengan menukar token XYZ Anda. Jadi, saldo kolam Anda mulai sangat condong ke token XYZ. Idenya adalah bahwa saat penjualan LBP berlangsung, orang akan terus menukar DAI dengan XYZ sehingga pada akhir penjualan, kolam sekarang tertimbang berat ke arah DAI sebagai gantinya.

Investor ritel menyukai LBP Balancer karena memudahkan siapa saja untuk masuk ke penjualan token proyek. Lebih-lebih lagi, jika membeli mengering selama LBP, pool menerapkan tekanan jual untuk terus mendorong harga token lebih rendah.

Kemungkinan mendapatkan token yang lebih murah membuat tidak bijaksana bagi paus berkantong tebal untuk melakukan pembelian satu kali yang substansial. Sebagai gantinya, pembeli diberi insentif untuk membeli beberapa kali selama LBP untuk mencapai rata-rata biaya dolar yang baik.

Di bulan Maret, HydraDX, protokol DeFi berbasis Polkadot, berhasil mengumpulkan 23 juta DAI, menjual 87% token HDX mereka dalam proses.

Pertukaran terdesentralisasi

Sebagian besar orang tahu Balancer sebagai pertukaran terdesentralisasi. Jika Anda tidak menyediakan likuiditas ke salah satu kumpulan, menukar token adalah hal terbaik berikutnya yang dapat dilakukan di Balancer.

Seperti pertukaran terdesentralisasi AMM lainnya, Balancer menyediakan pertukaran token ERC-20 yang cepat dan mudah menggunakan aset yang disimpan di kumpulan likuiditasnya. Tidak seperti DEX lainnya, Balancer melakukannya dengan efisiensi gas yang lebih baik karena Smart Order Router v2 .

Perutean Pesanan Cerdas, atau SOR v2, adalah cara Balancer membuat perdagangan Anda efisien. Balancer SOR sumber perdagangan Anda dari beberapa kolam untuk mengumpulkan harga serendah mungkin saat Anda melakukan pemesanan.

SOR v2 menyelesaikan perdagangan berbiaya rendah tanpa menghabiskan banyak gas, tetapi rahasia bagaimana hal itu terjadi terletak pada Gudang Penyeimbang . Jadi, Balancer terdiri dari banyak kumpulan berbeda dengan banyak aset — sebanyak yang kita ketahui sekarang.

Tapi menyatukan perdagangan bersama melalui banyak kumpulan menciptakan banyak melompat , atau langkah, yang biaya gas. Untuk mengurangi jumlah hop antara pool dan transaksi akhir, Balancer Vaults mengumpulkan semua aset di kumpulan, kemudian keluarkan perdagangan Anda dari sana.

Bayangkan Vault sebagai master chef . Mereka memiliki banyak bahan (aset), dapat mengaturnya ke dalam hidangan yang berbeda (kolam likuiditas), dan sajikan sesuai pesanan pengunjung (pedagang).

Beginilah cara Balancer merutekan perdagangan di banyak kumpulan sekaligus mengurangi persetujuan transaksi dari banyak menjadi satu.

Siapa yang diuntungkan dari Balancer DEX? Pedagang dengan pesanan besar, siapa pun yang mencari pengurangan biaya slippage, dan pesanan rumit yang membutuhkan banyak pertukaran aset adalah kandidat utama untuk perdagangan Balancer.

Penyedia Likuiditas

Balancer adalah salah satu dari segelintir platform DeFi yang menginovasi pertanian hasil. Itu karena protokol Balancer menggunakan likuiditas crowdsourced untuk menggantikan perantara dengan pasar otomatis yang dilayani oleh kontrak pintar.

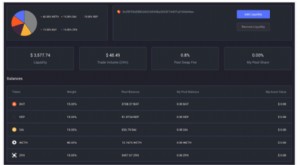

Jelas, Dorongan penyeimbang untuk mendapatkan likuiditas berhasil karena platform ini menawarkan hampir $ 2 miliar aset yang disimpan hampir 9, 000 penyedia likuiditas.

Dalam seminggu terakhir saja, penyedia likuiditas telah menghasilkan laba $63,6 juta yang rapi. Tidak buruk, Baik? Tapi dari mana mereka mendapatkan semua uang itu?

Penyedia likuiditas penyeimbang mendapatkan uang dari dua sumber:

- Biaya perdagangan

- Biaya pengelola kolam likuiditas

Setiap kali seseorang berdagang menggunakan aset di kumpulan likuiditas Anda, Anda mendapatkan biaya dari perdagangan itu. Berapa penghasilan pool per perdagangan? Itu tergantung. Setiap kumpulan likuiditas dapat menetapkan aturannya sendiri tentang biaya, tapi satu hal yang pasti — biaya dibagi antara pool dan protokol Balancer.

Biaya manajer aset mengacu pada biaya yang dibayarkan oleh arbitrase yang menyelesaikan ketidakseimbangan dalam kumpulan likuiditas. Mereka diberi insentif untuk menyeimbangkan pool dengan keuntungan yang dihasilkan dari perbedaan pergerakan harga di seluruh pool. Model ini bekerja dengan luar biasa untuk piringan hitam karena arbitrase adalah strategi perdagangan frekuensi tinggi yang mengumpulkan biaya untuk kumpulan.

Gudang Penyeimbang

Kami menyentuh Vault Balancer dalam diskusi DEX di atas, tapi mari kita menyelam sedikit lebih dalam.

Saat Anda menyetor token ke dalam kumpulan Balancer sebagai penyedia likuiditas atau pedagang, ada dua set kontrak pintar di tempat kerja.

- Kontrak kumpulan likuiditas dengan logika AMM

- Kontrak master vault dengan logika manajemen token

Balancer dapat memungkinkan pembuat kumpulan untuk menetapkan aturan AMM mereka sendiri dan sepenuhnya menyesuaikan dengan memisahkan kontrak pintar ke dalam kumpulan yang berbeda. Itu nilai jual yang besar untuk protokol.

Ini juga memungkinkan untuk memiliki kontrak master vault yang melacak SEMUA token di SEMUA kumpulan.

Mengapa Anda ingin melakukan itu? Untuk beberapa alasan bagus.

Pertama , Anda dapat merutekan perdagangan di banyak kumpulan tetapi sumber semua aset dari satu kontrak (lebih sedikit persetujuan transaksi =biaya gas lebih rendah).

Kedua, T dia vault menjaga saldo kolam individu di antara kolam terpisah, membuat brankas sangat aman.

Manajer aset

Sesuai dengan etosnya membuat kumpulan likuiditas sangat dapat disesuaikan, Balancer v2 menyertakan produk Pengelola Aset yang bagus.

Manajer aset adalah kontrak pintar yang berisi logika admin atas aset di kumpulan yang ditetapkan untuknya.

Katakanlah Anda membuat kumpulan likuiditas yang dibuat untuk mengambil aset dan menyebarkannya pada protokol peminjaman seperti Aave, Menggabungkan, dan Curve untuk meningkatkan hasil LP. Manajer aset adalah kontrak yang menerapkan strategi Anda secara otomatis menggunakan dana kumpulan.

Kumpulan dengan pengelola aset sangat mirip dengan dana indeks atau ETF. Namun, beberapa orang mungkin tidak menyukai kekuasaan yang diberikan kepada manajer aset karena tingkat kepercayaan yang tinggi harus diberikan kepada mereka.

Balancer mendekati masalah kepercayaan dengan bermitra dengan protokol seperti Aave untuk menjalankan manajer aset pertama.

Apa itu token Balancer ($BAL)?

Token penyeimbang, atau BAL, adalah token tata kelola untuk platform Balancer DeFi. Desain token BAL sangat mudah. Untuk memulai, mari kita periksa metrik token BAL.

Dasar-dasar token BAL

- Harga saat ini:$16,01

- Kapitalisasi pasar:$ 172, 890, 965

- Pasokan maksimum:100, 000, 000 BAL

- Pasokan yang beredar:10, 799, 858 BAL

- Nilai total terkunci:$1,8 miliar

- Volume perdagangan:$20, 089, 461

- Standar token:ERC-20

- Utilitas Token:Tata Kelola

Token pemerintahan penyeimbang

Balancer adalah platform keuangan terdesentralisasi. Karena tidak ada satu pihak atau kepentingan mayoritas memiliki Pengimbang, keputusan dibuat melalui pemungutan suara yang terdesentralisasi.

Siapa yang dapat memberikan suara pada keputusan jaringan Balancer? Dompet apa pun yang menandai setidaknya salah satu dari kotak berikut:

Masalah utama yang dipertaruhkan dalam suara Balancer adalah bagaimana membelanjakan Biaya Protokol yang Dapat Diatur. GPF adalah sebagian biaya yang dikumpulkan dari perdagangan dan pinjaman kilat menggunakan kumpulan penyeimbang.

Sebagai tambahan, Penyeimbang mengembangkan Snapshot, alat voting off-chain yang digunakan oleh hampir setiap Protokol DeFi yang ada.

Penambangan likuiditas

Untuk menarik hampir $2 miliar TVL, Balancer memberi insentif kepada penyedia likuiditas dengan program penambangan likuiditas. Jika Anda membuka kumpulan Balancer seperti kumpulan berbobot oracle WBTC-WETH yang populer, Anda akan melihat perkiraan APY.

Arahkan mouse Anda ke atas emoji berkilau untuk melihat perincian hadiah. Di kolam ini, sebagian besar imbalan berasal dari penambangan likuiditas. Jadi di kolam di atas, Anda mendapatkan 11,42% dari APY Anda dalam bentuk token BAL.

Penyeimbang vs. 1 inci — agregator DEX mana yang lebih baik?

Balancer tidak memiliki saingan sejati di ruang DeFi, dengan pengecualian Exchange 1 inci.

1 inci adalah agregator DEX, artinya itu merutekan pesanan Anda melintasi protokol DeFi yang berbeda untuk memberi Anda harga crypto terbaik. Meskipun Balancer tidak mengagregasi harga dan perutean melalui protokol lain, dia melakukan agregat di banyak kumpulannya yang diisi dengan aset kripto yang terdiversifikasi.

Dalam praktek, Balancer dan 1inch adalah pertukaran terdesentralisasi yang sangat baik untuk mengurangi selip harga. Tetapi karena Balancer mengarahkan semua perdagangannya di rumah menggunakan brankas yang mengumpulkan aset di semua kumpulan likuiditas, biaya gas cenderung lebih murah daripada di Exchange 1 inci.

Namun, 1inch Exchange memang menawarkan likuiditas yang lebih dalam karena terdiri dari banyak pertukaran terdesentralisasi selain kumpulan likuiditasnya sendiri.

Seperti biasa, pertukaran terdesentralisasi terbaik selalu yang menawarkan pertukaran yang sesuai dengan kebutuhan spesifik Anda. Butuh likuiditas terdalam? Pergi dengan 1 inci. Tetapi jika Anda mencari perdagangan termurah, Penyeimbang adalah taruhan terbaik Anda.

Blockchain

-

Apa Itu Staking Crypto?

Apa Itu Staking Crypto? Saat investor menyelam lebih dalam ke dunia cryptocurrency, lebih dari mereka menanyakan hal-hal seperti, Apa yang mempertaruhkan kripto? Itu pertanyaan yang sangat bagus, karena crypto staking adal...

-

Apa Itu Bitcoin Emas?

Apa Itu Bitcoin Emas? Cryptocurrency baru bernama Bitcoin Emas akan dibuat pada 25 Oktober, 2017, ketika garpu keras lain membuat yang baru, versi alternatif dari Bitcoin. Dan untuk membantu pembaca kami memahami...